La industria automotriz en México, cuyo nivel de comercialización en este año ronda el millón de unidades, tiene entre sus principales retos hacia adelante generar nuevos mecanismos que permitan que el tamaño de mercado aumente, y una ruta posible para lograrlo sería impulsando el financiamiento para arrendamiento de vehículos.

Este escenario podría tener mayores ventajas que el crédito para compra, e incluso, ser mucho más atractiva para potenciales compradores, comentó Gerardo San Román, director para Latinoamérica de la consultora Jato Dynamics.

Mientras no haya mecanismos que permitan agrandar la capacidad de mercado, que en este caso podría ser el arrendamiento, no va a suceder un big bang en la industria automotriz

aseguró el especialista a EL CEO.

En su opinión, el arrendamiento sí está empezando a tener presencia en México a pesar de la falta de estímulos por parte del gobierno o del Servicio de Administración Tributaria (SAT), una opción que incluso en otros mercados del mundo se ha convertido en ‘la carta más fuerte de financiamiento’.

Esto, debido a que la gente no está comprando carros, sino servicios de movilidad o renta de autos sin tener la propiedad de los mismos, un escenario que genera que realmente se dispare el volumen, lo que resulta en rentas “muy logrables, competitivas y con las que realmente se agranda la capacidad de compra de autos al volverse un nicho más asequible”, agregó.

Tras sortear la crisis de la pandemia y enfrentar varios obstáculos posteriores como los problemas en la cadena de suministro de semiconductores, la industria se ha ido recuperando aunque aún se mantiene por debajo de los niveles de 2019.

Te puede interesar: T-MEC: Fallo favorable de panel automotriz para México impulsaría inversión y empleo

Rentar un auto, una ventaja sin depreciación

Al respecto, San Román explicó que no es lo mismo tener que pagar un financiamiento por un bien que al momento de liquidar costará menos del 50% del precio que pagó el cliente, que tener un contrato de arrendamiento e ir cambiando de auto sin asumir la depreciación del mismo.

El especialista considera que el arrendamiento será favorable siempre y cuando el mercado evolucione, no solo desde el punto de vista del producto y de la oferta, sino también, a nivel de mecanismos de compra.

En México, seis de cada 10 vehículos que se venden en el mercado son mediante financiamiento, por lo que el crédito automotriz es el mecanismo por excelencia para la compra de un auto.

Sin embargo, uno de los problemas por el que actualmente atraviesa la industria es que ante la escasez de semiconductores, los fabricantes están redirigiendo sus esfuerzos para enfocarse en los modelos de autos que tienen mayor rentabilidad, lo que contribuye a que haya más demanda que oferta.

Además, el mercado está buscando también las mejores oportunidades como producto sin acelerar el porcentaje de volumen para forzar la expansión del tamaño de mercado, lo que supondría más un riesgo que un beneficio, agregó el analista de Jato Dynamics.

Al respecto, precisó que si se adelantan decisiones que no van con el ritmo natural de la industria, en algún momento se va a generar ‘el chicotazo’ de vuelta, dado que el mercado tiene un tamaño natural que se pretende ‘estirar’ artificialmente.

Y mientras no haya nada que genere que el mercado crezca, va a seguir del mismo tamaño

aseveró San Román

También puedes leer: México, indispensable para la industria automotriz en Estados Unidos

Nuevos esquemas, una vía

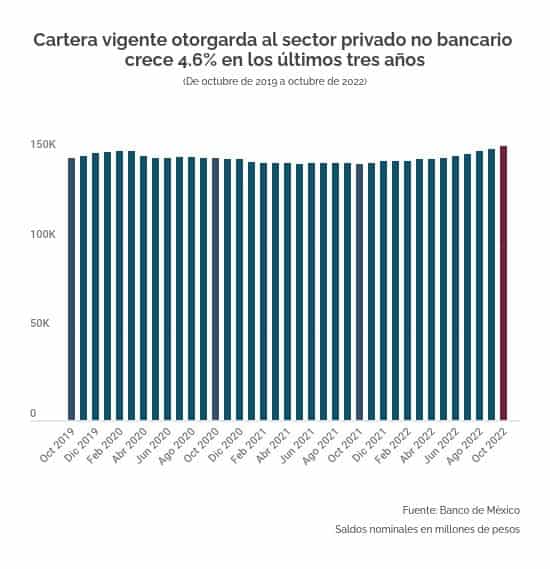

Si bien en noviembre de este año el financiamiento para compras de vehículos por menudeo roza el 70% a nivel nacional, el objetivo para el siguiente año no debería ser elevar ese porcentaje, sino generar cambios que permitan nuevos productos o canales financieros y certeza jurídica.

Eric Ramírez, director regional para América Latina de Urban Science, señaló que, pese a que la adopción del esquema de arrendamiento crece de manera acelerada, aún es pequeño a nivel de mercado.

Sin embargo, considera que hay elementos en el entorno macroeconómico que pueden impulsar también otros formatos, dijo en el marco de la presentación del reporte de ‘Financiamiento y Compradores de Vehículos Nuevos por Segmentos y Estados’ a noviembre de 2022.

El alza de tasas de interés va ser combustible para que empiece a ser más popular (los nuevos esquemas de) autofinanciamiento en todas las marcas que tienen este mecanismo, que se vuelve más atractivo cuando el costo del dinero es alto

aseguró.

Por su parte, San Román destacó que las financieras se han reinventado al ofrecer una gama inmensa de mecanismos y formas de adquirir un vehículo, por lo que apunta a que es necesaria una mayor madurez del mercado para encontrar mecanismos completamente nuevos como el arrendamiento, “que debería de estar ya entrando con mayor fuerza”.

Mayor certeza jurídica

Para Guillermo Rosales Zárate, presidente de la Asociación Mexicana de Distribuidores Automotores (AMDA), el fondo radica en ampliar la base elegible para obtener un financiamiento así como tener una mayor certeza jurídica.

Esencialmente, en lo que corresponde al marco jurídico, precisó que se debe disminuir el riesgo y contar con un registro público vehicular que realmente funcione, para lo cual existe ya la propuesta de una Ley General de Control Vehicular.

El objetivo es que se disminuya el riesgo, con una información detallada y además confiable de aquellos vehículos que cuentan con un crédito, con un reporte de robo o de recuperación, es decir, tener seguridad jurídica

puntualizó el titular de la AMDA.

No te puedes perder: Semiconductores, contratos colectivos y contenido regional retan a la industria de autopartes en 2023