La producción de autopartes en México perfila un récord en 2022 al alcanzar un valor de 106,665 millones de dólares al cierre del año, una cifra que pese a ser histórica en la industria, no la exime de enfrentar algunos desafíos relevantes y de coyuntura durante 2023.

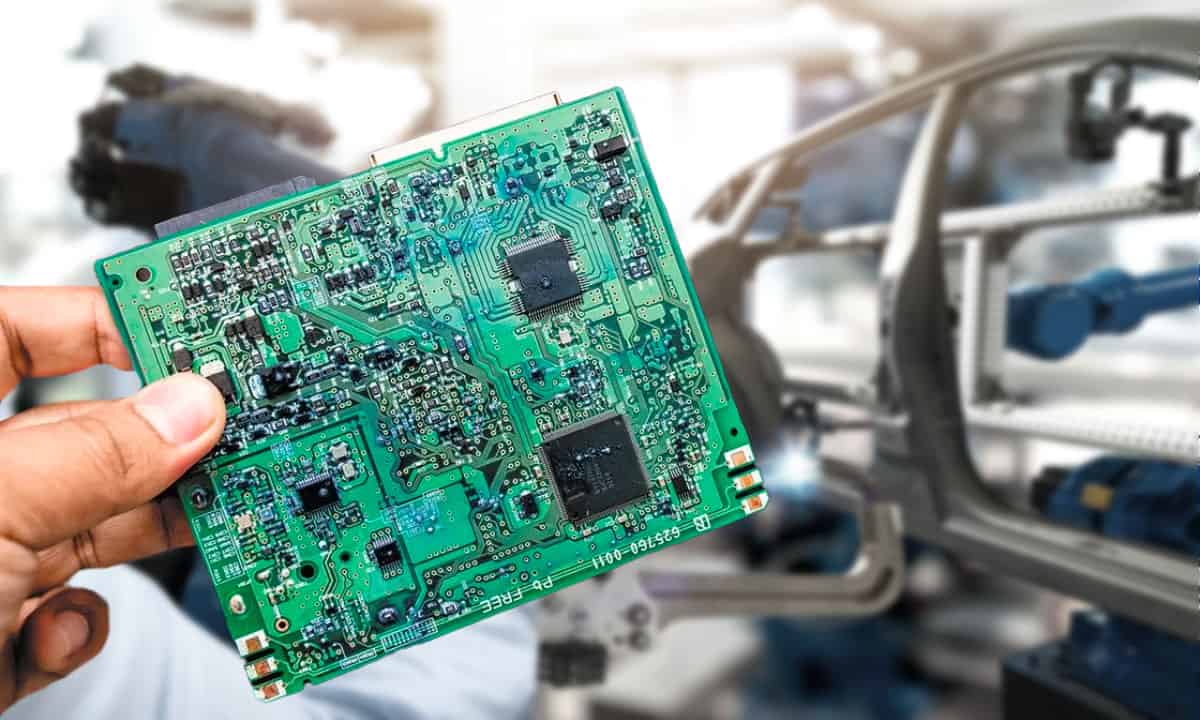

Si bien la industria está en un mejor momento que durante la contingencia sanitaria por el COVID-19, y se ha recuperado en buena medida del ‘golpe’ que supuso la crisis de semiconductores, el siguiente año la estabilidad en proveeduría será uno de los retos, dijo a EL CEO Alberto Bustamante, director general de la Industria Nacional de Autopartes.

Contratos y contenido regional

Tras participar en la conferencia mensual de resultados de la industria automotriz, el directivo explicó que un segundo desafío será la legitimación de los contratos colectivos de trabajo, cuyo plazo se vence el 1de mayo de 2023.

Estamos hablando que las empresas tienen poco menos de seis meses para concretar ese proceso, bajo la advertencia de la Secretaría del Trabajo de que no va a dar prórroga para aquellas que no cumplan con lo requerido a esa fecha

aseveró el directivo de la INA.

A esto se suma un tercer reto que consiste en “subir al siguiente escalón” en cuanto al incremento de valor de contenido regional (VCR) de las autopartes, integrada por tres segmentos: compartes, principales y complementarias.

Actualmente, las compartes se ubican en un nivel de VCR de 75%, en tanto que las principales ostentan el 60% y las complementarias un 65%. Pero este nivel debe incrementar para el 1 de julio de 2023.

“Ya tendríamos que llegar al tercer escalón o incremento en cuanto al VCR, así que esos tres escenarios son los que nos ocupan el siguiente año”, aseveró.

Te puede interesar: Industria de autopartes en México prevé que afectación por chips disminuya en el segundo semestre

Aumento de contenido regional, en línea con T-MEC

Para Bustamante, el incremento de valor de contenido regional es clave para dar cumplimiento a las reglas de origen del tratado comercial entre México, Estados Unidos y Canadá (T-MEC).

Te puede interesar: México ya conoce el fallo sobre reglas de origen en el T-MEC

Las reglas de origen no son más que los criterios necesarios para determinar la procedencia nacional de un producto, a fin de obtener tratamiento arancelario preferencial.

Para INA, la industria de autopartes está frente a grandes oportunidades para continuar con el histórico crecimiento.

Por un lado está la recuperación de los inventarios de 17 millones de vehículos que se venden y se fabrican en toda Norteamérica, así como la guerra comercial entre Estados Unidos y China, que enfrenta a las empresas del país asiático a perder su negocio o mejor instalarse en EU o México.

En este sentido, señaló que estos dos últimos factores han incentivado la relocalización de cadenas de suministro tanto bajo el nearshoring como el reshoring.

Además, planteó que la puesta en marcha de políticas públicas con incentivos económicos a los clientes que compren un vehículo en los Estados Unidos fabricado en ese país, Canadá o México “incentiva aún más la fabricación de autopartes en México más la propia tendencia de crecimiento”, puntualizó.

Todo ello, dijo, son factores que influyen ‘con gran dinamismo’ a la creciente producción de autopartes en México.

También puedes leer: Caída en industria automotriz opaca alza en manufactura nacional

“Clima ideal” para inversión extranjera

Para el líder de la INA, el fenómeno de relocalización de las inversiones y las ventajas competitivas del T-MEC están proporcionando un “clima ideal” para la inversión en México, que en el consolidado de enero a septiembre de este año alcanzó los 1,271 millones de inversión extranjera directa (IED).

Al respecto, Bustamante destacó que los anuncios de inversión de más de 10,000 millones de dólares realizados en el último trimestre de este año se verán reflejados durante los primeros meses de 2023.

Estados Unidos ha sido el principal inversionista, aunque se espera la inversión de jugadores nuevos de origen asiático que comienzan a mostrar interés en el mercado local, agregó.

Esto, sumado en gran medida al incremento del valor de contenido regional de las reglas de origen del T-MEC, más los otros factores, ha dado a México un histórico desde 1999 a septiembre de 2022 de casi 50,000 millones de dólares

El core business de la industria de autopartes, que se calcula en el 90%, va destinado al mercado de exportación.