Los bonos de Petróleos Mexicanos (Pemex) fueron los mayores perdedores en América Latina este lunes, después de que Fitch Ratings rebajó aún más la calificación de la empresa y mantuviera una perspectiva negativa sobre la deuda.

Los pagarés con vencimiento en 2025 de la petrolera cayeron 1.6 centavos a alrededor de 95 centavos por dólar estadounidense a las 11 a.m. (hora de Nueva York), de acuerdo con datos de Trace.

El rendimiento adicional que exigen los inversionistas para mantener los bonos de Pemex sobre el soberano también subió este lunes.

Fitch Ratings recortó la calificación crediticia de la estatal mexicana el viernes a B+, desde BB-, que indica una capacidad vulnerable para cumplir sus obligaciones dentro de un nivel altamente especulativo de inversión, conocido como bono basura.

La calificadora apuntó que la producción de petróleo de la compañía no crecerá y que los accidentes recientes han puesto en duda su capacidad operativa a medida que aumenta la carga de la deuda.

No dejes de leer: Fitch baja calificación crediticia de Pemex dentro del grado especulativo de inversión

Preocupaciones sobre Pemex

George Ordóñez, estratega de BBVA, dijo a Bloomberg que la decisión del asesor crediticio de mantener una perspectiva negativa para la empresa es muy preocupante, pues deja la puerta abierta para más recortes.

Pemex enfrentaba problemas incluso antes de la rebaja. La mayoría ya está bastante interesada en el nombre y encontrar el comprador marginal se estaba convirtiendo en un desafío frente a ESG y la falta de catalizadores en general

dijo.

Moody’s Investors Service califica a Pemex en B1, el equivalente al puntaje de Fitch. S&P Global Ratings lo tiene como BBB, dos niveles por encima del bono basura.

Algunos de los administradores de dinero más grandes del mundo, incluido Pimco, han evitado la deuda de Pemex dado que el presidente Andrés Manuel López Obrador (AMLO) dejará el cargo el próximo año.

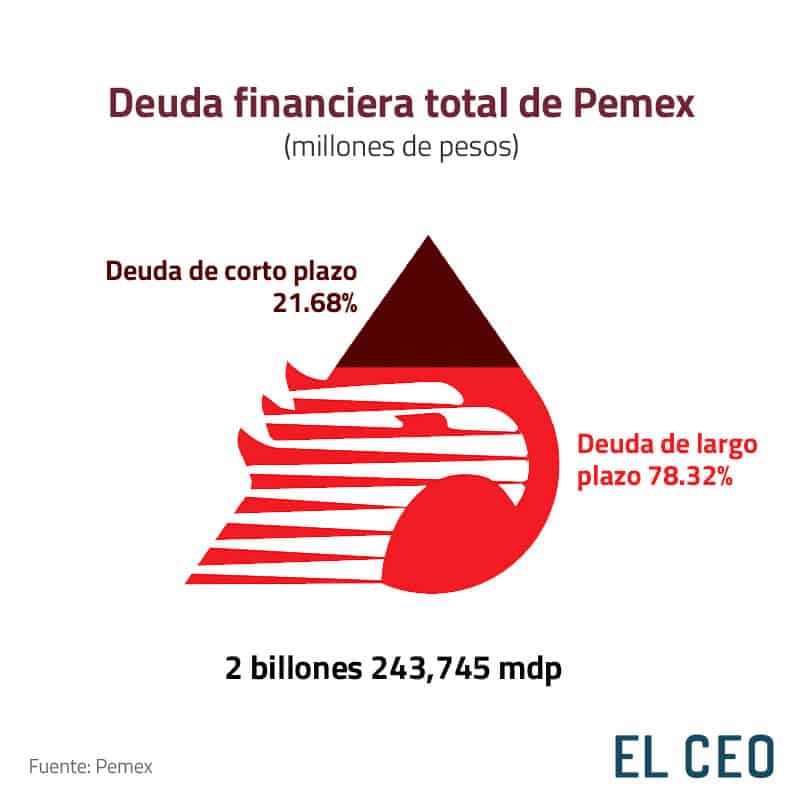

La compañía petrolera debe 107,400 millones de dólares, lo que la convierte en la petrolera más endeudada del mundo. Fitch espera que la producción se mantenga estable en 1.8 millones de barriles de petróleo equivalente por día (bpd).

Pemex es una historia a largo plazo que debe corregirse. Es obvio para todos, incluido el propio gobierno

dijo Sergey Goncharov, inversionista de Vontobel Asset Management en Miami.

Para más información visita nuestro canal de YouTube

Con información de Bloomberg