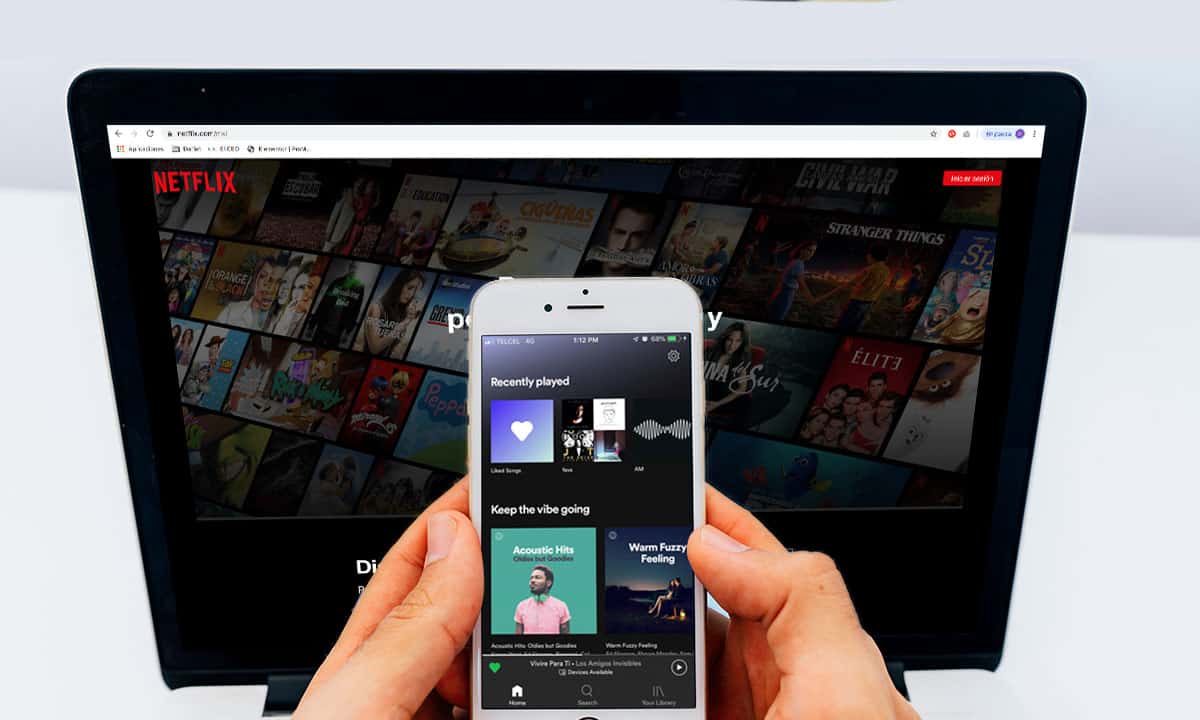

El Servicio de Administración Tributaria (SAT) quiere aumentar su base de contribuyentes y las plataformas digitales como Netflix, Spotify o Apple, son su siguiente objetivo.

El Paquete Económico 2020 propone que las plataformas digitales que ofrecen la descarga o acceso a imágenes, películas, texto, video, música, juegos (incluidos los de azar), así como otros contenidos multimedia, ambientes multijugador, la compra de tonos de móviles, la visualización de noticias en línea, información sobre el tráfico, pronósticos meteorológicos y estadísticas, cobren el IVA.

Empresas de la economía digital han puesto en predicamentos a los sistemas fiscales del mundo, dado que la intangibilidad de sus servicios hace difícil gravarlas en un escenario en el que buscan jurisdicciones de baja imposición para instalar su matriz y así eludir el pago de impuestos en el resto de los países en los que operan.

La propuesta de Hacienda consiste en que estas empresas cobren el IVA y lo enteren al SAT, para lo que deberán inscribirse en el Registro Federal de Contribuyentes (RFC) y cumplir con una serie de obligaciones.

Estos registros sí le da mayores herramientas para fiscalizarlas en el futuro, sin poder asegurarlo sí podría facilitarle (al SAT) el cobro de ISR por sus ganancias

comentó Adrián García, investigador del Centro de Investigación Económica y Presupuestaria.

No obstante, el consumidor es quien absorberá el 16% de IVA que hasta ahora no se pagaba. “Una persona cuando importa un bien tiene que reportarlo en aduana y pagar el impuesto, el problema de estos servicios es que el importador es el usuario final, es una carga administrativa muy alta, es como si cada uno de nosotros cada mes declarará el IVA por Netflix, eso no sucede y no se paga el IVA”, comentó García.

Más de 50 países han establecido los principios de destino en materia del IVA para la economía digital, incluidos México. 38 países han implementado un registro simplificado de cumplimiento y pago del IVA en las importaciones de servicios intangibles a través de plataformas digitales.

Colombia, Argentina y Costa Rica han hecho modificaciones para gravar estos servicios por medio del IVA, mientras que en Perú y Uruguay se hace por medio de los impuestos a la renta, dice la publicación ‘Panorama Fiscal de América Latina y el Caribe 2019’, de la Comisión Económica para América Latina y el Caribe.

En España, el Ministerio de Hacienda anunció en octubre de 2018 un impuesto de 3% a los servicios de publicidad en línea, de intermediación y venta de datos generados a partir de información de los usuarios. La medida propuesta aplicaría a plataformas como Uber, Airbnb y Amazon.

Estas plataformas hábilmente se escapan del pago de impuestos a nivel internacional buscando figuras para ocultar la base impositiva y verse beneficiado porque no hay lugar en el que los puedas localizar

comentó Rodrigo Ramírez Venegas, presidente de la Comisión Fiscal 3 del Colegio de Contadores Públicos de México.

La propuesta de reforma a la Ley del IVA también incluye los servicios de publicidad, clubes en línea y páginas de citas, así como el almacenamiento de datos y la enseñanza a distancia o de test o ejercicios.

La descarga o acceso a libros, periódicos y revistas electrónicos quedarán exentos de esta obligación.

En 2018, de los 74.3 millones de usuarios de Internet en los hogares, 67.2 millones lo utilizan para entretenimiento, 62.1 millones para apoyar la educación/capacitación, 58.1 millones para acceder a contenidos audiovisuales, y 12.7 millones para utilizar los servicios en la nube, según la Encuesta Nacional sobre Disponibilidad y Uso de las Tecnologías de la Información en los Hogares de INEGI.

Desde hace unos años la Organización para la Cooperación y el Desarrollo Económicos creó el programa Erosión de la Base Imponible y la Transferencia de Beneficios (BEPS, por sus siglas en inglés) para crear normas internacionales que pongan fin al desplazamiento de utilidades a países con menor carga tributaria.

Nuevas obligaciones de las plataformas digitales

–Inscribirse en el RFC dentro de los 30 días naturales siguientes contados a partir de la fecha en que se proporcionen por primera vez los servicios digitales a un receptor ubicado en territorio nacional.

–Ofrecer y cobrar conjuntamente con el precio de sus servicios digitales, el IVA en forma expresa y por separado.

–Llevar un registro de los receptores ubicados en territorio nacional que reciban sus servicios y de los cobros efectivamente recibidos en cada mes de calendario.

–Dar al SAT la información sobre el número de servicios u operaciones realizadas en cada mes con los receptores ubicados en territorio nacional que reciban sus servicios, clasificadas por tipo de servicios u operaciones y su precio, así como el número de los receptores mencionados, la información se presentará vía declaración electrónica a más tardar el día 17 del mes siguiente al que corresponda.

–Calcular cada mes de calendario el IVA correspondiente, aplicando la tasa de 16% a las contraprestaciones efectivamente cobradas en dicho mes y efectuar su pago mediante declaración electrónica que presentarán a más tardar el día 17 del mes siguiente de que se trate.

–Emitir y enviar vía electrónica a los receptores de los servicios digitales en territorio nacional los comprobantes correspondientes al pago de las contraprestaciones con el impuesto trasladado en forma expresa y por separado, cuando lo solicite el receptor de los servicios, mismos que deberán reunir los requisitos que permitan identificar a los prestadores de los servicios y a los receptores de los mismos.

Con información de Andrea Deydén.