La Comisión Nacional Bancaria y de Valores (CNBV) padece una fuga de talentos, que suman cerca de un centenar de movimientos en su estructura directiva. La inestabilidad que sufre en el sexenio ha debilitado al órgano regulador del sistema financiero mexicano, desatando choques con entidades a las que supervisa.

Entre 2019 y 2023, la CNBV ha tenido tres presidentes: Adalberto Palma Gómez, Juan Pablo Graf Noriega y Jesús de la Fuente Rodríguez. Sin embargo, estos solo son los movimientos más visibles.

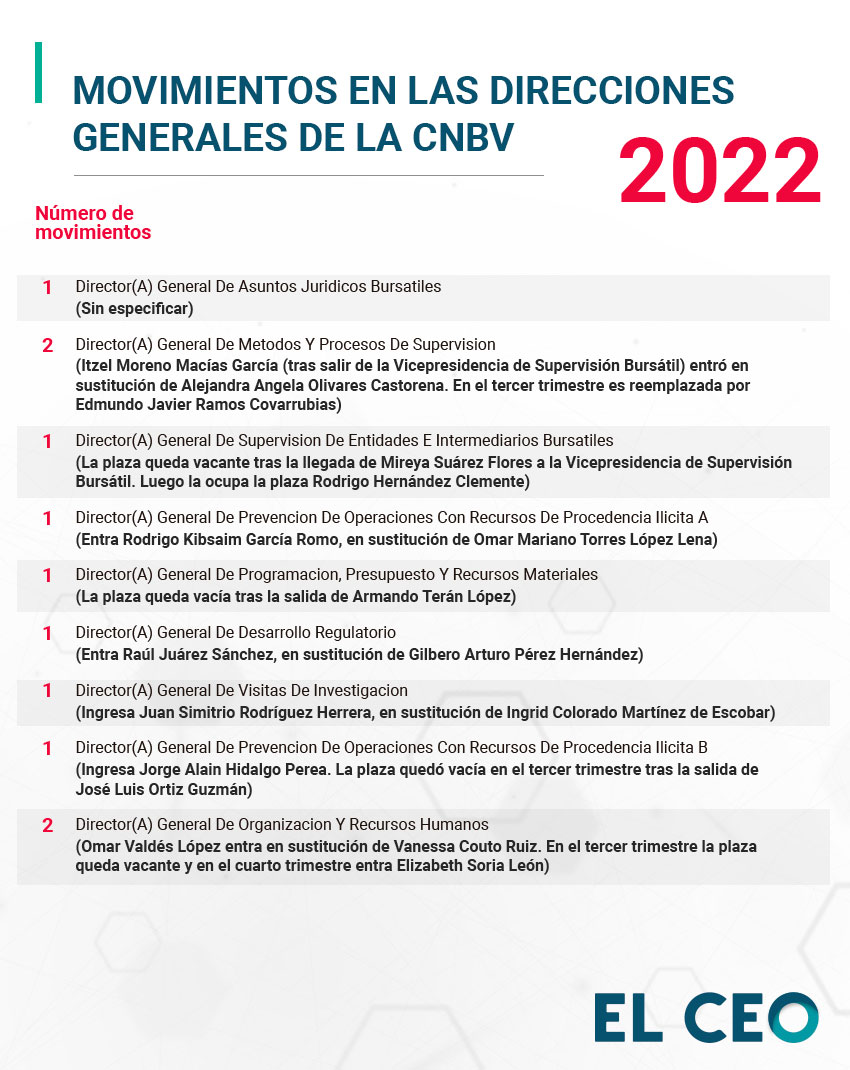

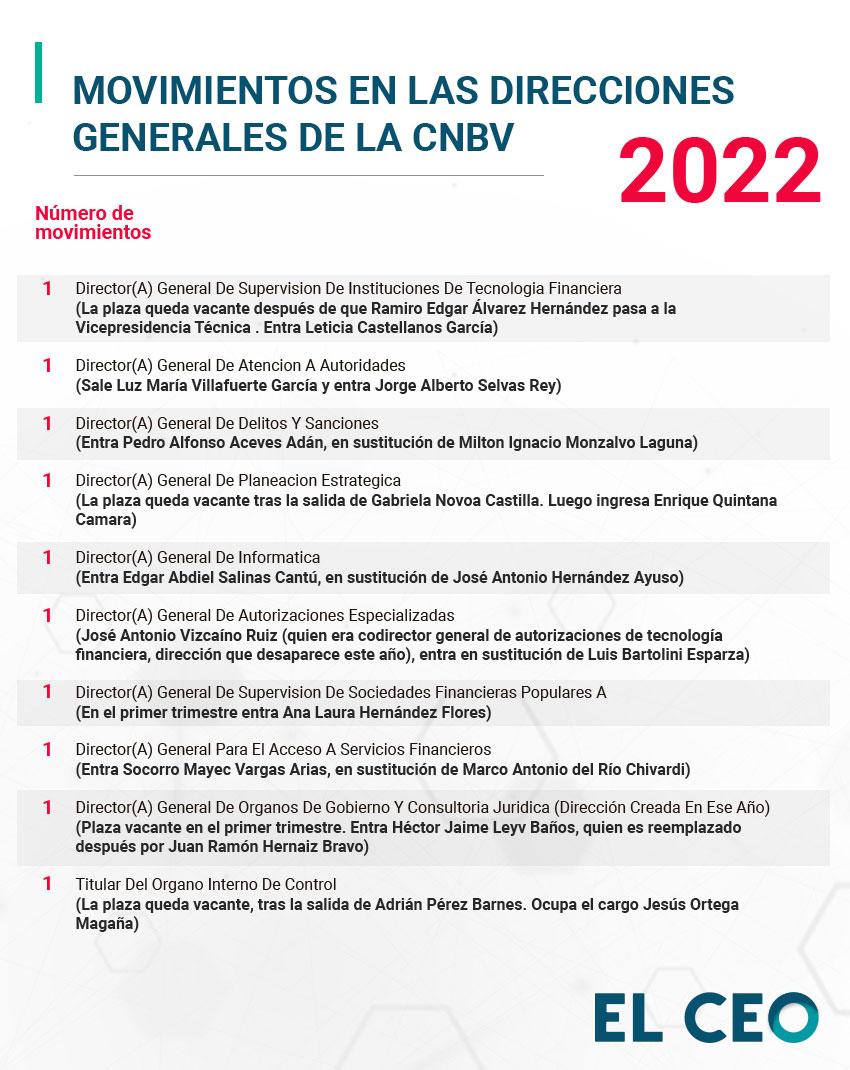

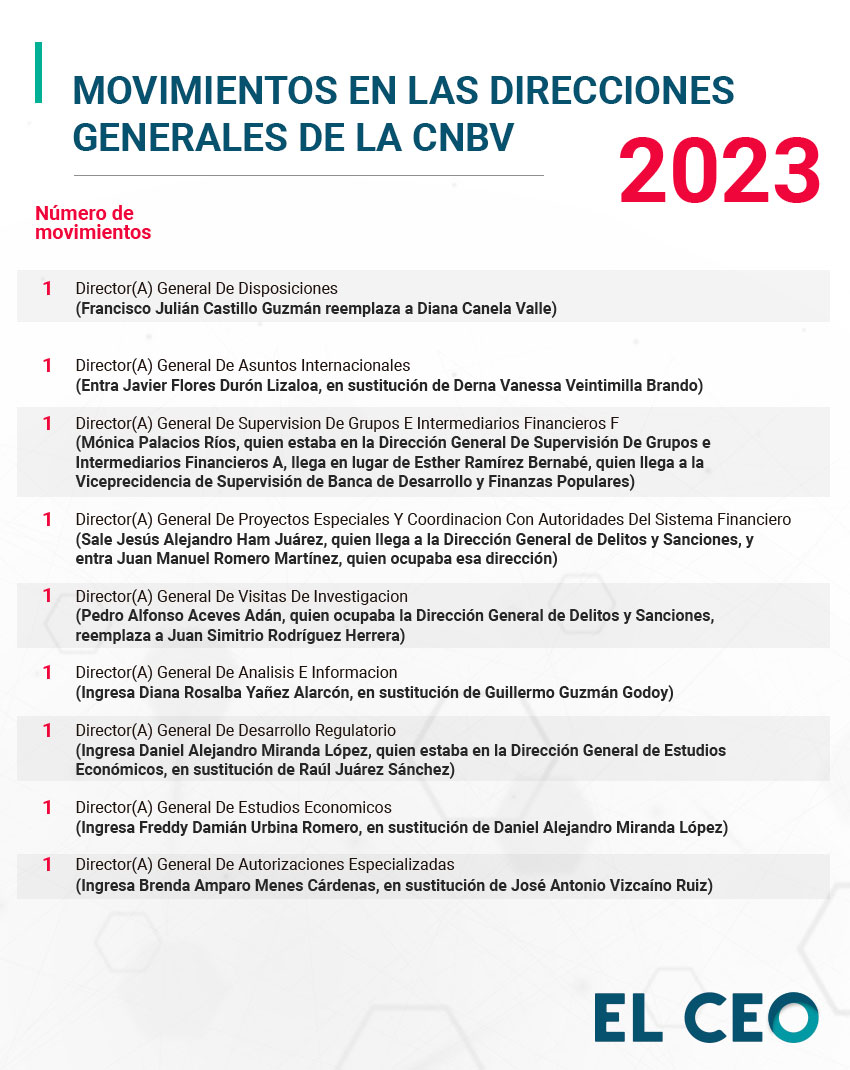

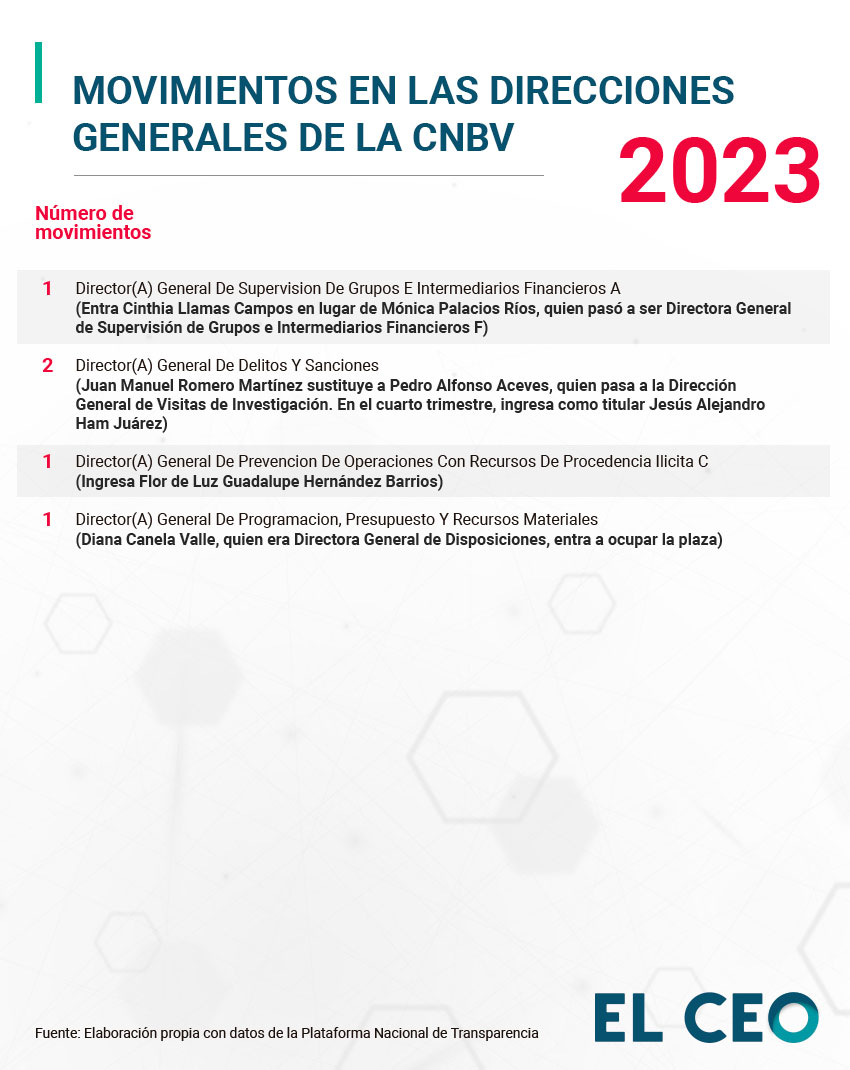

EL CEO encontró que durante el mismo periodo han habido al menos 77 rotaciones –entre salidas, despidos y reacomodos– en todas las vicepresidencias y direcciones generales, puestos que, según la normativa, requieren de un gran conocimiento técnico especializado en materia financiera y jurídica.

Desde el inicio del sexenio varios funcionarios de alto nivel migraron al sector privado ante la política de austeridad, el recorte de sueldos y las restricciones a la llamada ‘puerta giratoria’ para los servidores públicos que impuso el gobierno del presidente Andrés Manuel López Obrador, reconocen especialistas.

Lo que derivó en un “descuido de la profesionalización” y retrasos en los procesos de supervisión. Para muestra: en lo que va del presente gobierno bajaron 65% las sanciones contra entidades financieras que quebrantaron la ley respecto al sexenio anterior.

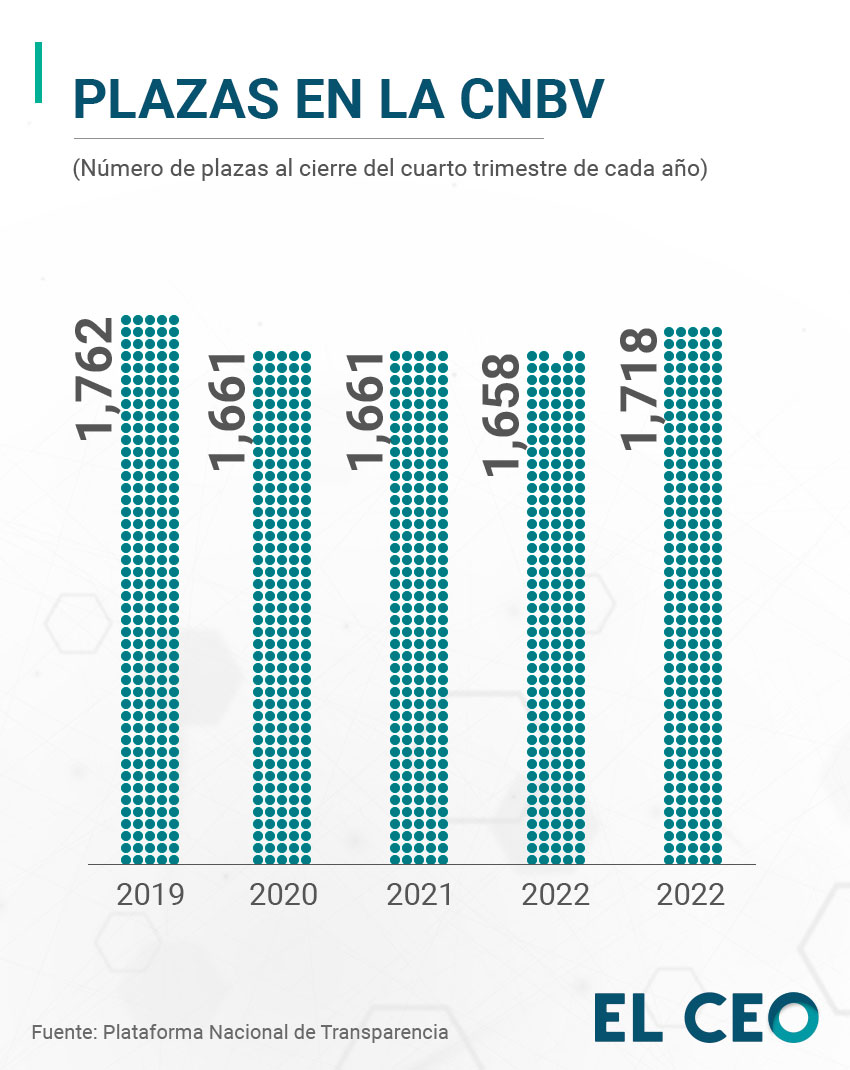

Además de la desbandada que se vive en la CNBV, el número de plazas al interior se redujo entre 2019 y 2023, para quedar en 1,718, de las cuales 1,215 son de confianza y 503 de base; sin embargo, 133 de estas plazas estaban vacantes al cierre de diciembre del año pasado.

El recorte de puestos de trabajo se acentuó en 2020 con la pandemia de Covid-19 y aunque el año pasado crearon más plazas, la Comisión ha luchado por atraer personal y regresar a los números previos a la emergencia sanitaria.

El talento en materia financiera es muy especializado y amerita tener personas preparadas y profesionalizadas para atender las cuestiones financieras

señala en entrevista Orlando Guzmán, abogado en materia de derecho financiero.

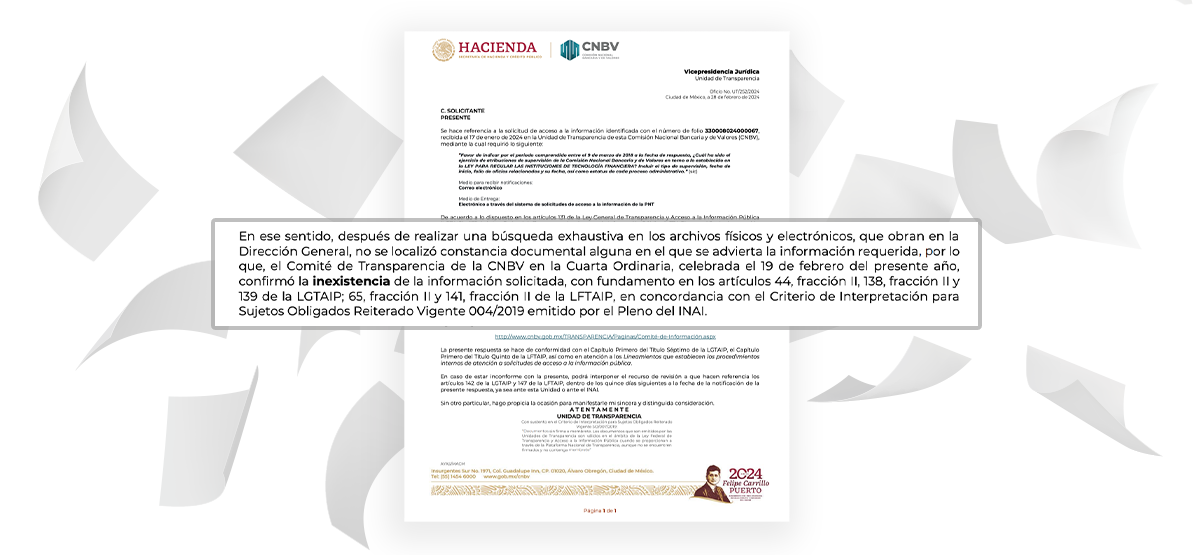

Jesús de la Fuente Rodríguez, actual presidente de la CNBV, encarna el más reciente escándalo del órgano regulador. Recientemente, el Instituto Nacional de Transparencia, Acceso a la Información y Protección de Datos Personales (INAI) solicitó a la Comisión comprobar que el funcionario entregó algún documento que acredite que cumple con la experiencia requerida por ley para ejercer el cargo.

La CNBV contestó al INA que dicha información “es inexistente”.

Tras el nombramiento de De la Fuente en octubre de 2021, por órdenes del presidente López Obrador y palomeado por el secretario de Hacienda, Rogelio Ramírez de la O, especialistas han cuestionado la trayectoria del funcionario al señalar que carece de “experiencia suficiente” dentro del sector financiero.

Este “descuido en la profesionalización” de cuadros directivos no solo afecta a la jerarquía más alta de la CNBV, sino que se ha convertido en un problema institucional, que ha dejado impresiones de una regulación “dispareja” entre los sectores supervisados por la Comisión.

Consolidación de las fintech, en stand by

La promulgación de la Ley para Regular las Instituciones de Tecnología Financiera cumplió cinco años en marzo y ha sido uno de los mayores retos para la CNBV en el presente sexenio. Pese a que el sector fintech ha recibido a nuevos jugadores, aún está lejos de la consolidación, opina Carlos Valderrama, socio fundador de la firma Legal Paradox y uno de los impulsores de la legislación.

El reto de tener una alta rotación de personal, curvas de aprendizaje grandes y trabajo que se ha ido estancando, ha retrasado no solo los procesos de autorización, sino que hemos visto que los procesos de investigación por presuntas realizaciones de actividades reservadas (para las fintech), han bajado de manera considerable

dijo.

De 2019 a la fecha, 77 de las 154 empresas que presentaron solicitudes para operar como Instituciones de Tecnología Financiera (ITFs) han sido autorizadas, de las cuales 24 son Instituciones de Financiamiento Colectivo y 53 Instituciones de Fondos de Pago Electrónico.

Las autorizaciones han tardado 800 días –en promedio– a partir de la solicitud.

Valderrama considera que los tiempos de autorización para las fintech son demasiado largos en comparación con otro tipo de entidades. Por ejemplo, para la constitución de Bineo, el banco digital de Banorte, la autorización tardó 468 días, mientras que para Hey Banco (de Banregio) fue de 428 días.

La CNBV, además, ha preferido reservar la información sobre los avances en el proceso de supervisión de este tipo de instituciones. A través de una solicitud de transparencia a la que EL CEO tuvo acceso, se pidió a la Comisión “aclarar las atribuciones de supervisión” con las fintech, pero la institución encabezada por De la Fuente Rodríguez contestó la “inexistencia” de esa información.

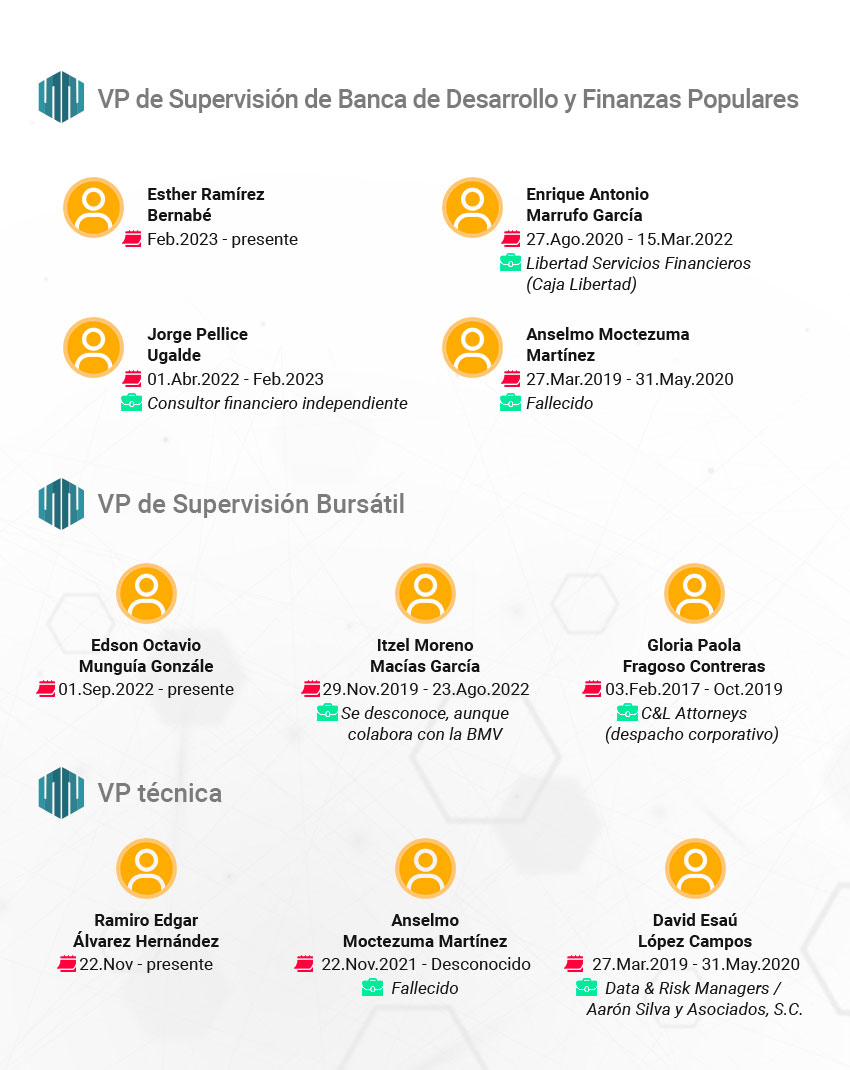

La supervisión de estas instituciones está a cargo de la Dirección General de Supervisión de Instituciones de Tecnología Financiera, que hasta 2023 estaba integrada en la Vicepresidencia Técnica. Dentro de ésta última han pasado tres titulares en los últimos cinco años, un comportamiento que ocurre en toda la CNBV.

A partir del año pasado, dicha dirección pasó a la Vicepresidencia de Supervisión de Grupos e Intermediarios Financieros B, a cargo de José Ramón Canales Márquez desde 2019.

Además, la Dirección General de Supervisión de Instituciones de Tecnología Financiera ha tenido tres titulares entre 2021 y 2023, según información disponible en la Plataforma Nacional de Transparencia (PNT).

En medio de los retrasos en las autorizaciones, algunos temas que continúan pendientes en el sector fintech se han topado con pared por la “incapacidad” del personal de resolver los asuntos, señala Valderrama: uno, la autorización de instituciones para operar los modelos novedosos (sandbox regulatorio), que refiere a la prestación de servicios usando tecnología.

A la fecha hay 560 interesados y más de 10 solicitudes en proceso de autorización para operar bajo este modelo, pero la CNBV no ha concedido ninguna, añade el especialista.

Además, la adopción del open finance, es decir, la apertura de sistemas financieros tradicionales mediante la integración de tecnologías y estándares abiertos, previsto en la también llamada “Ley Fintech”, aún carece de la emisión de las disposiciones secundarias correspondientes.

¿Dónde está la CNBV?

Los escándalos en el sistema financiero han sido una constante durante los últimos años, ante la regulación laxa: como ejemplos están la revocación de la licencia de Accendo Banco, los defaults crediticios de las tres Sociedades Financieras de Objeto Múltiple (Sofomes) más grandes del país o el incremento de la operación de empresas que captan recursos del público sin estar autorizadas para hacerlo, como lo fueron Xifra o Yox Holdings (esta última defraudó a 50,000 inversionistas por un monto estimado en más de 1,000 millones de pesos).

La autoridad fue incapaz de prevenir estos y otros casos que terminaron por estallar. Al mismo tiempo, las multas, inhabilitaciones o revocaciones, así como los oficios de observaciones y las medidas correctivas, se han estancado.

Cifras de la propia CNBV arrojan que de 2019 a enero de 2024, la autoridad impuso al menos 4,990 sanciones a diversas entidades financieras, 65% menos que en todo el sexenio pasado, cuando se contabilizaron alrededor de 14,659, incluidas las multas históricas para el banco HSBC en 2012 por haber incurrido en diversos incumplimientos a la normatividad de Prevención de Lavado de Dinero, por un total de 369 millones de pesos.

Esta labor recae en la Dirección de Delitos y Sanciones de la Vicepresidencia Jurídica, donde Jesús de la Fuente ha acomodado a personas de su confianza. En diciembre pasado, Jesús Alejandro Ham Juárez, quien ingresó a la CNBV a la par del actual presidente y con quien coincidió en las aulas de la UNAM, llegó a esta dirección.

Antes de Alejandro Ham, De la Fuente había puesto en esta dirección –encargada de analizar que las instituciones financieras operen dentro del margen de la ley– a Pedro Alfonso Aceves Adán, también cercano al actual presidente de la CNBV, luego del fallecimiento de Milton Ignacio Monzalvo Laguna.

A su vez, en febrero de 2023 Ángel Salvador Vargas Mitre fue designado como Vicepresidente Jurídico, en medio de rencillas entre Jesús de la Fuente y el anterior titular de la vicepresidencia, Víctor Manuel Carrillo Ramos. Un tema que ha sido una constante al interior del órgano regulador.

Una fuente cercana a la presidencia de la CNBV señaló que la rotación de personal en las 10 vicepresidencias también se ha dado por un “choque de visiones” entre funcionarios de alto nivel y los tres presidentes que han pasado en los últimos años. EL CEO detectó que entre 2019 y 2023 hubo 28 movimientos de vicepresidentes.

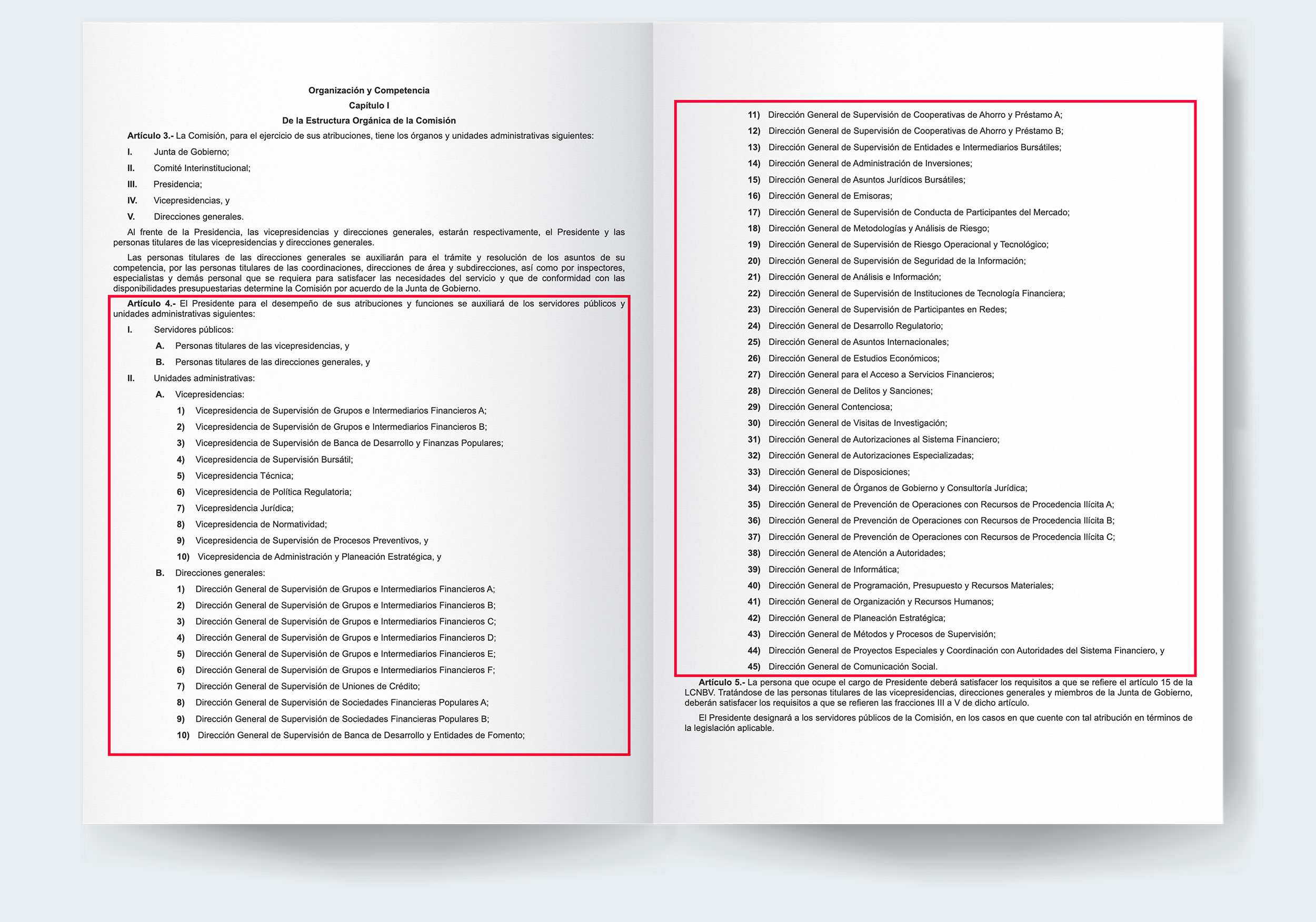

Debido a la rotación, el acercamiento con las diferentes entidades que supervisa “no ha sido el adecuado”, añade la fuente. A la par, la CNBV cambió en abril de 2022 su reglamento interior –en 10 vicepresidencias y 45 direcciones generales– para integrar de lleno a las empresas fintech. Modificaciones que, no obstante, se implementaron sin una planeación detallada.

La CNBV, con pendientes por varios frentes

Por muchos años, las Sofomes estuvieron bajo la lupa de la autoridad por numerosas quejas y prácticas al margen de la ley. De hecho, desde la reforma financiera de 2014 que impulsó el expresidente Enrique Peña Nieto –y que obligó a la CNBV a publicar las sanciones a las entidades bajo su supervisión cada 15 días– estas son las instituciones con el mayor número de sanciones.

Tras los defaults de Crédito Real, Tangelo (antes Mexarrend) y AlphaCredit, las Sofomes han visto un cierre del fondeo en los mercados internacionales, razón por la cual los representantes de la industria se han acercado la autoridad para sugerir cambios regulatorios.

El expresidente de la Asociación de Sociedades Financieras de Objeto Múltiple (Asofom), Enrique Presburger, atribuyó el alto número de sanciones a que en el sistema financiero operan más de 2,000 instituciones de este tipo, una cantidad que supera a la de otros sectores. Como ejemplo, el universo de instituciones de banca múltiple está conformado por 50 entidades.

Según Presburger, existen lagunas en la ley que deben atenderse, pues no hay claridad sobre ciertas actividades que las Sofomes pueden llevar a cabo con la regulación vigente –que data del 2006–, y que han derivado en multas, amonestaciones e incluso revocaciones para estas instituciones. Desde 2021, la Asofom pidió a la CNBV cambiar la denominación de las Sofomes que operan bajo la figura de ‘Entidad No Regulada’, argumentando que están sujetas a la vigilancia del regulador, por ejemplo, en materia de prevención de lavado de dinero.

Conforme han avanzado las conversaciones con la autoridad, los representantes de este sector piden la revisión de otros aspectos, entre estos, que no solamente puedan actuar como fiduciarias en fideicomisos de garantía. Modificaciones que, no obstante, podrían tardar varios años.

Estamos en un proyecto de ley mucho más ambicioso, más allá del cambio de nombre, algo mucho más integral

comentó Presburger en entrevista.

Por otro lado, las sociedades cooperativas de ahorro y préstamo (Socaps) también están entre las entidades más sancionadas. Los choques de la autoridad con las Socaps han sido constantes, al grado de que la Alianza Cooperativista Nacional (Alcona) acusa a la CNBV de “inhibir el crecimiento de estas instituciones” y “desincentivar su creación”.

En palabras del presidente de esta asociación, “un marco jurídico propicio que trata de replicar el de la banca múltiple” ha causado una tasa de “mortandad” que no se ve en otros sectores, además de que se han frenado las autorizaciones para constituir este tipo de instituciones.

Refirió que el padrón de la CNBV estaba conformado por más de 900 Socaps, pero debido a las múltiples revocaciones de licencias en los últimos años, en la actualidad subsisten cerca de 400, de las cuales sólo 154 están autorizadas por la Comisión.

Alcona promovió la solicitud de información que el INAI hizo a la CNBV sobre la existencia de algún documento que compruebe que Jesús de la Fuente cumple con el requisito de haber ocupado puestos de alto nivel dentro del sistema financiero durante al menos cinco años, para haber sido nombrado presidente de la Comisión.

El abogado Orlando Guzmán señaló que las disposiciones para las fintech, Sofomes, Socaps son más estrictas por el riesgo que implica para los ahorradores la liquidación de estas instituciones. Aun así, reconoció que la supervisión se ha “relajado”, en gran medida por la fuga de talento y por el nivel de especialización de los servidores públicos que laboran actualmente en la Comisión.

La CNBV tiene varios asuntos pendientes que, según las fuentes consultadas, no se resolverán antes de que finalice el sexenio. Esto abre una pregunta crucial de cara a las elecciones del 2 junio: ¿qué tanta relevancia le dará Claudia Sheinbaum, Xóchitl Gálvez o Jorge Álvarez Maynez a la regulación y supervisión del sistema financiero? Un tema que no estuvo entre las prioridades en la agenda del presidente López Obrador.

Lee más investigaciones especiales: