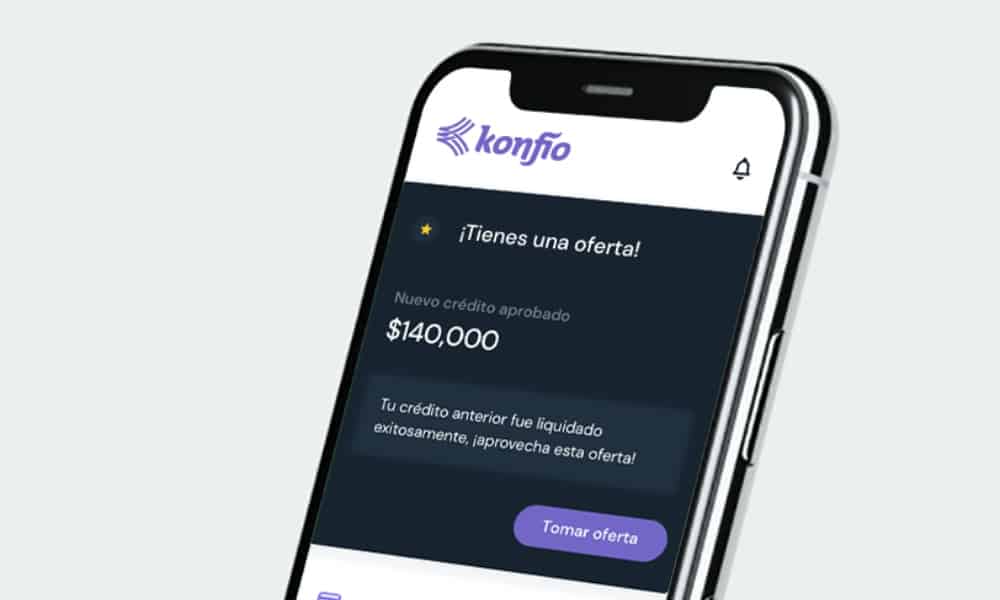

La fintech Konfío ve la oportunidad de llegar a más pequeñas y medianas empresas (pymes) en el país mediante otorgamiento de créditos y otros servicios, pese al complejo panorama económico de elevada inflación, menor crecimiento económico y alza de tasas por parte de Banco de México (Banxico).

Las tasas suben y hay presión en ese sentido, existe cierto temor del empresario a que se cierre el acceso a crédito. Durante COVID-19 no dejamos de dar créditos y nos dimos cuenta de la necesidad de lanzar productos adicionales a los que teníamos

comentó Armando Herrera, general manager de Tarjeta para la firma.

La falta de financiamiento es uno de los principales problemas para los emprendedores en el país, pues el 54% lo consideran como el mayor desafío para iniciar su negocio y 25% opina que fue una de las razones por las que su empresa fracasó, de acuerdo con la Radiografía del Emprendimiento en México 2021, elaborada por la Asociación de Emprendedores de México (ASEM).

El unicornio mexicano estima que en los últimos tres años ha entregado más de 320,000 créditos equivalentes a 120,000 millones de pesos en financiamiento a empresas en el 80% de los municipios del país.

Lee también: Mayoría de establecimientos en México son mipymes; generan 52% de los ingresos: SE

Konfío compartió que para 24% de sus clientes, el préstamo otorgado por la firma fue el primero que obtuvieron para su proyecto, mientras 60% es cliente recurrente.

Los créditos que ofrece la empresa a pymes tienen un Costo Anual Total (CAT) promedio de 29.3% sin IVA, mientras a emprendedores es de 33.7% sin IVA.

Llegar a más pymes

Jonathan Sarmina, general manager de Préstamos, comentó que para este año no hay una meta definida de créditos a colocar, pero prevén mantener el ritmo de otorgamiento.

“Queremos alcanzar al mayor número de pymes con todas o cualquiera de nuestras soluciones, dar un ecosistema de soluciones nos permite apoyar a un emprendedor con necesidades de pagos, capital de trabajo, administración o tarjeta”, comentó el ejecutivo.

Las empresas de tecnología financiera aún no superan a la banca tradicional como el ente principal al que recurren los emprendedores en busca de capital. El reporte de la ASEM apunta que en los primeros tres años de vida de las empresas, 60% buscó recursos propios o de familiares, 16% de la banca tradicional y 3% a las fintech.

Para las empresas con más de tres años, el 20% recurrió primero a la banca tradicional y 6% a fintech.

Te puede interesar: Clip intensifica lucha contra el efectivo y va por más pymes

Armando Herrera considera que la competencia con la banca tradicional en este segmento de crédito favorece a los consumidores al final del día.

Las necesidades de las empresas son muy diferentes y el que haya crecimiento de lado fintech y la banca tradicional que genere competencia va a generar más innovación, que va directo al beneficio de la empresa

mencionó el ejecutivo.

Ampliar servicios

Konfío incrementó su oferta de productos y renovó su plataforma de soluciones de financiamiento, que integra en un mismo lugar funciones de cobro, pagos y gestión, además de añadir características a su tarjeta de crédito empresarial.

Ahora, la empresa permitirá que sus clientes realicen operaciones como usar su plástico para realizar transferencias en SPEI, por lo que podrán usar su crédito en pagos de nómina.

La compañía también lanzó terminales punto de venta (TPV) SmartPad y Pin Pad mini, con un cobro de comisión desde 1.35% más IVA por transacción, una de las tasas más bajas del mercado con la que busca alcanzar a más negocios.