La banca comercial anticipa un tercer trimestre con mayor demanda en segmentos como las tarjetas de crédito y el financiamiento a empresas grandes no financieras.

Las instituciones financieras con mayor participación de mercado en el país prevén además un incremento en solicitudes en el segmento de crédito hipotecario, de acuerdo con la Encuesta Sobre Condiciones Generales y/o Estándares en el Mercado de Crédito Bancario que realiza Banco de México (Banxico).

Mientras que los bancos con menor participación estiman mayor demanda en los segmentos de pequeñas y medianas empresas (Pymes) no financieras y de otros intermediarios financieros no bancarios.

En cuanto a las condiciones de otorgamiento de crédito para el tercer trimestre, la banca comercial espera en promedio un estrechamiento en el segmento de otros intermediarios financieros no bancarios (como las uniones de crédito, las sociedades financieras de objeto múltiple y sociedades financieras populares).

Los bancos de menor tamaño también ven un estrechamiento en el segmento de empresas grandes no financieras.

Para segmentos como Pymes no financieras, tarjetas de crédito y crédito hipotecario, no se anticipan cambios en las condiciones o estándares de aprobación.

Con dinamismo

En la primera mitad del año, los bancos experimentaron una fuerte demanda de crédito, con un dinamismo particular en el crédito al consumo.

Te puede interesar: BBVA, Banorte y Santander, los bancos que acumulan mayores ganancias en México durante mayo

De acuerdo con la encuesta, en el segundo trimestre los bancos de mayor tamaño reportaron un aumento en la demanda para los segmentos de empresas grandes no financiera, Pymes no financieras, tarjetas de crédito y crédito automotriz.

Para las entidades de menor tamaño, el incremento se presentó en los segmentos de empresas grandes no financieras, Pymes no financiera, intermediarios financieros no bancarios, tarjetas de crédito, crédito de nómina y créditos personales.

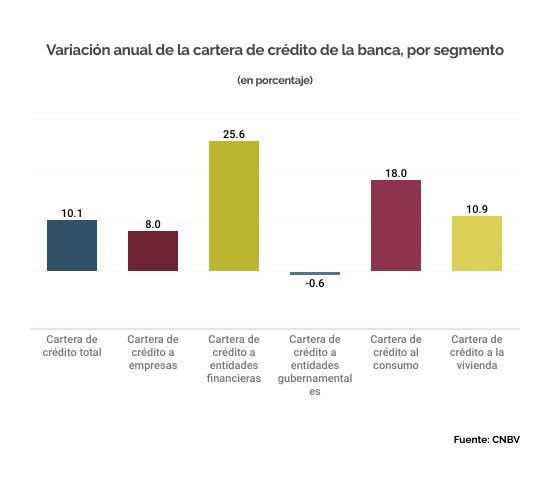

Cifras de la Comisión Nacional Bancaria y de Valores (CNBV) indican que al cierre de mayo, último dato disponible, la cartera de crédito de la banca múltiple creció 10.1% anual, con un avance de 18% en el crédito al consumo, mientras la cartera a entidades financieras incrementó 25.6%, la hipotecaria subió 10.9% y la empresarial avanzó 8%.

Dentro del segmento de consumo, la cartera de tarjetas de crédito creció 21.6%, los préstamos de nómina avanzaron 17.3%, los préstamos personales subieron 13.3%, mientras la automotriz se levó 15.3%.

Cartera mantendrá calidad

Para todo 2023, los bancos prevén mantener la calidad de su cartera considerando un escenario donde la actividad económica evolucione conforme a los pronósticos más recientes.

La mayoría de los encuestados anticipó que tanto en los segmentos de empresas grandes no financieras, Pymes no financieras, intermediarios financieros no bancarios, crédito al consumo e hipotecario, la calidad de sus carteras no tendrá cambios significativos.

Según datos de la CNBV, al cierre de mayo, el índice de morosidad (IMOR) fue de 2.17% para la cartera de crédito total de la banca, por debajo del 2.41% del quinto mes de 2022.

Esta tendencia se observó también en la cartera empresarial, con un IMOR de 2.07% (contra el 2.58% del año previo) y vivienda, que bajó de 2.94% a 2.60%, mientras en la cartera de consumo se observó un ligero aumento en la morosidad a 3.07% respecto al 3.02% de mayo de 2022.

Adicionalmente, el sector bancario percibió en promedio una mejoría en el entorno económico nacional.

Lee también: Y entonces, ¿cuánto podría crecer la economía de México en 2023 y 2024?

Según el documento correspondiente al segundo trimestre del año, los participantes con mayor participación de mercado reportaron una mejoría en el entorno económico internacional, en la situación económica de las empresas, las condiciones de empleo para los hogares, así como la confianza de empresas y hogares en la actividad económica.