Cuando salió al mercado, Agrofibra se presentó como el primer fideicomiso inmobiliario –listado en la Bolsa Institucional de Valores (BIVA)– enfocado a la inversión de bienes raíces agrícolas. Aunque la oferta pública atrajo pocos inversionistas, tres jugadores de gran relevancia compraron el engaño: Inbursa, Afore XXI Banorte y el Infonavit.

Atraídos por promesas incumplidas, los inversionistas hoy ven en riesgo los activos que pusieron en juego: los ahorros de los trabajadores.

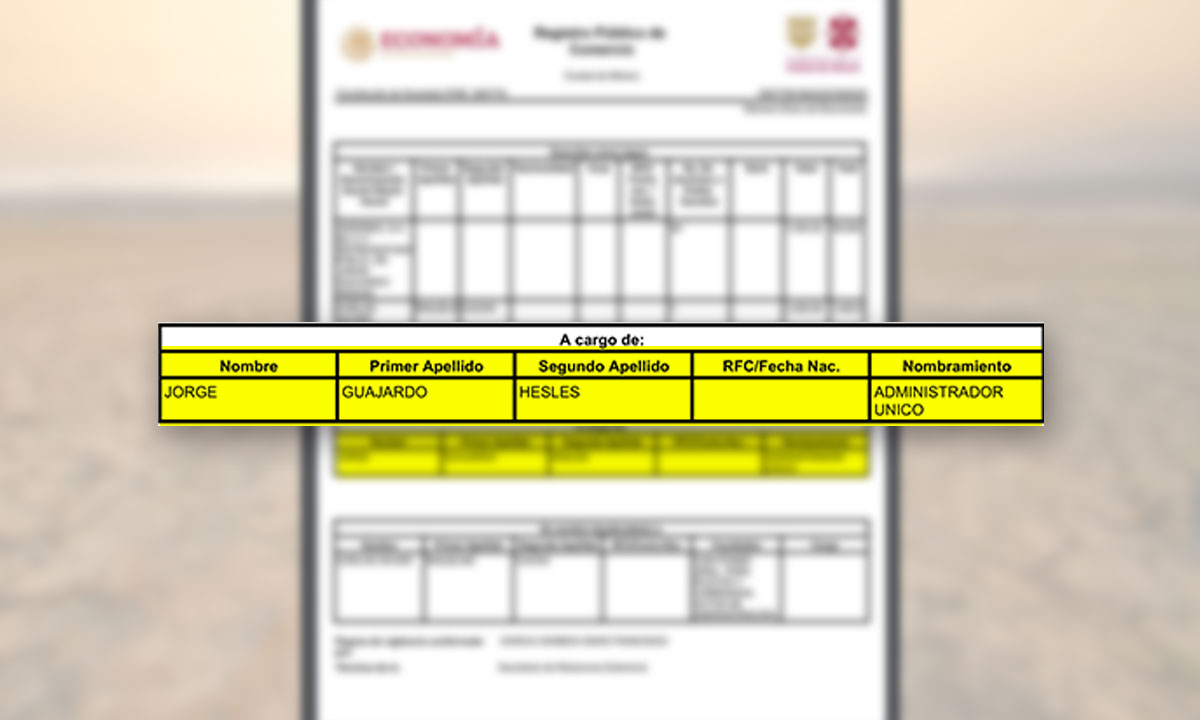

El 9 de diciembre de 2022, María Ariza, directora general de BIVA, presentó el nuevo vehículo de inversión encabezado por Jorge Guajardo Hesles –empresario que desde la década de 1990 ha participado en los negocios agroindustriales–, al que la directiva describió como una “gran oportunidad para el público inversionista de participar en un sector en constante crecimiento”.

Pero en poco tiempo estalló un escándalo al interior de Agrofibra. En marzo de este año, el fideicomiso reembolsó 420 millones de pesos a Inbursa, Afore XXI Banorte y el Infonavit, cantidad que representa menos de la mitad de los 976 millones de pesos que originalmente invirtieron estas instituciones con los ahorros y las pensiones de los trabajadores mexicanos.

El optimismo se derrumbó tras encontrarse que Guajardo Hesles, entonces presidente de Agrofibra, así como otros ejecutivos, tenían conflictos de interés en la adquisición de varias propiedades prometidas a los inversionistas. No obstante, los problemas de Agrofibra comenzaron prácticamente desde su constitución en 2020:

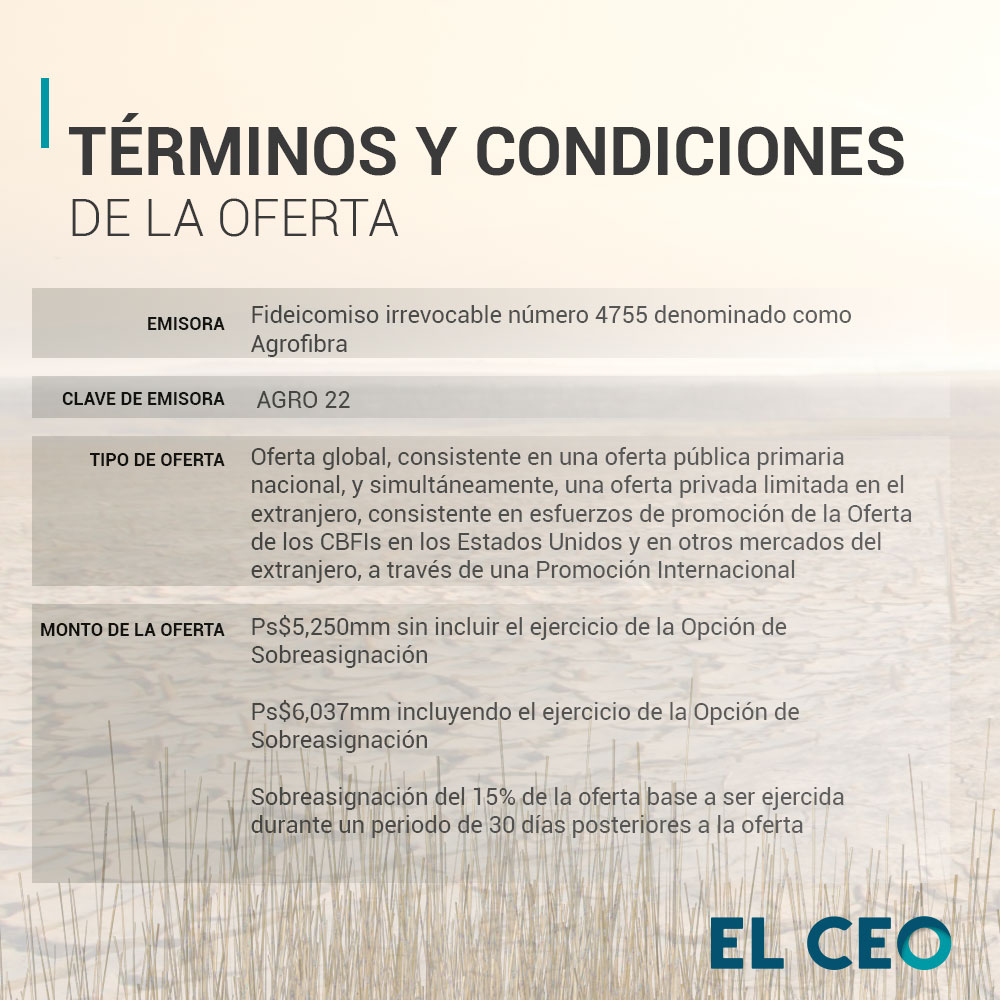

- Primero. La oferta pública en BIVA se retrasó por varios meses al no poder conseguir participantes. En su salida a bolsa, el fideicomiso inmobiliario levantó sólo 16% de los más de 5,000 millones de pesos que proyectaba recaudar. Además, la oferta no contó con la participación de inversionistas extranjeros, pese a los esfuerzos de promoción internacional.

- Segundo. Agrofibra prometió adquirir una veintena de propiedades agroindustriales ubicadas en “zonas estratégicas” del país; sin embargo, a la fecha solo cuenta con un inmueble: el complejo Gear Alimentos, unos invernaderos en Colima donde se producen y comercializan tomates, transacción que fue cerrada durante el mismo mes de la oferta pública, y que a la postre encendió las alarmas de los accionistas.

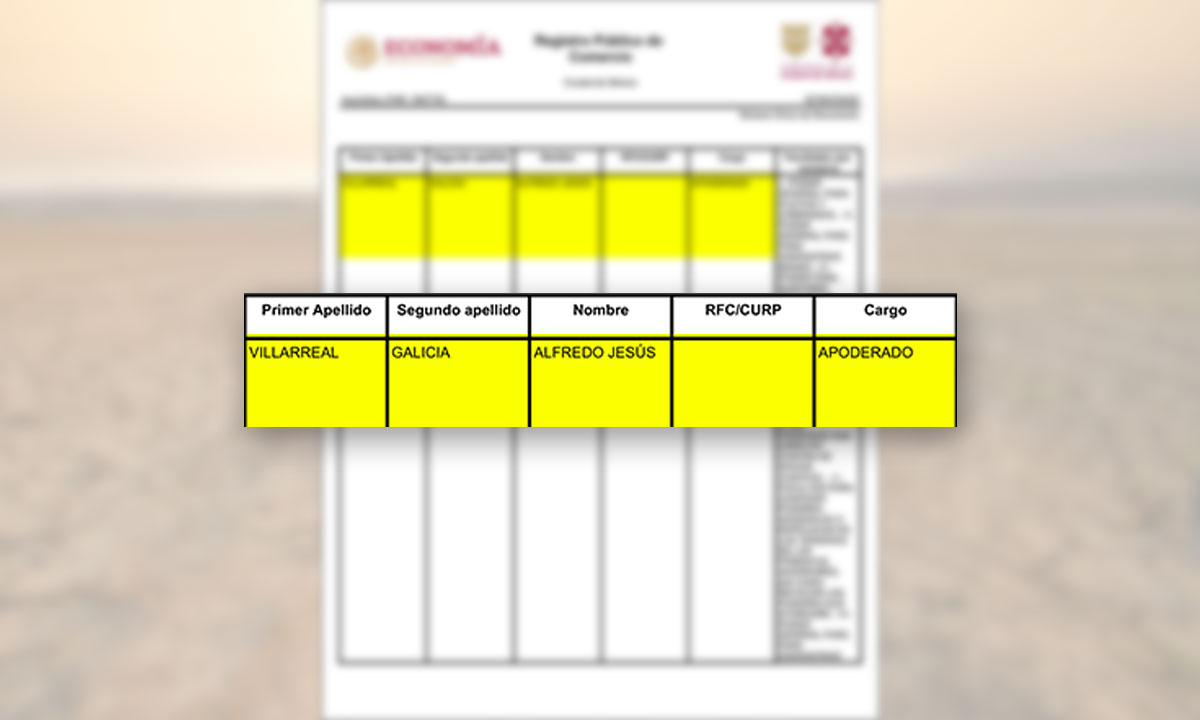

- Tercero. Jorge Guajardo Hesles y Alfredo Jesús Villarreal Galicia, entonces integrantes del comité técnico de Agrofibra, omitieron revelar a los inversionistas que firmaron contratos de comisión mercantil por la compra de nueve inmuebles –entre estos, los invernaderos de Colima– por una comisión de 1.75% sobre el monto total de cada adquisición. Para ello utilizaron a la sociedad Optimización Inmobiliaria S.A. de C.V. (OIN), de la que ambos son accionistas, de acuerdo con una revisión del acta constitutiva de esta razón social en poder de EL CEO.

La debacle de Agrofibra amenaza con convertirse en uno de los mayores escándalos de BIVA, que subsiste de “canibalizar” el mercado bursátil con su principal competidor: la Bolsa Mexicana de Valores (BMV). Tanto BIVA como la BMV buscan atraer a las pocas empresas que participan en el mercado accionario, ante la prolongada “sequía” de nuevas emisoras.

El engaño de los administradores de Agrofibra, además, ahuyentó potenciales inversiones en el campo mexicano. La Afore XXI Banorte inyectaría capital en FARM Capital, un fondo especializado en la adquisición y desarrollo de bienes inmuebles agroindustriales; no obstante, detuvo esta inversión tras el escándalo de Agrofibra, dijo una fuente que prefirió el anonimato.

Crónica de la debacle

En mayo de 2023 –unos meses después de la oferta pública– el comité técnico de Agrofibra, presidido por Yvonne Ochoa Rosellini (exejecutiva de Coppel y BBVA), alertó de un probable conflicto de interés ligado con directivos clave del fideicomiso.

De acuerdo con una revisión de documentos elaborada por EL CEO, ese mes los accionistas celebraron una asamblea donde resolvieron iniciar una investigación y contrataron a la firma de consultoría Atlas Value Management para indagar sobre los riesgos en las potenciales adquisiciones del fideicomiso.

Previo a la salida a bolsa, Agrofibra presentó un portafolio de 20 inmuebles, ubicados en los estados de Morelos, San Luis Potosí, Guanajuato, Jalisco, Querétaro y Sonora, “zonas estratégicas” para las actividades de la industria agroalimentaria.

Con las sospechas de conflictos de interés, Inbursa, Afore XXI Banorte y el Infonavit detuvieron el plan de adquisiciones, que originalmente se completaría en un lapso de seis a 24 meses después de la emisión en BIVA. La reanudación de las adquisiciones dependería de los resultados de la investigación de Atlas.

La firma consultora encontró, al realizar una serie de entrevistas a los ejecutivos, que la empresa Optimización Inmobiliaria (OIN) de Jorge Guajardo Hesles y Alfredo Jesús Villarreal Galicia suscribió contratos de comisión mercantil, a través de los cuales ganaría más de 40 millones de pesos con las transacciones vinculadas a nueve inmuebles:

- Be Frost

- Yecapixtla I

- Cimarrón I

- Argaman

- La Bonita I

- La Bonita II

- Ganfer

- Ampliación Cimarrón I

- Gear Alimentos

Observamos que tanto el señor Guajardo como el señor Villarreal son accionistas de la empresa OIN (…) OIN suscribió una serie de contratos de comisión mercantil con algunas de las propiedades para adquirir, concretamente, con cuatro activos de la cartera inicial A y con cinco de la cartera inicial B

señaló el reporte elaborado por Atlas.

De hecho, sólo con la transacción de los invernaderos de Gear Alimentos, OIN ganaría 6.4 millones de pesos, esquema que Guajardo Hesles y Villarreal Galicia pretendían replicar en otras propiedades. Un negocio redondo que sería ejecutado a la sombra de los inversionistas.

En el informe, Atlas detalló que Jorge Guajardo declaró que “aún no había recibido pago alguno por el concepto de comisión mercantil”, además de que un día antes de la oferta pública de Agrofibra renunció a su cargo como administrador único de OIN.

Pero una revisión del acta constitutiva de dicha empresa arroja que la razón social GPerseo S.A. DE C.V., representada por Guajardo Hesles, aparece como socio mayoritario de Optimización Inmobiliaria S.A. de C.V., mientras que Villarreal Galicia, como apoderado de la sociedad.

Atlas concluyó que existía un conflicto de interés en las potenciales adquisiciones del fideicomiso. En el prospecto de colocación presentado en 2022 por Agrofibra también se identifica a la empresa Corporativo Arcos Norte S.A. de C.V., también propiedad de Guajardo Hesles, como sociedad controladora de OIN.

La investigación encontró más riesgos y otros posibles conflictos de interés que comprometían la viabilidad de todo el proyecto.

La triangulación oculta

Jacobo Payán Espinoza –miembro del comité de riesgos e inversiones de Agrofibra– fue identificado como propietario de dos inmuebles que aportarían el 41% de los ingresos totales del fideicomiso, una vez que se completara el plan de adquisiciones del proyecto original: el Agroparque Yecapixtla I, ubicado en Morelos, y la Hortícola Cimarrón I, en San Luis Potosí.

La investigación de Atlas señala:

Sobre la adquisición de los activos Yecapixtla y Cimarrón, se detallan una serie de riesgos relevantes. El primero, un riesgo de conflicto de interés porque había un acuerdo de comisión mercantil con la empresa OIN, y también, con Jacobo Payán, quien es accionista de los dos complejos

Para la adquisición de estas dos propiedades, Agrofibra estimó una inversión de 1,164 millones de pesos. El dinero faltante, de acuerdo con el plan, lo obtendría de próximas emisiones en el mercado bursátil.

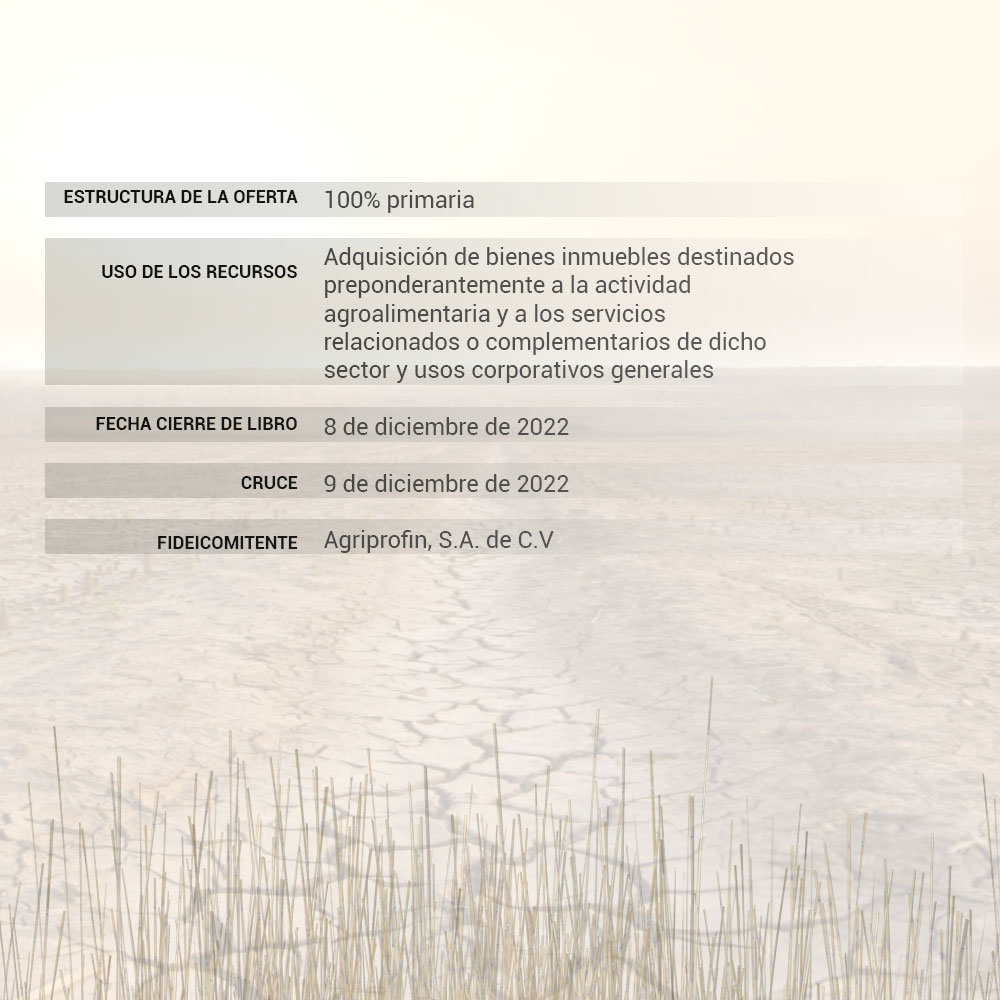

Con dichas transacciones, la sociedad Agriprofin, S.A. de C.V., representada por Guajardo Hesles y Villarreal Galicia, se haría con el 2% del capital social de Agrofibra, porcentaje con el que los directivos accederían a ciertos derechos estipulados en el contrato inicial del fideicomiso.

De este hallazgo se formuló otra conclusión: Agriprofin (el fideicomitente inicial de Agrofibra) no estaba facultado para designar al presidente del fideicomiso, ni a miembros del comité técnico, pero aún así hizo estos nombramientos. El informe no dio más detalles sobre propietarios de otros inmuebles involucrados en el esquema de comisiones de OIN, pero confirmó prácticas de directivos clave del fideicomiso que contravenía los estatutos del gobierno corporativo.

El caso llega a los tribunales

Luego de la presentación del informe de Atlas y ante indicios de una posible actividad fraudulenta de los ejecutivos de Agrofibra, los accionistas aprobaron la destitución de Jorge Guajardo Hesles y Alfredo Villarreal Galicia, en una asamblea celebrada el 10 de octubre de 2023.

Durante las votaciones, solo Agriprofin –en su calidad de tenedor de una participación minoritaria de los certificados bursátiles fiduciarios del fideicomiso– defendió las posiciones de Guajardo Hesles y Villarreal Galicia.

Dos meses después, la emisora comunicó al mercado que Guajardo Hesles presentó un juicio de amparo contra las resoluciones de dicha asamblea, donde solicitó medidas cautelares ante el Juzgado Cuarto Civil de la Ciudad de México, indexadas en el expediente 1117/2023.

Agrofibra rechaza categóricamente la procedencia de cualesquier medidas judiciales en contra de los acuerdos de las asambleas de tenedores o en contra de los intereses del fideicomiso y sus inversionistas

señaló la emisora en el comunicado publicado en diciembre en la página de BIVA.

EL CEO solicitó al juzgado el expediente 1117/2023, pero hasta el momento de la publicación de este reportaje, la solicitud aún se encuentra en revisión por parte de un juez.

En medio del escándalo, Agrofibra hizo otros cambios en su gobierno corporativo.

Entre los más relevantes, el Infonavit designó a Manuel Alberto Victoria González –coordinador general de inversiones del instituto– en el comité técnico (aunque éste dejó el comité en enero de este año), además de que nombró a Teo Palafox Morales y María Fernanda Godínez Nogueda como miembros suplentes.

También ingresó Gerardo Ciuk Díaz, accionista mayoritario de Gear Alimentos S.A. DE C.V., sociedad figura entre los principales accionistas del fideicomiso desde la adquisición de los invernaderos en diciembre de 2022.

David Ricardo Suárez Cortázar y Claudio Enrique García Salgó –quienes fueron las caras públicas que promovieron el debut de Agrofibra en BIVA en diversos medios de comunicación– no fueron ratificados como ejecutivos del fideicomiso, “toda vez que no se encontraban desarrollando esas funciones”, de acuerdo con las conclusiones del comité.

Meses antes de la asamblea donde se destituyó a Guajardo Hesles, Federico Bernaldo de Quirós González Pacheco (actual CEO de Grupo Gigante), y Edward Andrés Esteve Creixell (empresario con amplia trayectoria en la industria agroalimentaria), presentaron su renuncia al comité técnico.

Promesas incumplidas

Con el reembolso pagado a los inversionistas en marzo pasado, la capitalización de mercado de Agrofibra se desplomó. Actualmente la empresa vale menos de la mitad que en la oferta pública de diciembre de 2022.

Mientras que los participantes de la oferta pagaron en 40 pesos cada certificado bursátil, Agrofibra les devolvió parte de los recursos a un precio de 14.96 pesos por título, lo que implica una pérdida de más del 60% del valor de la inversiones realizadas, principalmente, con los ahorros y las pensiones de los trabajadores.

Para variar, los analistas erraron con sus pronósticos sobre Agrofibra.

En abril del año pasado, la firma Apalache Análisis comenzó a dar cobertura a la nueva emisora de BIVA.

Agrofibra puso a disposición de los inversionistas el primer reporte elaborado por Apalache hasta julio, justo cuando la investigación interna a los exejecutivos del fideicomiso estaba en marcha.

En dicho reporte, firmado por los analistas Jorge Plácido, Carlos Alcaraz, Benjamín Salgado y Esteban Herrera, Apalache recomendó la compra de los certificados bursátiles y estableció un precio objetivo de 51.60 pesos por título para marzo de 2024, es decir, un rendimiento del 29% para los inversionistas.

La recomendación fue justificada en expectativas que carecían de sustento; por ejemplo, calificaron a Agrofibra como un “modelo de negocio disruptivo” y resaltaron que implementaría “técnicas agrícolas que permitirían maximizar el uso de recursos” para hacer frente al cambio climático. Tampoco esas proyecciones se cumplieron.

Hoy el fideicomiso inmobiliario carece de recursos para adquirir nuevas propiedades y así cumplir con los compromisos que tiene con Inbursa, Afore XXI Banorte y el Infonavit, y por tanto, con los trabajadores que tienen depositados sus ahorros en estas instituciones.

La caída de Agrofibra abre una serie de cuestionamientos sobre la calidad de los activos que están a disposición del gran público inversionista. En los últimos años, BIVA ha presumido las colocaciones de otros fideicomisos: Fibra Sordo Madaleno, Fibra E Xinfra y la Fibra E de fibra Orión, que optaron por listarse en esa bolsa.

Todo esto, con los constantes enfrentamientos de BIVA con la Bolsa Mexicana de Valores y a medida que el centro accionaro lucha desesperadamente por conseguir financiamiento.

Durante los primeros meses de este año, BIVA estuvo en el foco tras el cambio de listado de Bafar, movimiento manchado por otro conflicto de interés. María Ariza –la directora de la institución bursátil– también forma parte del consejo de administración de la nueva compañía listada.

Estos escándalos se multiplican ante los ojos de las autoridades regulatorias que, en público se dicen vigilantes, pero en la práctica resultan pasivas. Mientras tanto, la Comisión Nacional Bancaria y de Valores (CNBV) también atraviesa conflictos internos, como reveló EL CEO en el reportaje “Caos al interior de la CNBV”.

Otras investigaciones especiales: