Las afores PENSIONISSSTE y XXI Banorte invirtieron los ahorros de los trabajadores mexicanos en al menos siete ranchos ubicados en seis diferentes entidades del país, cuya producción no ha dado los rendimientos esperados y que hoy han perdido casi todo su valor.

***

En el desierto de Chihuahua se construyó un proyecto agrícola que costó inicialmente 664 millones de pesos de las administradoras de fondos para el retiro (afores). Se trata del rancho ‘Las Hormigas’, que desde su creación no cuenta con un permiso para un sistema de riego en sus más de 1,000 hectáreas de cultivo; de hecho, el acuífero del que depende está prácticamente seco.

‘Las Hormigas’ había producido 320 kilos de nuez pecana hasta 2023, muy debajo del rendimiento de 1.5 toneladas por hectárea que se produce en la zona nogalera de Chihuahua, de acuerdo con datos oficiales.

¿Cómo fue a parar el dinero de las afores en un proyecto que no da rendimientos?

Una investigación de EL CEO revela que ‘Las Hormigas’ no es la única inversión de este tipo: Afore XXI Banorte y PENSIONISSSTE invirtieron 4,962 millones de pesos en un Certificado de Capital de Desarrollo (CKD) emitido en la Bolsa Mexicana de Valores (BMV), destinado a fallidos proyectos agrícolas (un viñedo, limoneros, huertos de aguacate y otros ranchos) que hasta la fecha no producen o no han dado los resultados que prometieron.

Estos son los proyectos del CKD:

- Proyectos de Piñas & Cítricos II

- Proyecto de Nuez

- Proyecto de Uva

- Proyecto de Aguacates

- Proyecto de Cítricos

- Proyecto Paisano

- Proyecto de Berries

El millonario detrás de los ranchos

Este CKD fue creado por Grupo Renovables Agrícolas (GRA), una empresa constituida en 2017 por Renewable Resources Group (RRG), compañía estadounidense fundada por Duncan Cole Frates, un magnate de 56 años que labró su riqueza con negocios agrícolas y de la gestión del agua.

Pero Cole Frates no fue el único “artífice” del CKD; le han acompañado personas que carecen de experiencia en proyectos agrícolas; operadores de ranchos señalados por ejercer cacicazgos locales; así como un red de 15 sociedades mercantiles para la administración de los ranchos.

A la fecha, Grupo Renovables Agrícolas (GRA) ha gastado el 95% de los recursos provenientes de las pensiones de los trabajadores: en sus cuentas quedan 221 millones de pesos, y no hay certeza de que los ahorradores algún día recuperen su dinero.

Afores, las consecuencias de confiar a ciegas

Diversas fuentes consultadas y cercanas a esta operación, quienes pidieron anonimato por temor a represalias, refieren que hubo tres factores que facilitaron la inversión de las afores en los proyectos de Grupo Renovables Agrícolas:

- El respaldo de Barclays, institución que participó como intermediario en la colocación del CKD, que por su participación en la operación ganó una comisión de 44 millones de pesos;

- Detrás de Grupo Renovables Agrícolas está Duncan Cole Frates, un empresario estadounidense de larga trayectoria en proyectos agrícolas en Estados Unidos, y que además acapara el negocio de la venta de agua en la ciudad de Los Ángeles, California;

- Desde 2009, las afores mantienen una constante inversión en este tipo de instrumentos financieros, aunque en la gran mayoría han perdido dinero. El CKD de Grupo Renovables Agrícolas, además, fue el primero enfocado en el campo mexicano.

Con el respaldo de Barclays, los comités de riesgos de Afore XXI Banorte y PENSIONISSSTE aprobaron –prácticamente sin cuestionamientos– la inversión de los casi 5,000 millones de pesos provenientes de las pensiones.

El CKD, en números

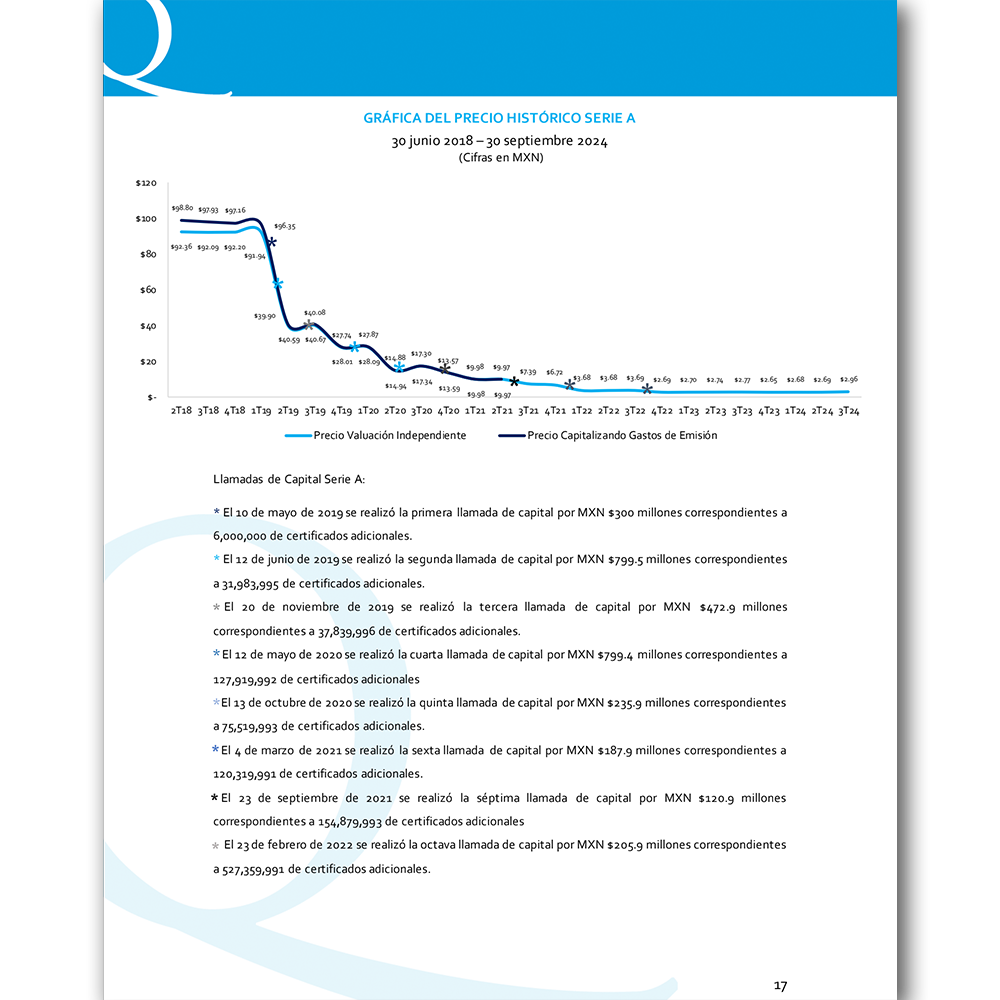

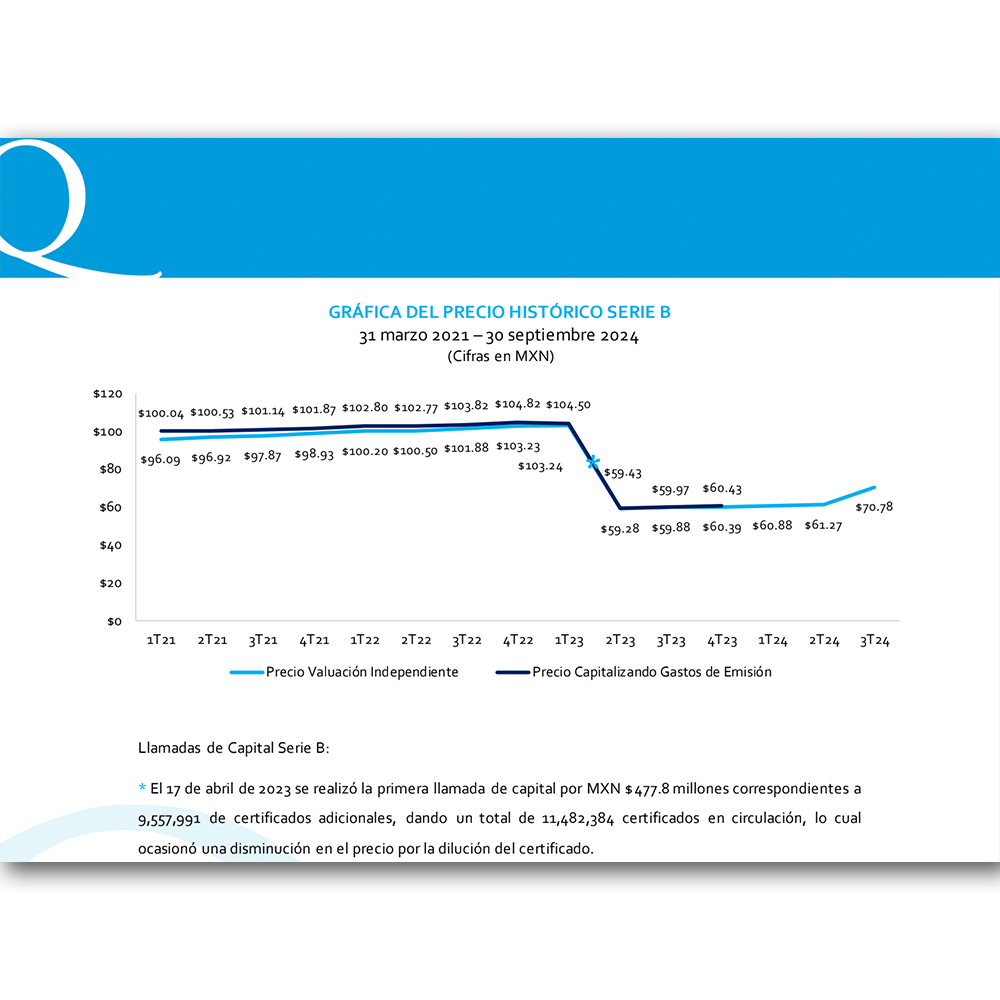

Cuando se colocó el CKD, el precio de cada certificado de las Seria A y la Serie B era de 100 pesos. Debido a que la empresa realizó varias llamadas de capital para financiar los proyectos, el precio nominal de cada certificado disminuyó por la dilución de títulos en el mercado.

Según la metodología empleada por el valuador independiente Quantit, al cierre de septiembre de este 2024, el precio nominal de cada certificado de la Serie A se ubicaba en 2.96 pesos, mientras que el de Serie B, en 70.78 pesos.

EL CEO buscó la postura de Grupos Renovables Agrícolas; al respecto, la empresa contestó que “el valor del CKD ha aumentado desde su emisión en un 11%”, atribuyéndolo a información del último reporte de Quantit.

Queremos aclarar que es erróneo equiparar el valor completo de un fondo con el precio de una sola de sus acciones: los CKD tienen mecanismos de llamadas de capital que, cuando una se realiza, el número de acciones aumenta y, por lo tanto, el precio individual de cada acción baja

GRA añadió que: “El aumento de valor del CKD a la fecha es del 11%, lo cual es positivo, y seguimos trabajando en aumentarlo aún más en beneficio de nuestros inversionistas, durante el resto del plazo de 15 años del CKD”.

Para calcular el precio ajustado de cada certificado, Quantit utilizó la siguiente metodología: “el valor nominal inicial se ajustó con relación a las nueve llamadas de capital y al nuevo número de títulos”.

No obstante, el mismo reporte reconoce que algunos de los proyectos del CKD continúan en desarrollo, tuvieron hectáreas afectadas por el clima o plagas o que fueron cancelados.

A continuación, anexamos la respuesta íntegra de Grupos Renovables Agrícolas:

Postura de Grupo Renovables Agrícolas S

¿Mala apuesta de las afores?

Grupo Renovables Agrícolas dividió la oferta pública del CKD en dos partes: en 2018 emitió una Serie A por una cantidad de hasta 4,000 millones de pesos; y tres años más tarde, colocó otra emisión de Serie B por un monto autorizado de hasta 962 millones de pesos.

Ambas series cotizan tanto en la BMV como en la Bolsa Institucional de Valores (BIVA) bajo la clave de pizarra “RRGCK 18” y “RRGCK 21”.

Para la creación del CKD también fue relevante la participación de Christian Hernández Papsdorf, quien fuera director general de Grupo Renovables Agrícolas hasta 2022, año en que se separó de su cargo.

Hernández Papsdorf presentó a Afore XXI Banorte y PENSIONISSSTE los ranchos como inversiones atractivas, pero en realidad no tenían solidez. Por ejemplo: unos cultivos de piña en Veracruz y Oaxaca, donde se esperaba un gran retorno, pero que en poco tiempo fueron cancelados.

Grupo Renovables Agrícolas, por otra parte, se comprometió a generar rendimientos para los trabajadores en un lapso de 15 años a partir de la primera colocación del CKD; seis años han pasado y no se conoce el estatus real en ninguna de las inversiones, más que la opinión del valuador independiente Quantit.

El fallido rancho de piñas en el sureste mexicano

El comité de inversiones, integrado por seis personas cercanas al millonario Cole Frates, dio aval para invertir los casi 5,000 millones de pesos del CKD en siete proyectos agrícolas en los estados de Chihuahua, Jalisco, Oaxaca, Sonora, Veracruz y Campeche.

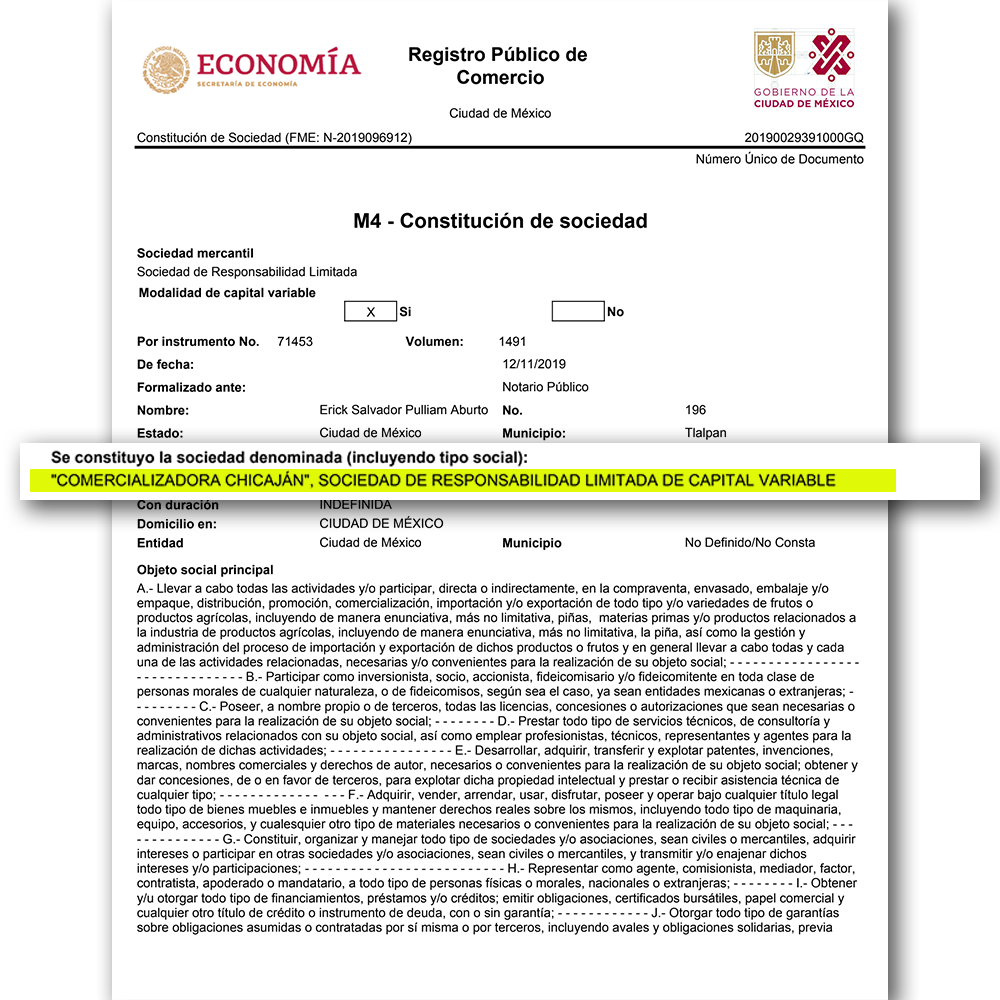

Una vez colocado el CKD, el primer proyecto que costó más de 624 millones de pesos, se centró en cultivos de piña en ‘Rancho Chicaján’ en Veracruz, y el ‘Rancho El Compadre’, en el estado de Oaxaca.

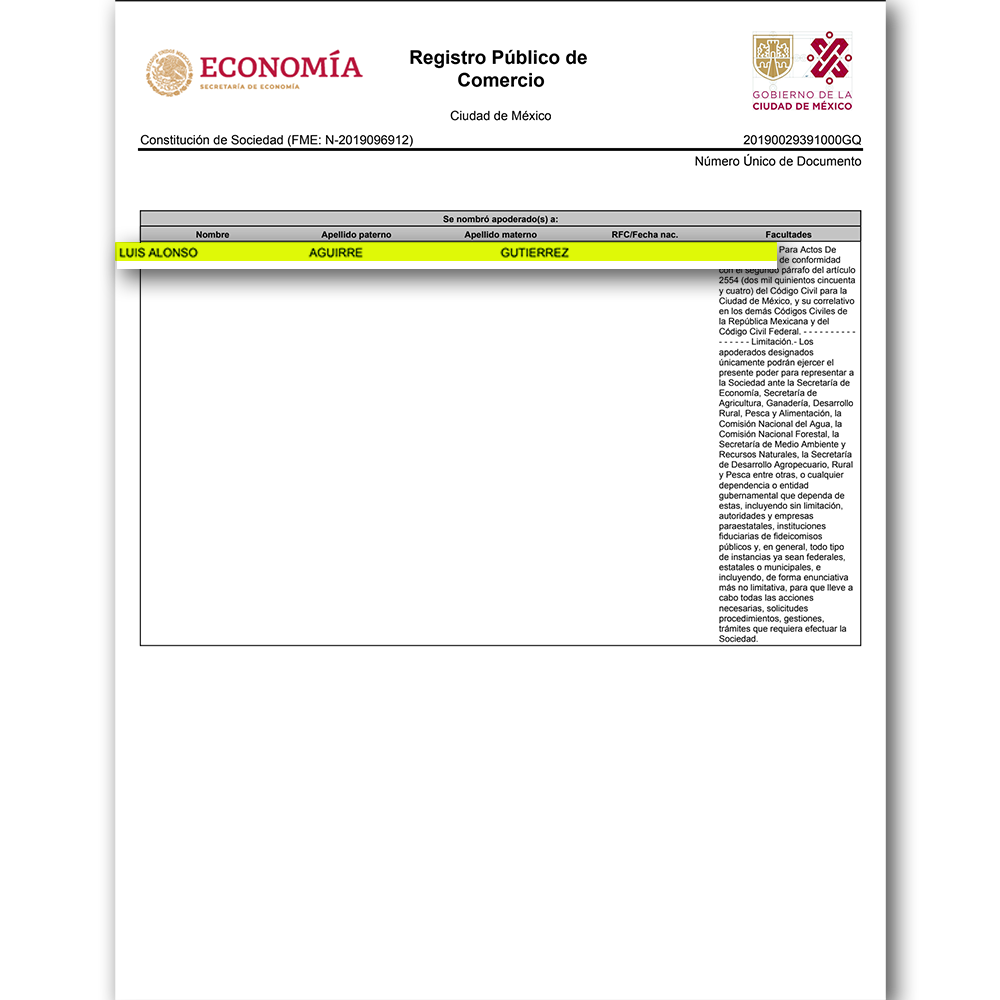

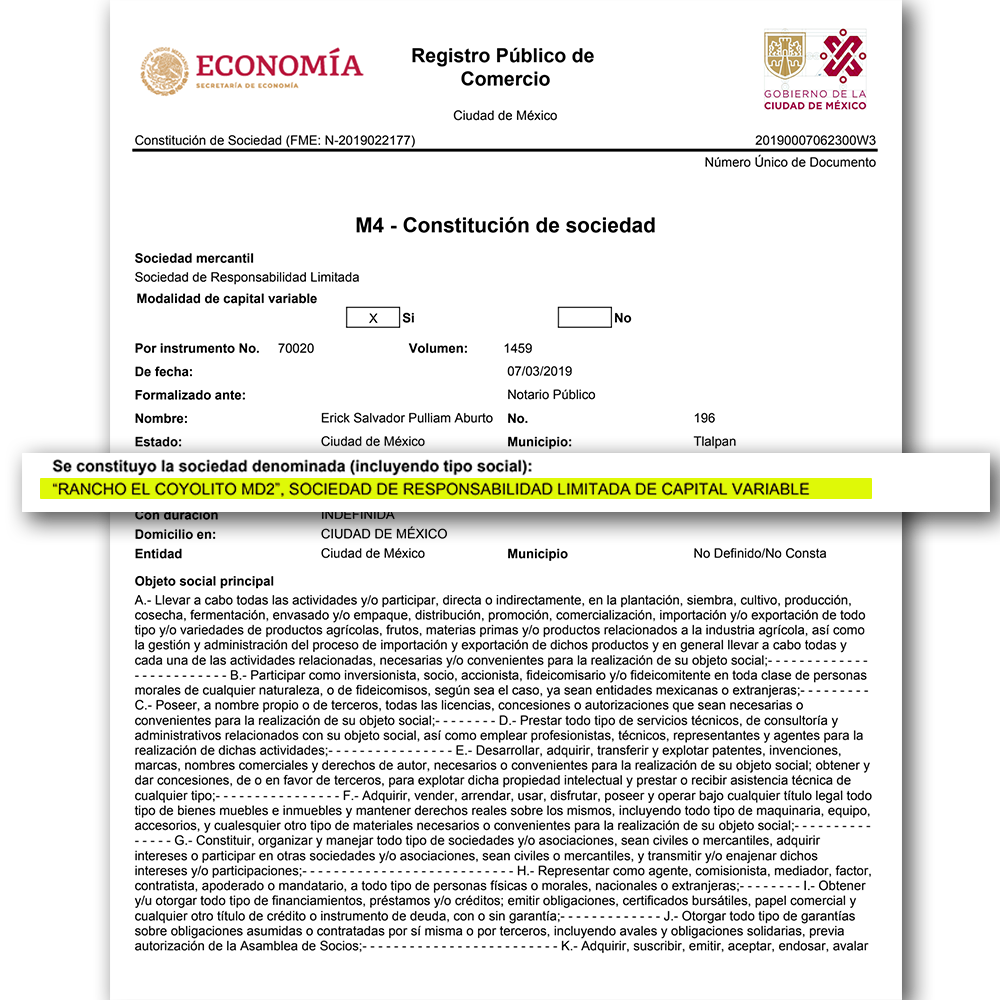

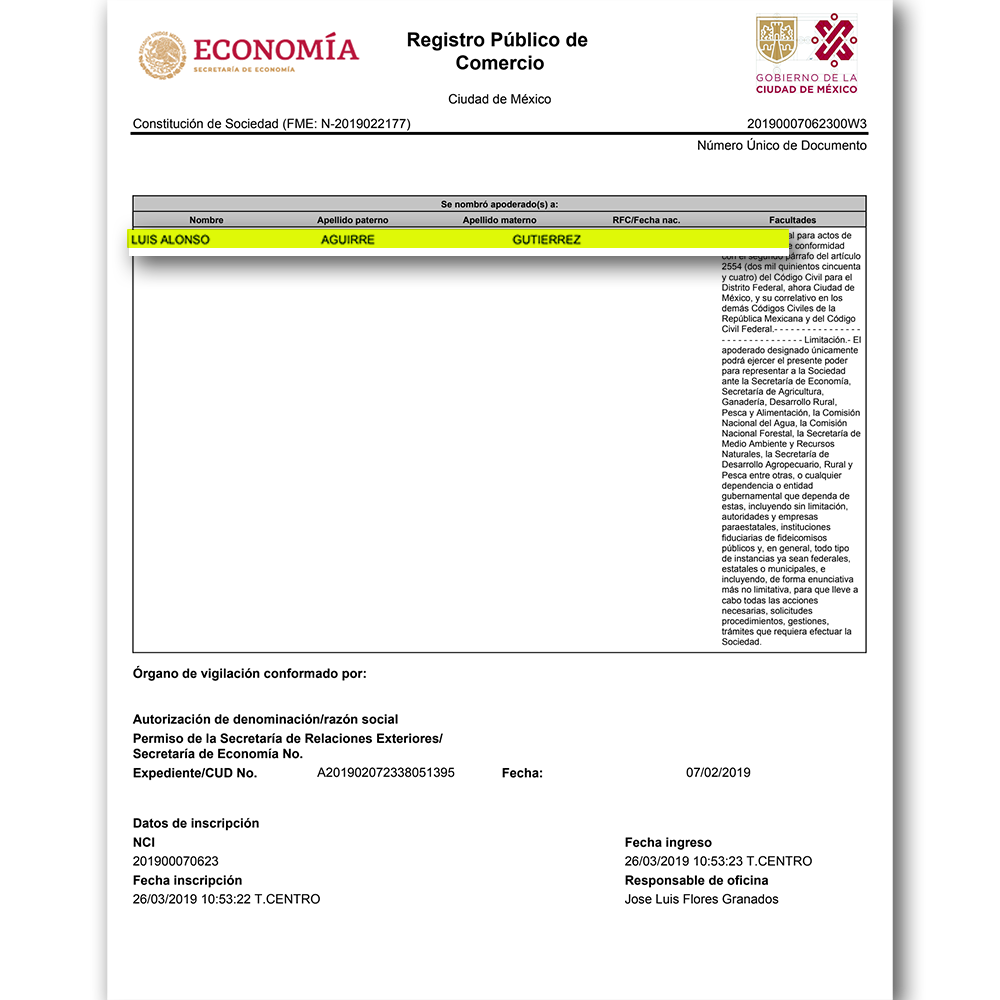

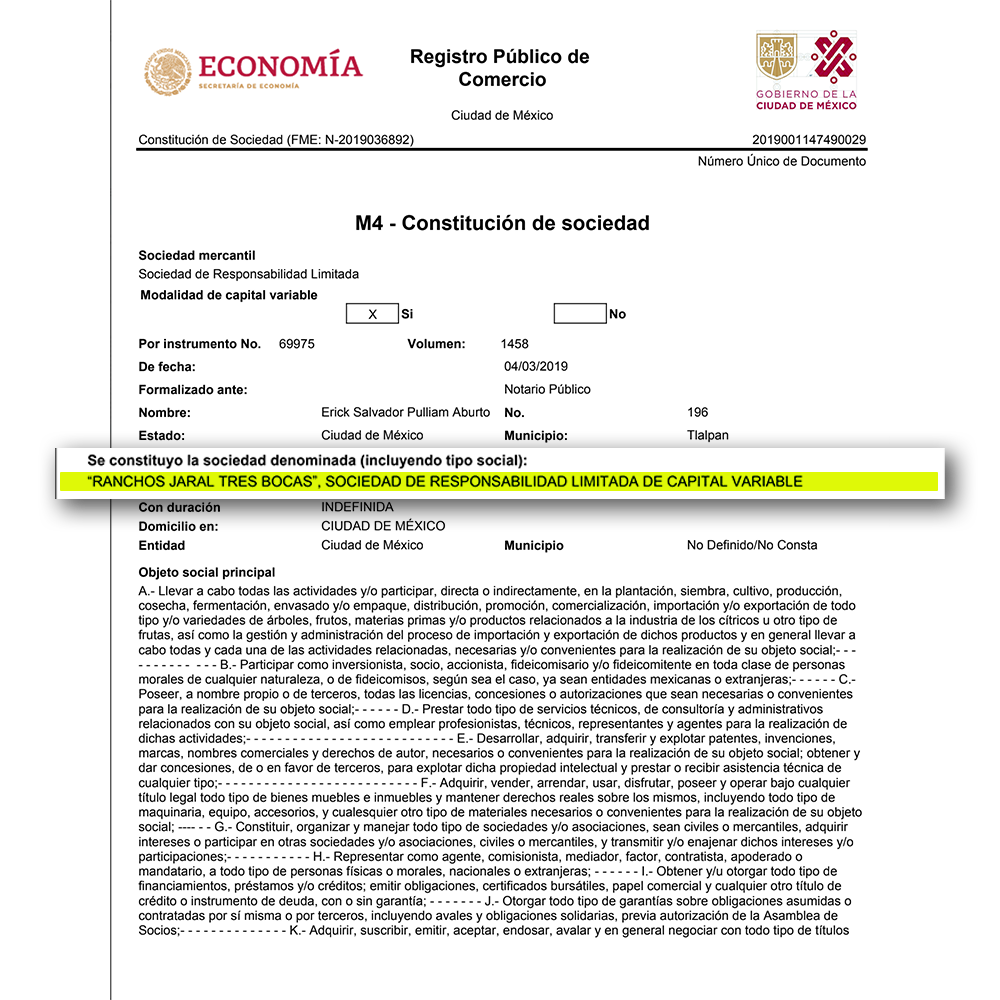

La operación de ‘Rancho Chicaján’, por ejemplo, quedó en manos del cacique local Luis Aguirre Gutiérrez, exalcalde del municipio de Isla, Veracruz, por medio de tres sociedades en las que aparecía junto a su hija Melissa Aguirre Álvarez.

GRA prometió jugosas ganancias con estos ranchos, pero en 2021 el proyecto en ambas locaciones fue cancelado bajo el argumento de que los precios de la piña se desplomaron y los consumidores estadounidenses “estaban prefiriendo consumir frutas que son fáciles de degustar”.

Fuentes cercanas a las operaciones de dicho rancho señalan que la familia Aguirre hizo una gestión administrativa y operativa inadecuada, que culminó en disputas con Christian Hernández Papsdorff, entonces director de Grupo Renovables Agrícolas.

Tras el fracaso de los cultivos de piña, Grupo Renovables Agrícolas decidió reconvertir las casi 400 hectáreas ya plantadas en cultivos de limón, pese a los altos costos para el desmantelamiento de las operaciones. El proyecto limonero sigue en fase de desarrollo y solamente se han plantado 80 hectáreas, sin que hasta el momento se generen ingresos por comercialización.

Otros cacicazgos

En 2020, Grupo Renovables Agrícolas invirtió 750 millones de pesos en un proyecto de producción de berries en el estado de Jalisco.

Aunque en los reportes de bolsa no se dan detalles de la inversión, ésta se dio en asociación con el empresario jalisciense Guillermo Romo, a través de la compañía Arándanos Selectos, S.A. de C.V., que en 2020 sumó como consejero al millonario Duncan Cole Frates.

Romo es dueño de Operadora Mega, una arrendadora financiera que hoy tiene adeudos millonarios con sus acreedores, como reportó EL CEO en julio pasado, pero que en la administración del exgobernador Enrique Alfaro fue beneficiada con el contrato del programa “A toda máquina”, el contrato más lucrativo en la historia de esa entidad.

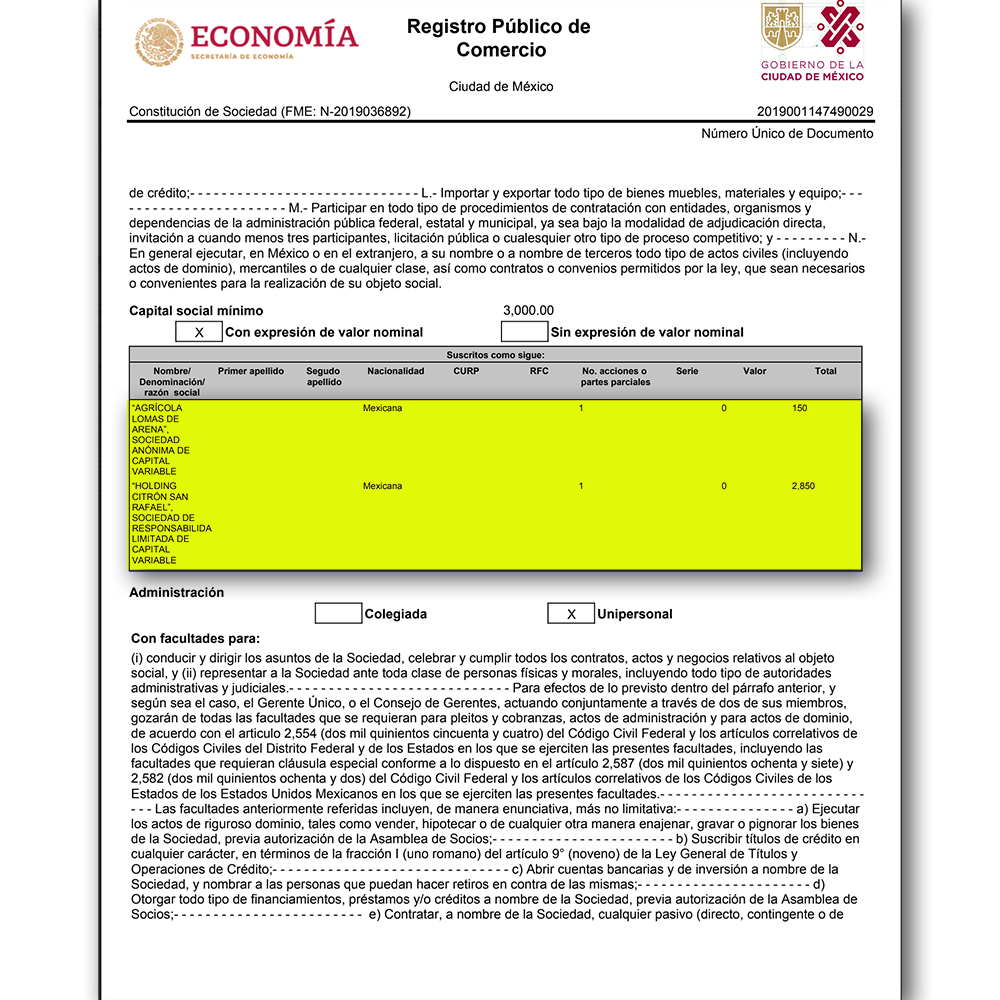

Por otra parte, en las plantaciones citrícolas establecidas en San Rafael, en el estado de Veracruz, participó la empresa Agrícola Lomas de Arena, S.A. de C.V., propiedad del cacique citrícola y hotelero Carlos Couturier, quien al igual que la mayoría de los operadores terminó dejando el proyecto.

Un rancho sin agua en una comunidad menonita

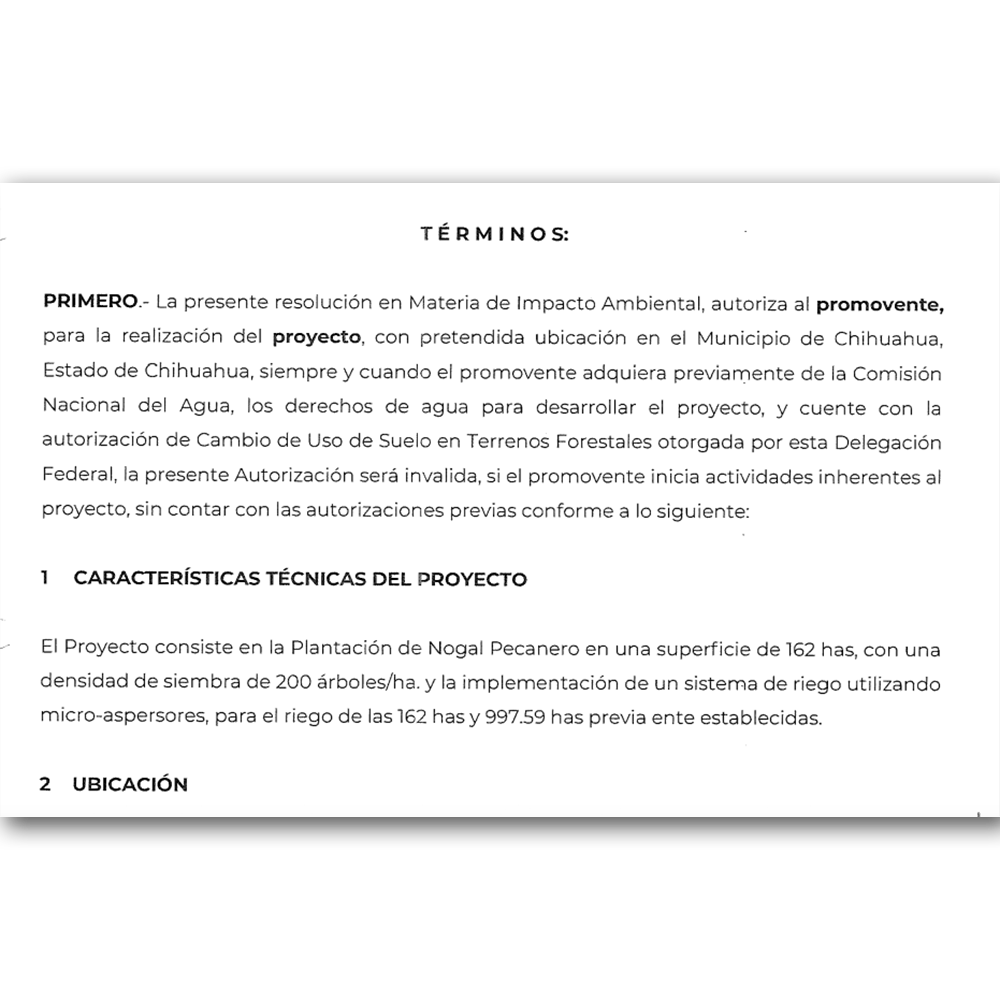

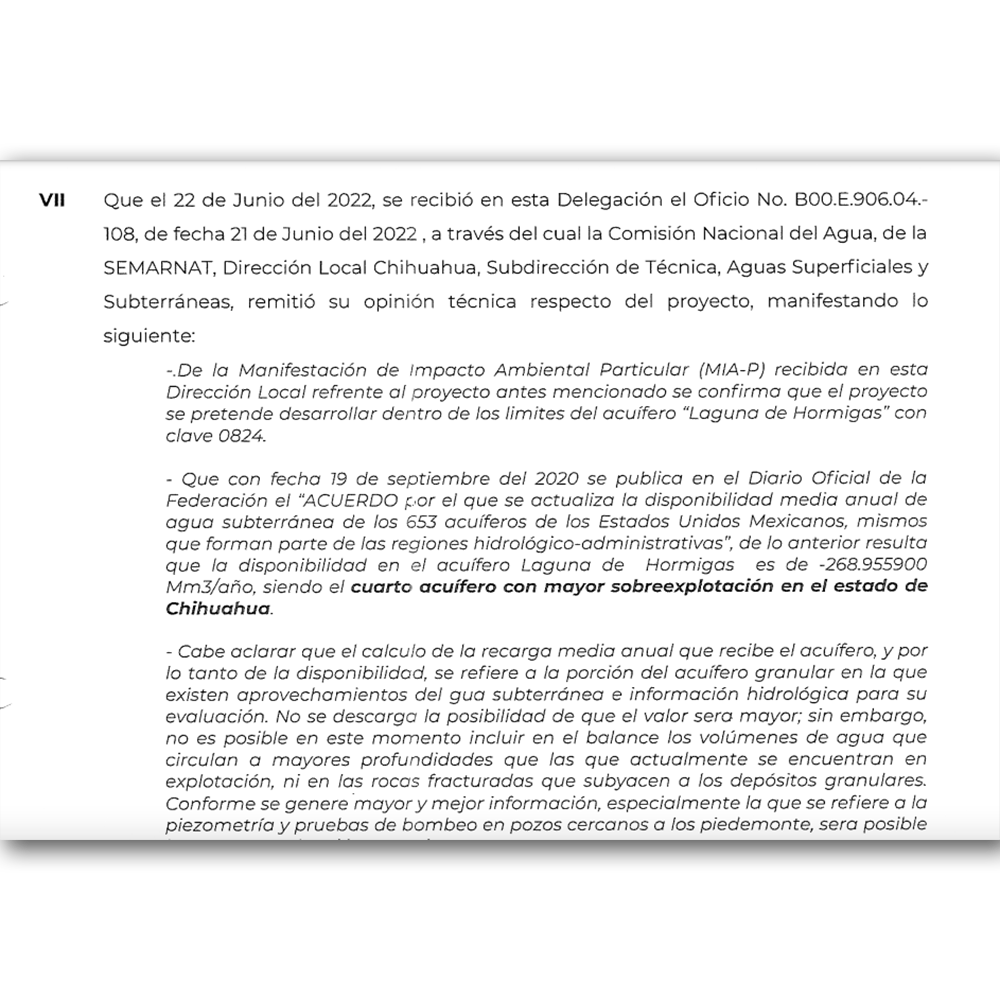

Otro proyecto que desde el inicio presentó inconsistencias fue el rancho ‘Las Hormigas’, en Chihuahua. A inicios de 2022 se solicitó un permiso a la Secretaría de Medio Ambiente y Recursos Naturales (Semarnat) para el cultivo de 162 hectáreas de nueces pecanas, con un sistema de riego que supuestamente se ampliaría a 1,000 hectáreas que ya se tenían plantadas.

Para la nogalera se invirtieron 664 millones de pesos de las afores, pero en medio de constantes fallas en su operación, a finales de 2021, Grupo Renovables Agrícolas estructuró un crédito de 40 millones de dólares con MetLife en Estados Unidos.

Finalmente la Semarnat autorizó el proyecto, pero con una condición casi imposible: que ‘Las Hormigas’ obtuviera concesiones de agua, una demanda inviable pues la Comisión Nacional del Agua (Conagua) respondió que el acuífero que abastecería el proyecto presenta un déficit y no se puede aprobar una actividad agrícola extractiva porque “comprometería al ecosistema”.

El valuador independiente del CKD, no obstante, refiere que: “el proyecto continúa con la perforación de los pozos, donde actualmente se encuentra en un 70% de extracción de agua”; sin embargo, no hay datos del proyecto del rancho ‘Las Hormigas’ en el Registro Público de Derechos de Agua de Conagua.

Una poderosa familia detrás

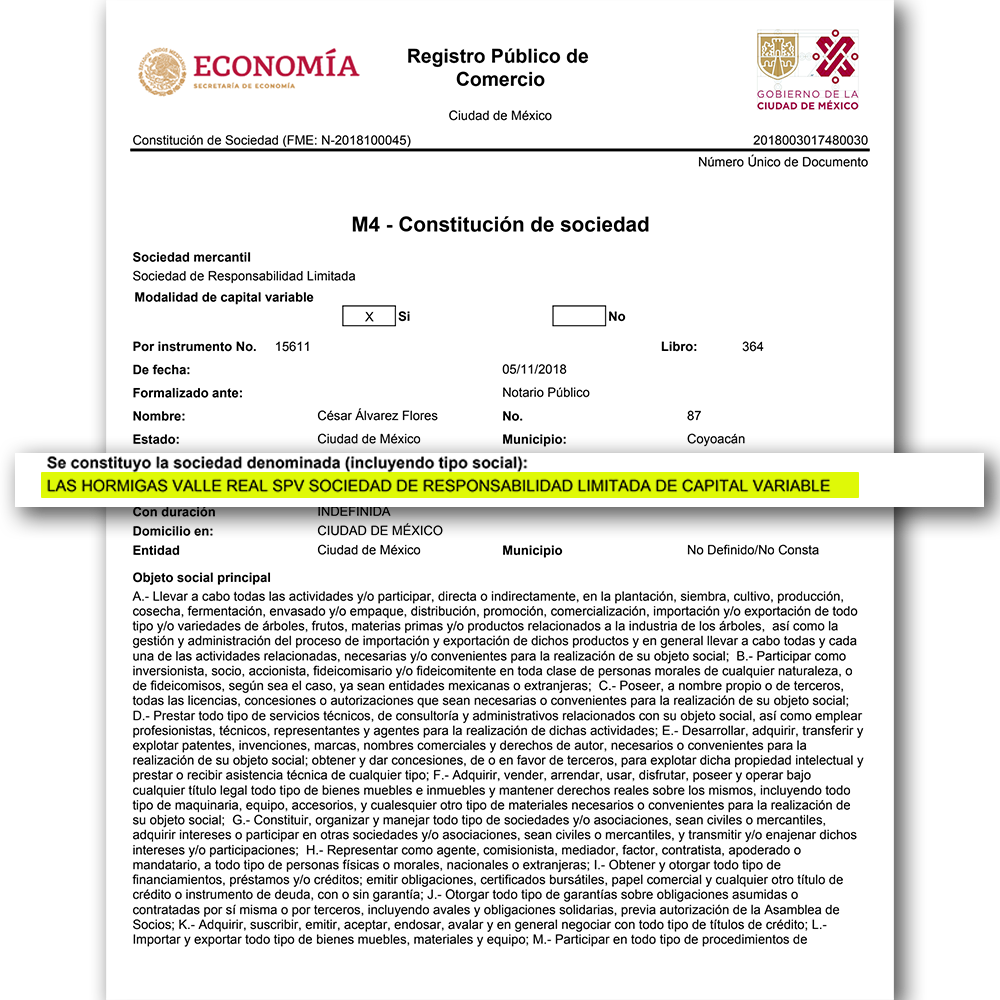

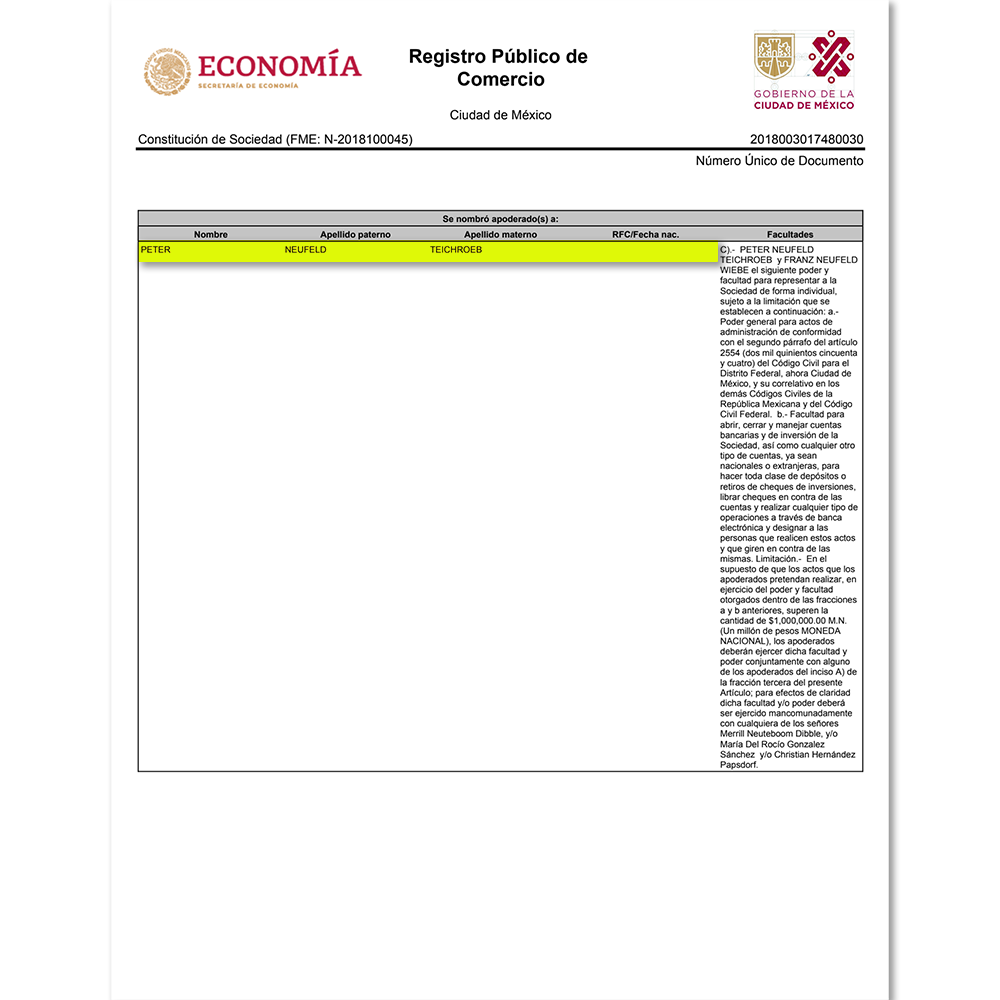

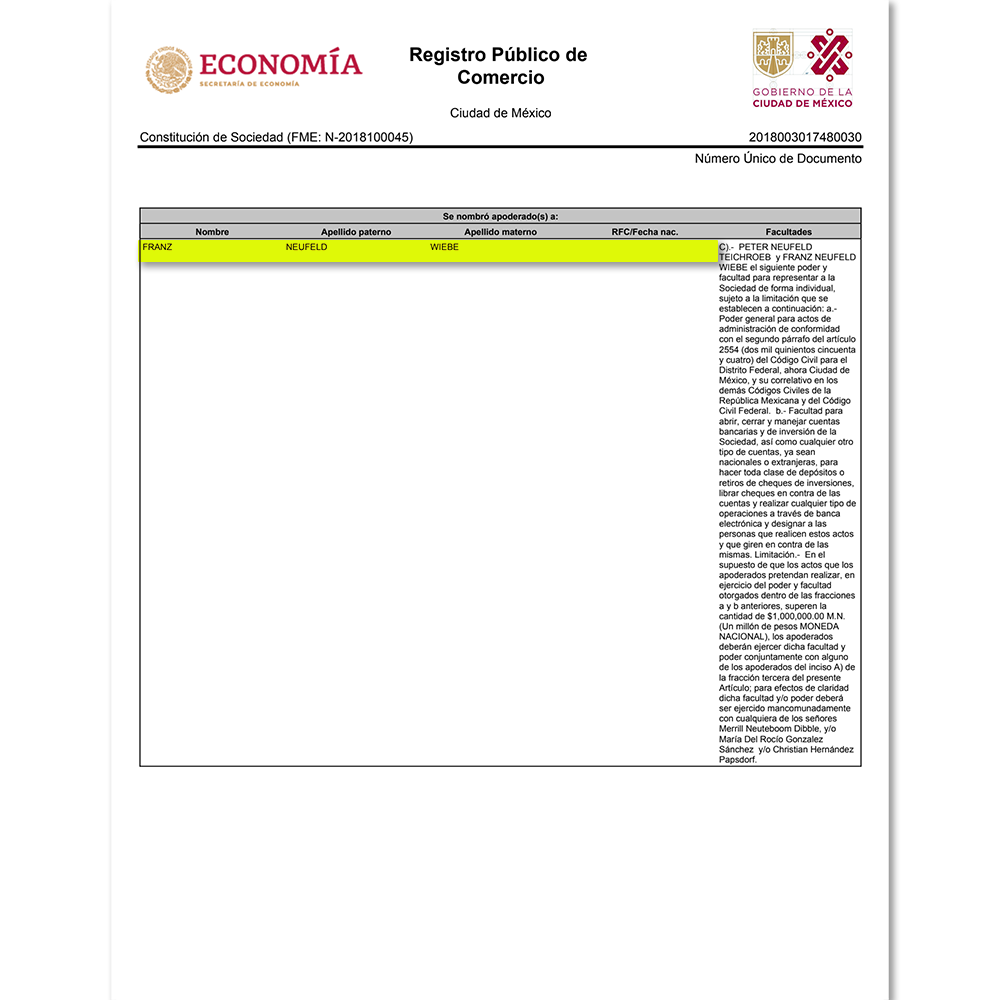

Para la operación inicial de el rancho se constituyó la empresa Las Hormigas Valle Real SPV S de RL de CV, que fue inicialmente operada por Peter Neufeld Teichroeb, su hijo Franz Neufeld Wiebe y su yerno Franz Peters Dyck, miembros de una influyente familia de la comunidad menonita asentada en el municipio de Cuauhtémoc.

La familia Neufeld mantenía nexos con Merrill Neuteboom Dibble, socio de Cole Frates y ejecutivo de Renewable Resources Group, previo a la inversión. Los Neufeld aparecen en las listas de proveedores de Liconsa y como beneficiarios de programas sociales para la comunidad menonita, según pudo constatar EL CEO en una revisión de documentos públicos.

Proyectos sin progreso, dilema para las afores

Uno de los proyectos más ambiciosos de Grupo Renovables Agrícolas fue ‘el Rancho Avoreal’ de 1,356 hectáreas de cultivo de aguacates en el estado de Jalisco, en el cual GRA invirtió 725 millones de pesos del dinero proveniente de Afore XXI Banorte y PENSIONISSSTE.

A esta inversión se suma un crédito bancario de 105 millones de pesos; sin embargo, la cosecha al final de 2023 solo fue de 250 toneladas, muy por debajo del promedio en la región, que es de 10.2 toneladas por hectárea.

Según la firma Quantit, auditor independiente de los estados financieros del CKD, se proyecta que la situación se estabilice hasta finales de 2026.

Otro proyecto del CKD es el ‘Viñedo La Colorada’ en Sonora: a finales de 2023 reportó una caída en la cosecha por las heladas y la ola de calor de ese año, y para recuperar lo perdido se prevé que en este 2024 se produzcan 150,000 cajas de uva.

Los demás proyectos, uno de cítricos y otro de nombre ‘Paisano’, tampoco han reportado avances destacables.

Ahorradores… los siempre perdedores

Desde 2009, las afores han invertido gran parte de los recursos de los trabajadores en CKDs porque veían un alto potencial de crecimiento a largo plazo en ambiciosos proyectos de infraestructura.

Sin embargo, los resultados han sido similares a los obtenidos con Grupo Renovables Agrícolas, que prometió generar rendimientos en un lapso de 15 años, pero que arriesgó los ahorros de los trabajadores en proyectos que no son viables financieramente.

Aun así, las administradoras de fondos podrían depositar más recursos de las pensiones en este tipo de instrumentos.

El pasado 24 de octubre se publicaron en el Diario Oficial de la Federación (DOF) las modificaciones del régimen de inversión de las afores emitidas por la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar). Entre los cambios está, por ejemplo, un aumento del 20 al 30% del monto límite de inversión en instrumentos estructurados, entre los que están los CKDs.

Lee más investigaciones: