Operadora de Servicios Mega, la Sociedad Financiera de Objeto Múltiple (Sofom) que protagonizó uno de los mayores escándalos de probable corrupción en la administración del gobernador Enrique Alfaro, está al borde del default crediticio. Su cliente estelar, el gobierno de Jalisco, ya prepara las maletas para abandonar el poder.

Una revisión documental elaborada por EL CEO arroja que la Secretaría de Administración del Poder Ejecutivo del Estado de Jalisco, dependencia encargada de “aprobar, controlar, emitir y evaluar los planes y programas del gobierno del estado”, figuraba –hasta el año 2022– como la mayor deudora de Mega, según el informe financiero auditado de 2023.

En otras palabras, dicha secretaría es el cliente más importante para la arrendadora.

Alfaro está a unos meses de abandonar el gobierno con un elevado nivel de endeudamiento: se estima que heredará una deuda de 36,595 millones de pesos a la siguiente administración, según datos de Hacienda. Y tanto el gobierno del presidente Andrés Manuel López Obrador como militantes del partido Movimiento Ciudadano, lo tienen bajo la mira.

La relación entre Mega y el gobierno de Alfaro se consolidó en 2019 a la sombra de un multimillonario contrato por 3,634 millones de pesos destinado al programa “A toda máquina”, creado ese mismo año para rentar maquinaria pesada (mediante el esquema de arrendamiento financiero) para las comunidades más marginadas del estado.

Todo parece indicar que este proyecto terminará como uno de los grandes fiascos de su administración, así como una de los casos emblema de posible corrupción.

Antes de ganar “A toda máquina” –el contrato más lucrativo en la historia de Jalisco– el gobierno estatal no figuraba como un cliente relevante para la Sofom; previo a la llegada de Alfaro al poder, el arrendamiento de Mega a entidades gubernamentales representaba alrededor del 1% de toda su cartera.

Para 2020, la empresa ya reconocía al gobierno local como su principal cliente, derivado de “la operación celebrada con el gobierno del Estado de Jalisco”.

Mega, ¿otra bomba de tiempo?

Con oxigenación artificial, los negocios entre Mega y la administración de Enrique Alfaro ayudaron –hasta cierto punto– a mantener a flote a la Sofom, después de que las prestamistas AlphaCredit, Unifin, Crédito Real y Tangelo (antes Mexarrend) cayeron en una situación de insolvencia financiera.

En medio del caos, las entidades financieras cerraron por completo la llave de fondeo para este tipo de instituciones en los mercados internacionales.

Sin embargo, los escándalos que arrastra el todavía gobernador de Jalisco tras la licitación del contrato “A toda máquina”, y la abultada deuda que debe pagar en los siguientes meses, han nublado el panorama de Operadora de Servicios Mega; institución que aun con la ayuda que recibió del gobierno local, no cuenta con la suficiente liquidez para cumplir con sus obligaciones crediticias.

Las agencias S&P Global, Moody’s y PCR Verum encendieron las alarmas: en cuestión de meses recortaron la calificación crediticia de Mega para dejarla en grado de “basura”, anticipando que la empresa no podrá pagar un bono internacional por 352 millones de dólares que vence en febrero de 2025.

Entre sus acreedores están, además, fondos internacionales, instituciones de la banca de desarrollo y algunos bancos que también fueron afectados por los recientes defaults de los competidores de Mega.

Antes de que estalle otra “bomba de tiempo”, la Sofom busca desesperadamente obtener una línea de crédito con el Banco Nacional de Comercio Exterior (Bancomext) para no caer en incumplimiento. Fuentes consultadas por EL CEO consideran que es poco probable que se la otorguen.

La tormenta perfecta

Para comprar la maquinaria que arrendó al gobierno de Jalisco, Mega contrató una línea de crédito por 1,500 millones de pesos con el banco HSBC, monto que representa apenas una parte de la deuda total de la compañía y que, en menos de seis años, pasó de 3,509 millones a 13,058 millones de pesos.

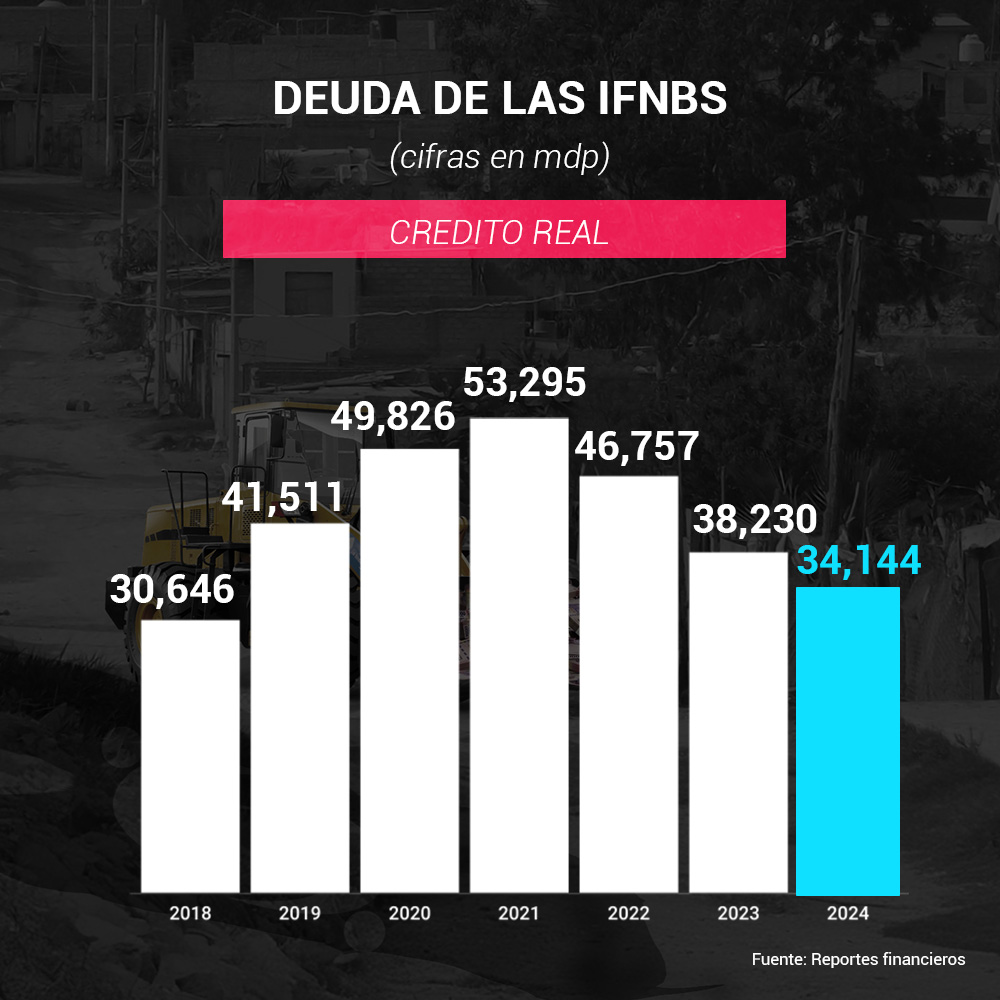

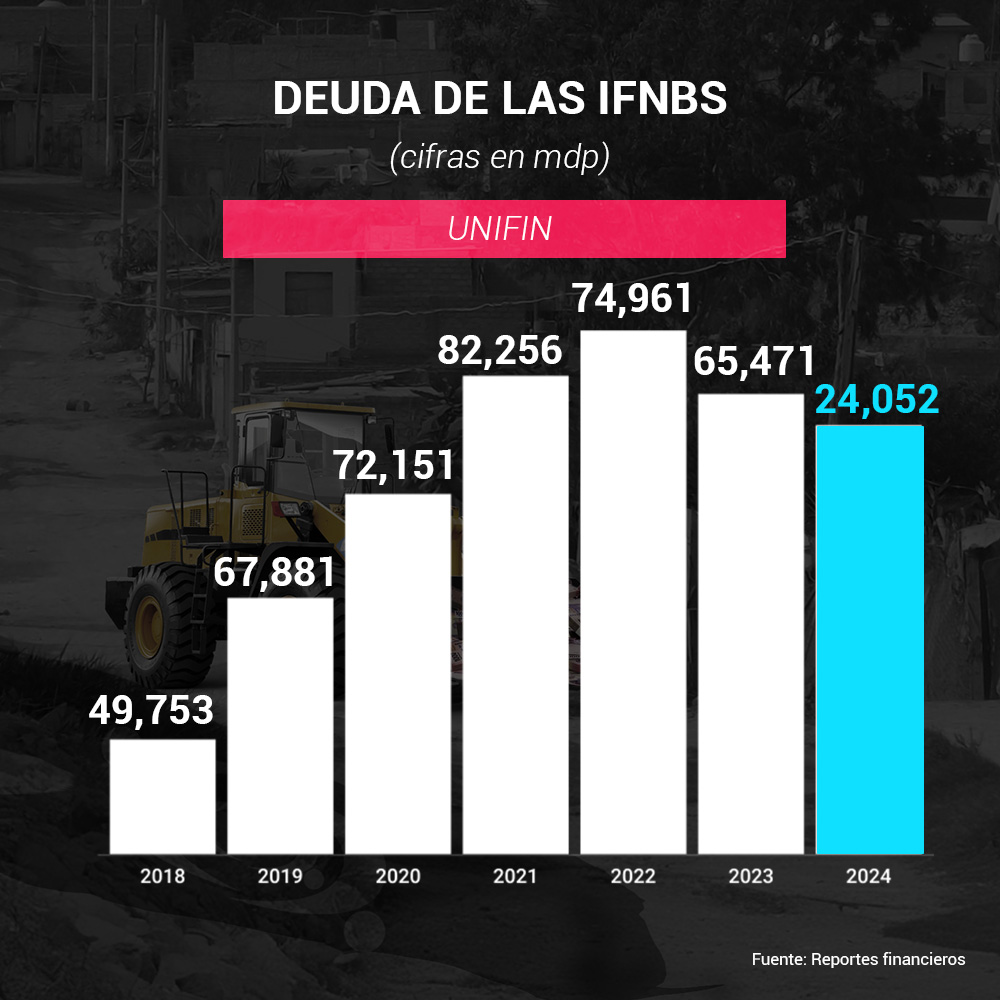

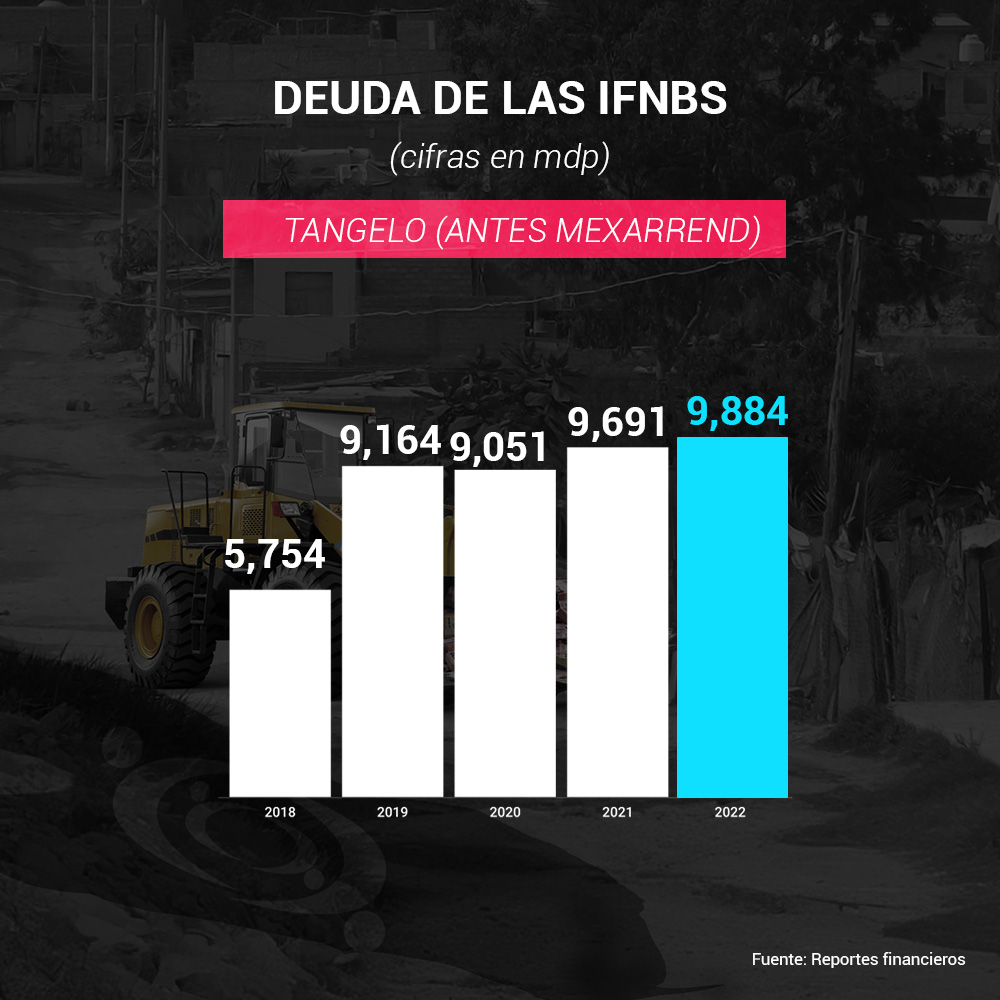

El “apetito por deuda” se observó –casi durante el mismo periodo– en todas las instituciones financieras no bancarias que hoy atraviesan o pasaron por complejos procesos de reestructura para evitar la quiebra.

Las empresas acudieron a los mercados financieros colocando Certificados Bursátiles Estructurados (Cebures) y bonos en el extranjero para obtener recursos a tasas de interés bajas.

Sin embargo, la crisis sanitaria ocasionada por el covid-19 derivó en un aumento de la morosidad en las carteras, que, con el paso del tiempo, se comió las reservas de este tipo de empresas, dedicadas al arrendamiento o leasing.

A su vez, los bancos centrales –entre estos el Banco de México (Banxico) y la Reserva Federal de Estados Unidos (Fed)– subieron gradualmente las tasas de interés para disminuir los niveles de inflación provocados por la crisis, encareciendo el refinanciamiento de la deuda.

Las instituciones financieras no bancarias cayeron en esta curva donde el refinanciamiento se volvió más complicado. Concluimos que la situación actual del sector es atribuida a la administración de riesgos de las empresas

dice en entrevista Ángel García, director ejecutivo senior de Instituciones Financieras en HR Ratings.

No tardaron en estallar los primeros casos. En 2021, AlphaCredit se declaró incapaz de pagar sus vencimientos de deuda; un año después, ocurrió lo mismo con Crédito Real y Unifin, y a inicios de 2023, con Mexarrend.

Mega, sin embargo, contaba con un “salvavidas”: el contrato entregado por la Secretaría de Agricultura y Desarrollo Rural (Sader) en el estado de Jalisco –que expira en septiembre de este año– y que le terminará costando 3,799 millones de pesos al erario público de aquella entidad.

El contrato significó un sobrecosto de 165.8 millones de pesos respecto al monto original, de acuerdo con una revisión del Presupuesto de Egresos del Estado asignado para 2024.

En su momento, Guillermo Romo, presidente del consejo de administración de la compañía jalisciense, aseguró en entrevista con EL CEO que “no había un riesgo de liquidez para Mega” tras los defaults de las otras financieras.

Y aun con los vientos en contra, la empresa presumió emisiones importantes en los mercados. Primero, en 2020 la colocación de un bono internacional que no ha logrado refinanciar. Y después, en 2022, una emisión de Cebures por 3,000 millones de pesos –con vencimiento en 2027– en la Bolsa Institucional de Valores (BIVA).

Mal negocio

Las instituciones financieras no bancarias “presentaron reportes más optimistas de lo que eran en realidad”, relata una persona que estuvo involucrada en las colocaciones de deuda de una de las financieras mexicanas que cayó en default.

El negocio para estas empresas no era el dar el arrendamiento, sino emitir los certificados bursátiles, con activos colocados en el mercado que eran, estrictamente hablando, créditos subprime (caracterizados por tener un riesgo de impago mayor a un crédito promedio)

dice.

La fuente consultada, que prefirió el anonimato, aseguró que una de las empresas señaladas estaba dando en arrendamiento activos cuyo valor era prácticamente nulo, aunque considera que las otras instituciones financieras similares que cayeron en insolvencia replicaron dicha práctica.

Un contrato de leasing concede el uso de un bien inmueble a cambio de un pago periódico. Muchos de los créditos otorgados por estas financieras, no obstante, “estaban mal documentados” o “carecían de sentido”, asegura la fuente.

Crédito Real, Unifin y AlphaCredit, además, admitieron encontrar “errores contables” en sus estados financieros, auditados por la misma firma: Galaz, Yamazaki, Ruiz Urquiza, que en México representa a Deloitte. Dicha firma también auditó los estados financieros de Operadora de Servicios Mega hasta que cortaron lazos en marzo de 2024.

Por otro lado, tanto para la banca comercial como para la banca de desarrollo, prestar a estas entidades fue un mal negocio. Nombres como Nacional Financiera, Bancomext, Santander, BlueOrchard o Banco del Bajío, se repiten entre los acreedores a quienes este tipo de negocios debían en el momento en que colapsaron.

Como consecuencia, la banca comercial ahora pide más “garantías” para otorgar préstamos a las Sofomes. Y los representantes de dichas instituciones aseguran que también se ha cerrado el fondeo de la banca de desarrollo con la extinción de Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero (FND) en 2023.

Los nexos de Mega y Alfaro

Un hombre clave para entender la relación entre el gobernador Enrique Alfaro y Operadora de Servicios Mega es Juan Jaime Petersen Farah, miembro del consejo de administración de la empresa y quien ha sido el representante de la compañía ante los inversionistas durante las últimas asambleas celebradas.

El consejero de Mega es hermano del exalcalde de Guadalajara, Alfonso Petersen Farah, y es tío de Esteban Petersen Cortés, titular de la Secretaría de Administración del Poder Ejecutivo del Estado de Jalisco en el momento en que la dependencia revisó el proceso de licitación de “A toda Máquina”.

Los funcionarios de dicha secretaría, el exdirector general de Abastecimientos, Luis Arturo López Sahagún, y el exdirector del Comité de Adquisiciones y Enajenaciones, Raymundo Andrade, fueron denunciados por “incurrir en fallas administrativas” y “abuso de funciones” en el proceso de licitación.

Pese a que varios denunciantes –entre estos miembros de Morena y el PRI–presentaron evidencia de las irregularidades, el magistrado Juan Luis González Montiel dictó sentencia absolutoria a favor de los señalados por “falta de pruebas”. Misma que ratificada por la Sala Superior del Tribunal de Justicia Administrativa del Estado de Jalisco.

La representante legal de Mega, Mariel Rodríguez Printzen, también fue denunciada por “presentar información falsa” en el proceso de licitación; no obstante, el 15 de diciembre de 2020 la Tercera Sala Unitaria del Tribunal de Justicia Administrativa del Estado de Jalisco dictó sentencia absolutoria a favor de la acusada.

Otro representante legal de Mega era Jorge Salinas Osornio, cuyo hermano, Carlos Alonso Salinas Osornio –quien fuera secretario particular de Alfonso Petersen Farah– era “Encargado del Despacho del Secretario” en la Sader, secretaría que contrató los servicios de la empresa.

Actualmente, Carlos Alonso Salinas se desempeña como gerente comercial de Mega Agro, una de las marcas registradas de Operadora de Servicios Mega, de acuerdo con su perfil de LinkedIn.

¿Adiós a los beneficios?

El pasado 6 de julio, el gobernador de Jalisco pidió licencia por 15 días para separarse del cargo con el propósito de “aclarar la mente”, antes de que oficialmente finalice su sexenio, de que expire el programa “A toda máquina”, y cuyo equipo será donado al gobierno de la entidad.

Recientemente, Alfaro arribó de un viaje proveniente de Alemania, luego de que se diera a conocer la muerte de su padre Enrique Alfaro Anguiano. Durante toda su gestión, el gobernador jalisciense estableció contacto con las autoridades alemanas, con quienes ahora dice buscar trabajo para “asegurar su futuro”.

Mega, que inició operaciones en el año 2003 como una arrendadora de restaurantes, bares y centros nocturnos, vio sus mejores glorias con el ascenso político de Alfaro.

Cuando Alfaro era alcalde de Guadalajara, el ayuntamiento de la capital de Jalisco asignó un contrato a Mega por 64 millones de pesos “para el arrendamiento de equipo de cómputo para los puestos de servicio del municipio”.

Meses antes del final de su periodo como alcalde, en 2017, el ayuntamiento emitió dos facturas más que sumaron más de 2.5 millones de pesos para Mega, por “el arrendamiento de mobiliario y equipo de administración, educacional y recreativo”, de acuerdo con la revisión documental elaborada por EL CEO.

Un futuro incierto para Mega

Mega navega hoy a contracorriente para no caer en el mismo escenario que sus competidores: una reestructura costosa y tardía que no garantiza la continuidad de sus operaciones.

Es una Sofom que creció muy rápido, pero no ha encontrado el acceso a los mercados para sustituir un bono que fue bastante grande en su momento

dice en entrevista Jesús Hernández, director de análisis en PCR Verum, una de la agencias que recortó la calificación crediticia de Mega.

Para el cierre de año, la compañía tiene vencimientos con bancos, fondos internacionales y banca de desarrollo, cercanos a los 2,300 millones de pesos. Y si bien podría solventar estos compromisos, a inicios de 2025 debe pagar el bono internacional, que al tipo de cambio actual, equivale a unos 6,000 millones de pesos.

Por lo pronto, las fuentes consultadas coinciden en que el futuro de Operadora de Servicios Mega es incierto, pero también el de sus clientes. Otro default complicaría la supervivencia de miles de pequeñas y medianas empresas que dependen en gran medida del financiamiento de las Sofomes.

Mientras tanto, Alfaro se ha convertido en un “apestado político”, incluso para el partido que lo llevó al poder: Movimiento Ciudadano, cuyo líder, Dante Delgado, ha dejado de recibir su comunicación tras diferencias por la designación del candidato presidencial en 2024, Jorge Álvarez Máynez.

Arrancó el programa Empedrados A Toda Máquina. En este video, desde Mixtlán, Atenguillo y Mascota, te decimos por qué, en equipo con los municipios, será clave para generar empleos y reactivar la economía, mientras se reconstruyen sus calles, esperanza y calidad de vida: pic.twitter.com/bO61ciw56n

— Enrique Alfaro (@EnriqueAlfaroR) September 19, 2020

Lee otras investigaciones especiales: