SAT realizó devoluciones de impuestos por 1 billón de pesos en 2025

Durante 2025, el Servicio de Administración Tributaria (SAT) reintegró a los contribuyentes casi un billón de pesos, una cifra impulsada principalmente por las devoluciones del Impuesto al Valor Agregado (IVA) y el Impuesto Sobre la Renta (ISR). Sin embargo, detrás de estas cifras récord, expertos advierten que el camino para recuperar este saldo a favor se podría mirar más sinuoso para 2026.

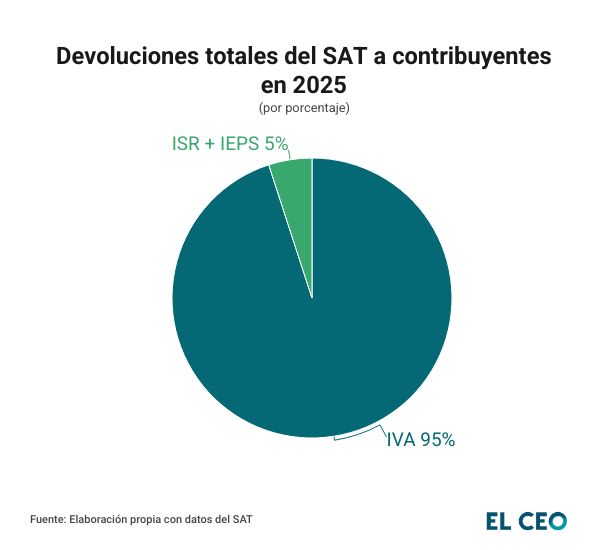

De acuerdo con Antonio Martínez Dagnino, jefe del SAT, las devoluciones totales en 2025 ascendieron a 972,939 millones de pesos (mdp). De este monto, el 95% correspondió al IVA, mientras que el 5% restante se distribuyó entre el ISR y el Impuesto Especial sobre Producción y Servicios (IEPS).

Hemos estado cruzando también facturas de, por ejemplo, de servicios médicos, que ya los médicos no están ejerciendo o ya están finados y la gente sigue metiendo ese tipo de facturas. O que son un giro y no es cierto que se dediquen a eso. Lo que vemos es que las devoluciones se han devuelto de manera muy buena, ha habido un ritmo muy grande

indicó el jefe del SAT

Fiscalización electrónica sigue desanimando a contribuyentes para deducir impuestos

Pese al volumen del dinero de las devoluciones, especialistas contables señalan que la fiscalización electrónica y los requisitos de “materialidad” han transformado este derecho en un desafío operativo. Lo que debería ser un beneficio fiscal para personas físicas y morales se ha convertido en una gestión compleja que podría desincentivar la deducción de impuestos ante los tiempos de espera y la rigurosidad de las auditorías preventivas del órgano recaudador.

Para Javier de los Santos, contador de la Comisión Fiscal Nacional del Instituto Mexicano de Contadores Públicos, el CFDI (Comprobante Fiscal Digital por Internet) tiene que cubrir una serie de requisitos que a pesar de cumplirlos, no aseguran la devolución señalada.

Tiene que venir el nombre e incluye RFC de emisor y receptor, descripción de bienes o servicios, uso del CFDI, fecha y monto. Si en el CFDI no cumple con alguno de esos requisitos, ese CFDI no podrá considerarse como deducible

señaló de los Santos

Y advirtió que aunque el CFDI cumpla con los requisitos, en caso de no ser indispensable para el giro del negocio, no podrá ser deducible el comprobante fiscal.

Materialidad, el otro filtro del SAT para aquellos que buscan un saldo a favor

Para la deducción de impuestos, no solo basta con tener una factura electrónica (CFDI), sino realizar la “materialidad”, que es otro “filtro” para autorizar la deducción. Consiste en demostrar que una operación fiscal (gasto, deducción, etc.) realmente existió y tuvo una razón de negocio legítima.

Se debe probar con evidencia objetiva que la operación fue efectiva, tenía una sustancia económica (beneficio para el negocio) y no fue simulada, requiriendo documentación adicional más allá de los comprobantes fiscales.

En este contexto, Mariana Ayuso Galán, directora de impuestos corporativos e internacionales en CLA México, subraya que de no entregar la materialidad no se podrá deducir dicho gasto.

Si hablamos de una construcción, el SAT dice ‘a mí me tienes que proporcionar toda esa información: ¿Cómo llega el albañil? ¿Cómo se registra?, ¿Qué vas a hacer él? Si va a levantar una barda. Todo eso con fotos, con evidencias, con la lista de asistencia’, tienes que ir comprobando dicha materialidad. En caso de que no se pueda comprobar desde que ingresan los albañiles hasta cómo lo elaboraron, para el SAT no va a ser reducible ese gasto

destacó Ayuso Galán.

Aconsejan revisar deducciones de impuestos autorizadas

Para la directora de impuestos corporativos e internacionales en CLA México, las especificaciones sobre las deducciones autorizadas vienen en el Artículo 31 de la Ley del Impuesto Sobre la Renta (LISR), ya sea para activo fijo, gastos y cargos diferidos, y erogaciones preoperativas. Además, De los Santos aconseja a los contribuyentes tener en orden todas sus operaciones.

Lo que se recomienda es tener un orden adecuado, asesoría especializada… porque puede haber problemas fuertes en las empresas si no se hacen las cosas correctamente y una conciliación entre las facturas que tú expides y lo que estás declarando

explicó De los Santos.

Por su parte, el director del SAT señaló que durante enero, febrero y marzo se estarán publicando qué facturas serán y no serán deducibles “para que la gente lo sepa y pueda estar pidiendo su factura en los establecimientos”, señaló. En suma, advirtió que se considerará multa para aquellos establecimientos que soliciten la Constancia de Fiscal para la emisión de factura.

También lee:

- Factureras y aduanas, los focos de atención del SAT para 2026, advierte Claudia Sheinbaum

- SCJN da revés a ArcelorMittal y deberá pagar adeudo fiscal al SAT

- SAT logra récord de 5.3 billones de pesos en impuestos… pero estimaba 5.5 billones