Roblox Corporation, plataforma de juego estadounidense, presentó confidencialmente el lunes 12 de octubre su solicitud ante la Comisión de Valores y Bolsa para ser una empresa pública.

Reuters adelantó los primeros días de octubre que Roblox buscaba salir a bolsa a principios del año próximo, un movimiento que la compañía espera que duplique su reciente valuación de 4,000 millones de dólares.

Roblox no respondió inmediatamente a una solicitud de Reuters para comentar si elegiría la tradicional Oferta Pública Inicial (OPI) o la ruta de cotización directa para salir a bolsa.

En una cotización directa no se venden nuevas acciones y los bancos aseguradores no influyen en el precio, a diferencia de una OPI.

Al no vender nuevas acciones, las empresas no diluyen las participaciones en la propiedad de los accionistas existentes y la cotización pública permite a los inversionistas actuales vender acciones fácilmente.

Los planes de Roblox de salir a Bolsa llegan en un momento en que la demanda de videojuegos y entretenimiento en casa ha aumentado en Estados Unidos, ya que los consumidores continúan encerrados debido a la pandemia de COVID-19.

Entre los casos más exitosos está el del proveedor de servicios de streaming FUBO, que salió a bolsa la semana pasada, subió 10% en su debut en el mercado.

El gasto del consumidor estadounidense en videojuegos alcanzó un récord de 11,600 millones de dólares en el segundo trimestre, 30% más que en el mismo período del año anterior, según la firma de investigación NPD Group.

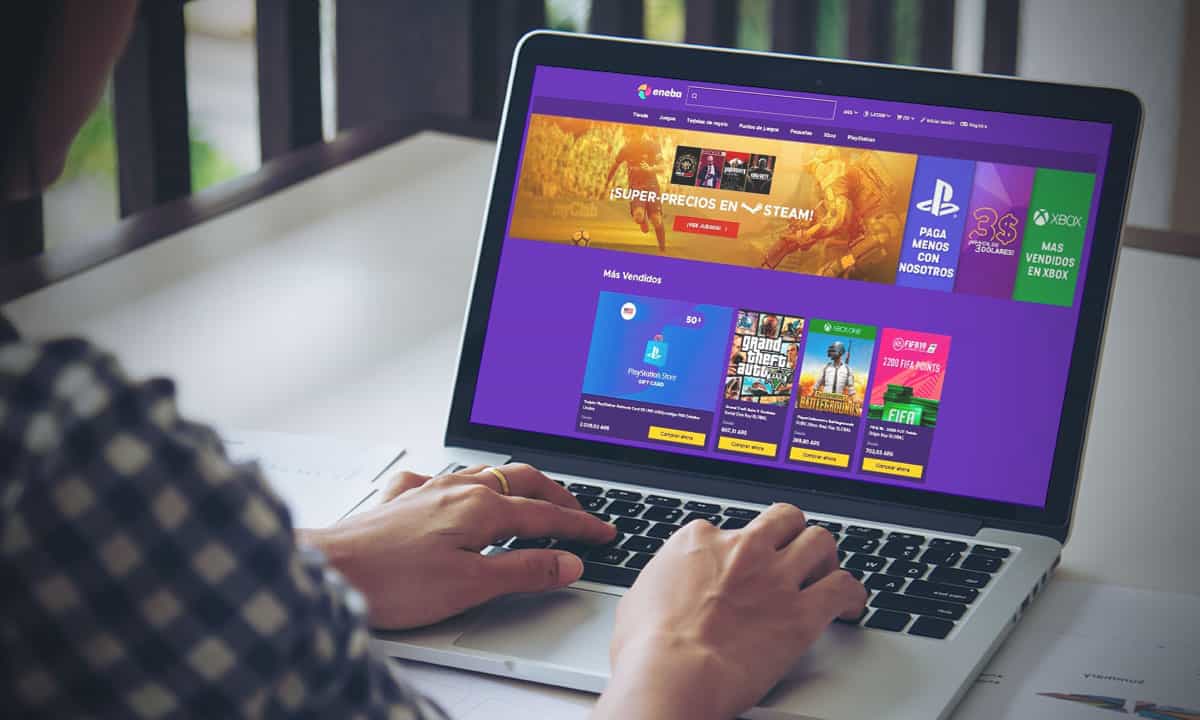

La plataforma de Roblox ofrece una gran cantidad de juegos diferentes en dispositivos móviles y consolas de juegos.

La compañía opera un modelo freemium en el que los usuarios pueden hacer compras dentro del juego.

Con información de Reuters