Las autoridades financieras del país aprobarán este jueves las reglas secundarias de la nueva Ley del Mercado de Valores, y posteriormente, harán el anuncio oficial durante el Encuentro de la Asociación Mexicana de Instituciones Bursátiles (AMIB), que se llevará a cabo en Punta Mita.

La discusión de los detalles finales de la reforma bursátil –que originalmente estarían listos en el primer trimestre de este año– se prolongó por varios meses debido a las diferencias entre la Secretaría de Hacienda y Crédito Público (SHCP), la Comisión Nacional Bancaria y de Valores (CNBV), la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar) y el Banco de México (Banxico).

La Junta de Gobierno de la CNBV aprobará este 5 de septiembre la propuesta que, posteriormente, será enviada a la Comisión Nacional de Mejora Regulatoria (Conamer) para su revisión, el último paso antes de que la nueva normativa entre en vigor, adelantaron a EL CEO fuentes cercanas al proceso.

El avance de las disposiciones secundarias se mantuvo en suspenso en días recientes, debido a que Banxico solicitó más tiempo para analizar a fondo la propuesta, aunque finalmente logró un consenso con las demás autoridades financieras.

El presidente de la CNBV, Jesús de la Fuente Rodríguez, y el titular de la Unidad de Banca, Valores y Ahorro de la SHCP Alfredo Federico Navarrete Martínez, revelarán los detalles de la regulación secundaria de la nueva Ley del Mercado de Valores en el primer día del Encuentro AMIB 2024.

Nueva Ley del Mercado de Valores, con trabas en el camino

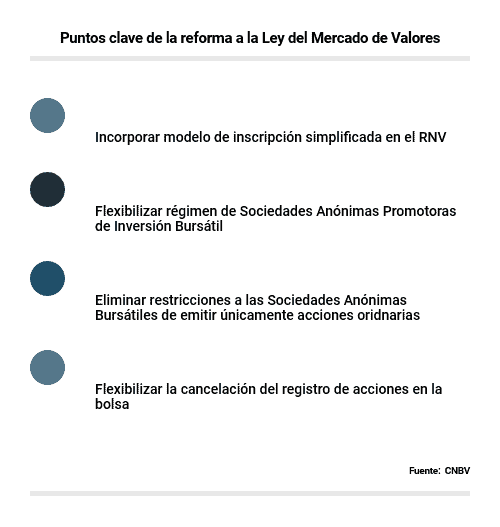

La SHCP apresuró la aprobación de las reglas secundarias de la reforma –publicada en el Diario Oficial de la Federación en diciembre de 2023– antes del final del sexenio; sin embargo, en el gremio bursátil existen dudas de que los cambios constitucionales cumplirán con el objetivo principal para la cual fue creada: facilitar el acceso a la bolsa de valores a pequeñas y medianas empresas (Pymes) que buscan financiamiento.

La reforma plantea la creación del nuevo esquema de emisiones simplificadas de deuda y acciones, en las que únicamente podrán participar las administradoras de fondos para el retiro (afores), aseguradoras, bancos y fondos de inversión.

Para mitigar los riesgos en los que incurrirán los inversionistas institucionales al participar en este tipo de colocaciones, se propuso fijar el límite de inversión para Pymes que emitan entre 4,500 y 10,000 millones de pesos.

Sin embargo, las afores pidieron a las autoridades ajustar el rango mínimo a entre 1,500 y 2,000 millones de pesos, pues de lo contrario, no todas las administradoras de fondos estarían interesadas en participar en estas emisiones, de acuerdo con personas con conocimiento del tema que prefirieron el anonimato.

En junio pasado, el presidente de la CNBV, Jesús de la Fuente, adelantó a medios de comunicación que a la propuesta final se agregaron algunos puntos a petición de la Consar (el órgano regulador de las afores), y dijo que este sería el último paso para emitir las disposiciones secundarias.

¿Una reforma realista?

El subsecretario de Hacienda, Gabriel Yorio –quien es señalado como el artífice de la nueva Ley del Mercado de Valores– estimó que la reforma tiene un potencial de financiamiento de 70,000 millones de pesos al año, y aseguró que la regulación secundaria logrará atraer a inversionistas globales.

Sin embargo, para las bolsas de valores del país, el cálculo del funcionario es arriesgado.

Tanto el director general de la Bolsa Mexicana de Valores (BMV), Jorge Alegría, como la CEO de la Bolsa Institucional de Valores (BIVA), María Ariza, han asegurado en público que la reforma ayudará a impulsar el crecimiento del mercado bursátil.

En privado, algunos de los altos mandos de los centros bursátiles que ayudaron en la elaboración de la nueva Ley del Mercado de Valores reclaman que muchas empresas con potencial para entrar en el nuevo esquema de emisiones simplificadas, quedarán relegadas con las disposiciones secundarias.

Para diversos actores del sector bursátil tampoco queda claro cuáles serán los beneficios de otras iniciativas contenidas en el proyecto, por ejemplo, la creación de los fondos de cobertura (hedge funds), que ya operan en mercados más sofisticados como el de Estados Unidos.

La reforma también delega nuevas responsabilidades de supervisión a los intermediarios bursátiles (casas de bolsa) y a las propias bolsas de valores, para garantizar que las emisoras cumplan con los requisitos estipulados en la ley.

También lee: