La Saudi Arabian Oil Company es la compañía más valiosa del mundo y se está preparando para lanzar su oferta pública inicial. La posibilidad ha emocionado a inversionistas a nivel mundial, pero acontecimientos recientes podrían manchar la oferta e incluso ir mucho más allá de compararse con otras salidas a bolsa controvertidas este año, como lo han sido las de las tecnológicas WeWork, Uber y Lyft.

Desde los primeros rumores de la OPI, una de las principales dudas ha sido qué porcentaje de la empresa se ofrecerá y a qué precio.

Oficiales de gobierno saudíes han defendido que la valuación de la empresa se encuentra cercana a los dos billones de dólares, sin embargo, datos financieros de la compañía se filtraron en 2018 y, según Bloomberg, la valuación real era más cercana a 1.2 billones de dólares.

A mediados de septiembre, The Wall Street Journal reportó que Aramco planeaba realizar dos ofertas públicas: la primera para inversionistas saudíes en el mercado local, que podría comprender hasta un 20% de la compañía, y la segunda, de tamaño similar, en algún mercado internacional aún por confirmar.

En meses recientes, la oferta ha estado manchada por la actividad de la corona saudí: primero, el príncipe Mohammed bin Salman despidió a Khalid al Falih, quien fungía como director de Aramco y Ministro de Energía del país árabe.

Ahora, el líder del mayor fondo de riqueza soberana en Arabia, Yasir al-Rumayyan, se encuentra a cargo de la compañía, mientras que Abdulaziz bin Salman, hermano del príncipe, está a cargo del Ministerio de Energía.

“Menos de una semana después de que el príncipe Abdulaziz bin Salman fue nombrado ministro de energía de Arabia Saudita, la compañía petrolera del país fue objeto de un ataque. Ahora el príncipe Abdulaziz debe supervisar la recuperación de la industria más importante de Arabia Saudita”, escribía el New York Times.

Less than a week after Prince Abdulaziz bin Salman was named Saudi Arabia’s energy minister, the country’s oil company was targeted in an attack. Now Prince Abdulaziz must oversee the recovery of Saudi Arabia’s most important industry. https://t.co/qux3WYl5v3

— The New York Times (@nytimes) September 17, 2019

El movimiento fue una sorpresa para los participantes del mercado petrolero, quienes asumían que al Falih estaría a cargo del proceso de oferta pública de Aramco.

El príncipe bin Salman también se involucró en la búsqueda de inversionistas locales para la primera parte de la oferta, con el objetivo de atraer a las familias saudíes más ricas y conseguir la valuación de dos billones que el gobierno persigue.

Sin embargo, algunos inversionistas potenciales denunciaron que las técnicas de bin Salman rayaban en la intimidación, y que incluso se habría utilizado la cruzada anti-corrupción de la corona como una amenaza a las familias que se negaran a participar.

Analistas de la industria han señalado que este comportamiento podría resultar preocupante para inversionistas internacionales, que podrían rehusarse a ser partícipes de una valuación tan alta “porque su majestad lo comanda”.

Arabia Saudita está presionando a familias acaudaladas para comprar acciones en la oferta pública inicial de su compañía petrolera, Aramco, como parte de un plan para conseguir la valuación de dos billones deseada por el príncipe Mohammed bin Salman.

Saudi Arabia is pressuring wealthy families to buy in to the initial public offering of its state oil company, Aramco, as part of a plan to achieve the $2tn valuation coveted by Crown Prince Mohammed bin Salman https://t.co/kPyf8uPRHB

— Financial Times (@FinancialTimes) September 20, 2019

El 20 de septiembre, Aramco sufrió un golpe más en el largo proceso de su oferta, cuando sus instalaciones sufrieron ataques coordinados de drones, que redujeron la capacidad de producción en 5.7 millones de barriles diarios.

Fuentes cercanas a la compañía han insinuado que la oferta pública podría retrasarse hasta que se restablezca por completo la producción, temerosos de que una producción parcial pudiera afectar el precio de salida de la compañía.

Sin embargo, este proceso podría tomar meses, y la corona no parece dispuesta a retrasarse aún más. A mediados de este año el gobierno se planteó noviembre como fecha límite, y a pesar de los ataques, acaba de contratar a SMBC Nikko Securities como parte de los corredores a cargo de la oferta.

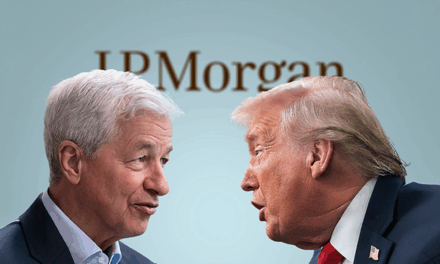

SMBC Nikko Securities se unió a JP Morgan, Morgan Stanley, Bank of America Merrill Lynch, Goldman Sachs, Credit Suisse, Citi, HSBC, Saudi Arabia’s National Commercial Bank y Samba, como los coordinadores mundiales del proceso. La inclusión de Nikko generó especulación sobre la posible elección de Tokio como la bolsa internacional en la que se realizará la OPI.

“Aramco elige a SMBC Nikko Securities como el primer corredor japonés para su OPI: fuentes”

Aramco picks SMBC Nikko Securities as first Japanese bookrunner for IPO: sources https://t.co/WfA01OEWCt pic.twitter.com/VTL5vwPT9C

— Yahoo Finance (@YahooFinance) September 26, 2019

La premura de la oferta tras los ataques podría resultar cara para la compañía: algunos consejeros del gobierno saudí han insinuado que el riesgo de futuros ataques podrían traducirse en un descuento a la valuación de la compañía de hasta 300,000 millones de dólares.

Si este descuento es necesario dependerá en gran medida de los avances en los sitios atacados, además de las inversiones de las familias locales a las que bin Salman se ha acercado, quienes también se han reportado hartas de la sobreexposición al mercado energético que podría afectar sus finanzas. El gobierno todavía tiene una larga labor por delante.