Rodrigo Lebois Mateos pudo entrar al selecto mundo de los millonarios. A través de Unifin, amasó una fortuna utilizando empresas de su propiedad y la manipulación de estados financieros, según documentos en poder de EL CEO. Aun así, Rogelio Ramírez de la O, actual secretario de Hacienda, insiste en rescatar a la prestamista no bancaria del quebranto en el que la dejó su exdueño.

***

En el verano de 2022, el empresario Rodrigo Lebois vacacionaba en su lujoso yate por la costa de Marbella, cerca del estrecho de Gibraltar, cuando recibió una llamada desde México; al otro lado del teléfono, Sergio Camacho, CEO de Unifin, le informó que la empresa daría aviso a sus inversionistas de que incumpliría con el pago de sus adeudos.

Así comenzó la debacle de Unifin, el proyecto con el que desde 1993 Lebois soñó conquistar al selecto club de los multimillonarios mexicanos, para alcanzar a dos de sus máximos referentes: Carlos Slim Helú y Antonio del Valle Ruiz.

Por muchos años, el empresario pasó desapercibido en el mundo de los negocios, hasta que en el sexenio de Felipe Calderón Hinojosa, su fortuna dio un enorme salto que lo catapultó a las grandes ligas empresariales.

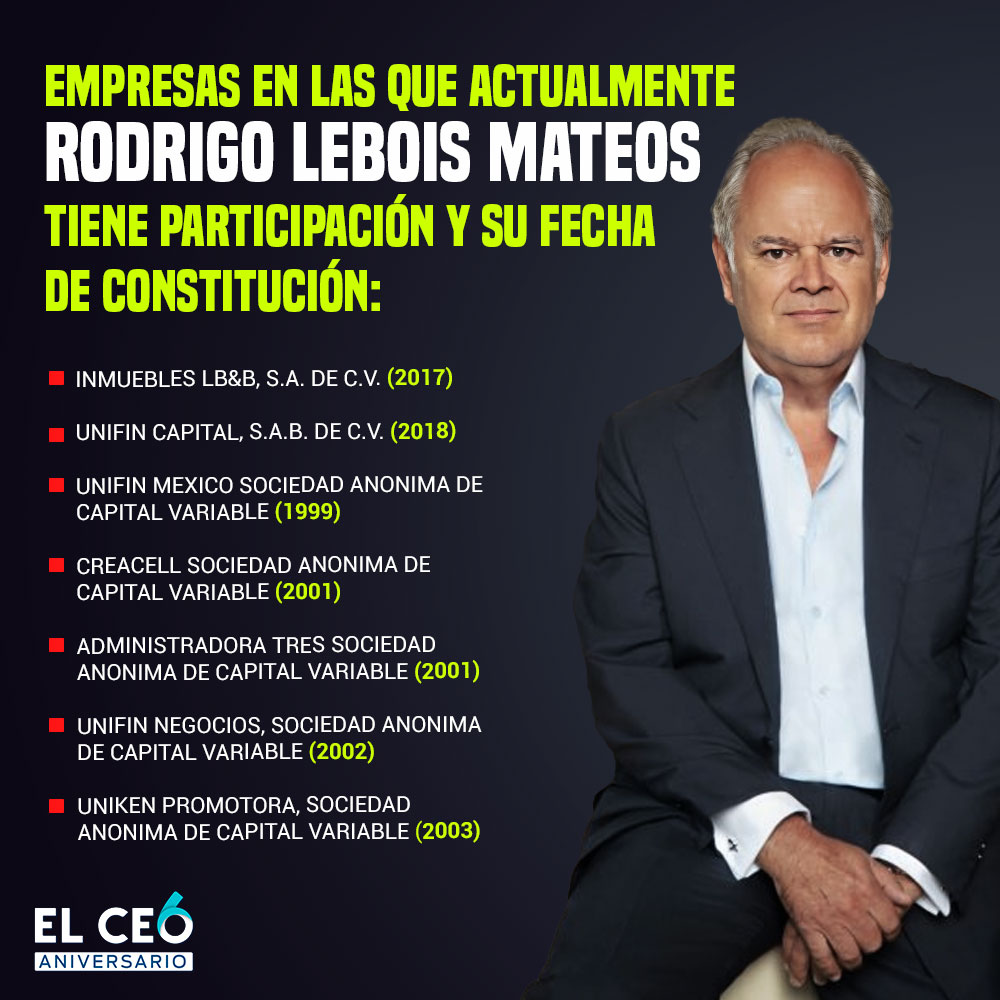

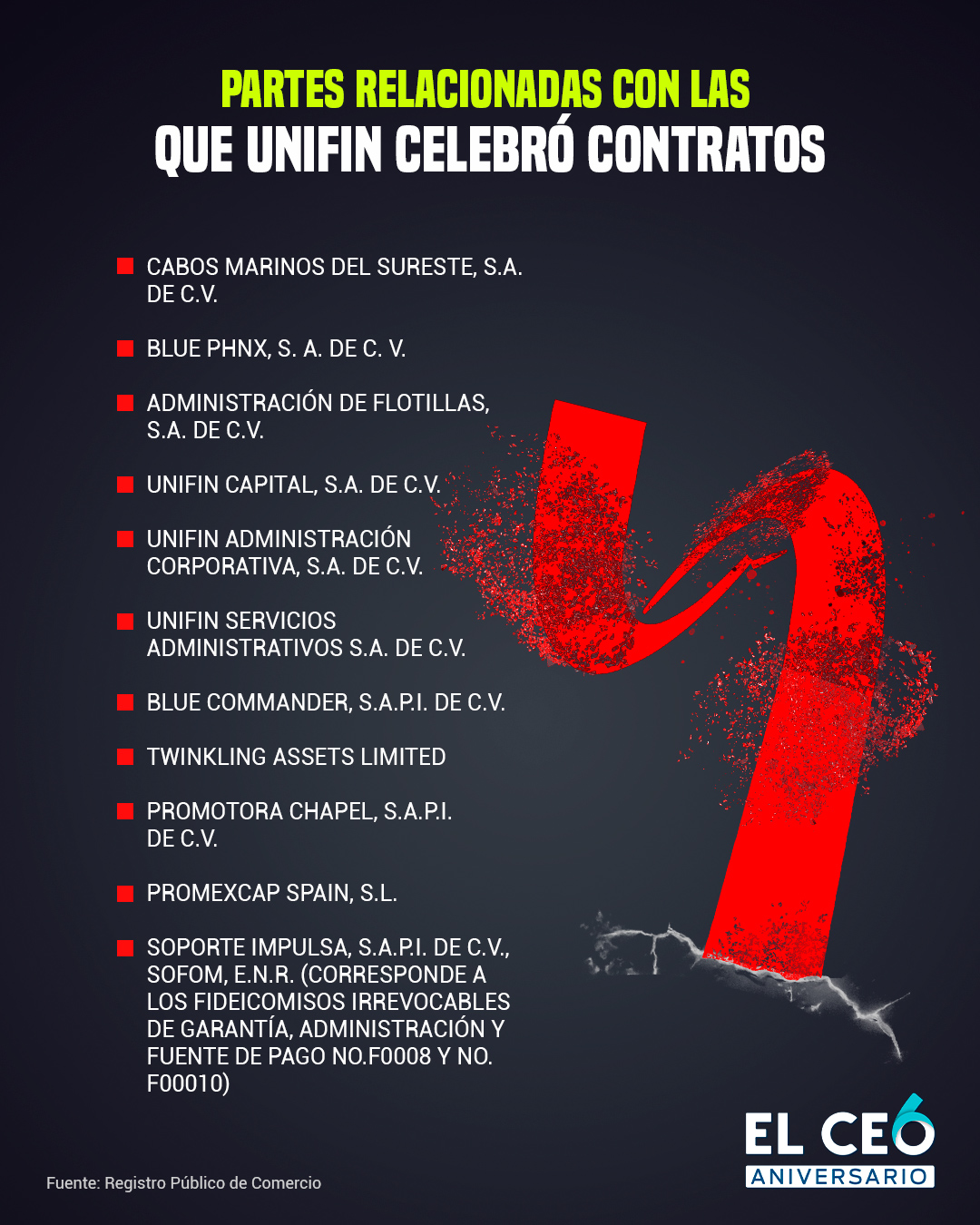

Una revisión documental elaborada por EL CEO revela que Lebois Mateos empleó una red de al menos 15 sociedades relacionadas con su familia, exejecutivos de Unifin y amigos del empresario, con las que solicitó créditos –en nombre de Unifin– que le ayudaron a labrar su patrimonio personal.

Entre los bienes identificados que Lebois Mateos adquirió están un yate, autos de lujo, helicópteros, relojes, así como departamentos en Vail, Miami y Houston (Estados Unidos), Madrid y Sotogrande (España), Punta Mita (Nayarit), y una propiedad en Cumbres de Acultzingo en Lomas de Chapultepec (CDMX), entre otros.

A la par, Unifin manipuló sus estados financieros, para obtener préstamos y ganar la confianza de los inversionistas, acreedores y calificadoras.

De esta manera, la arrendadora redujo los costos del financiamiento que obtuvo de la banca comercial, fondos nacionales y extranjeros, así como la banca de desarrollo (Nacional Financiera y el Banco Nacional de Comercio Exterior); instituciones que –paradójicamente– hoy preparan el rescate de Unifin bajo las órdenes de Rogelio Ramírez de la O, a través de tres funcionarios cercanos al secretario.

Así fue la caída…

¿Cómo operaban los préstamos de Unifin?

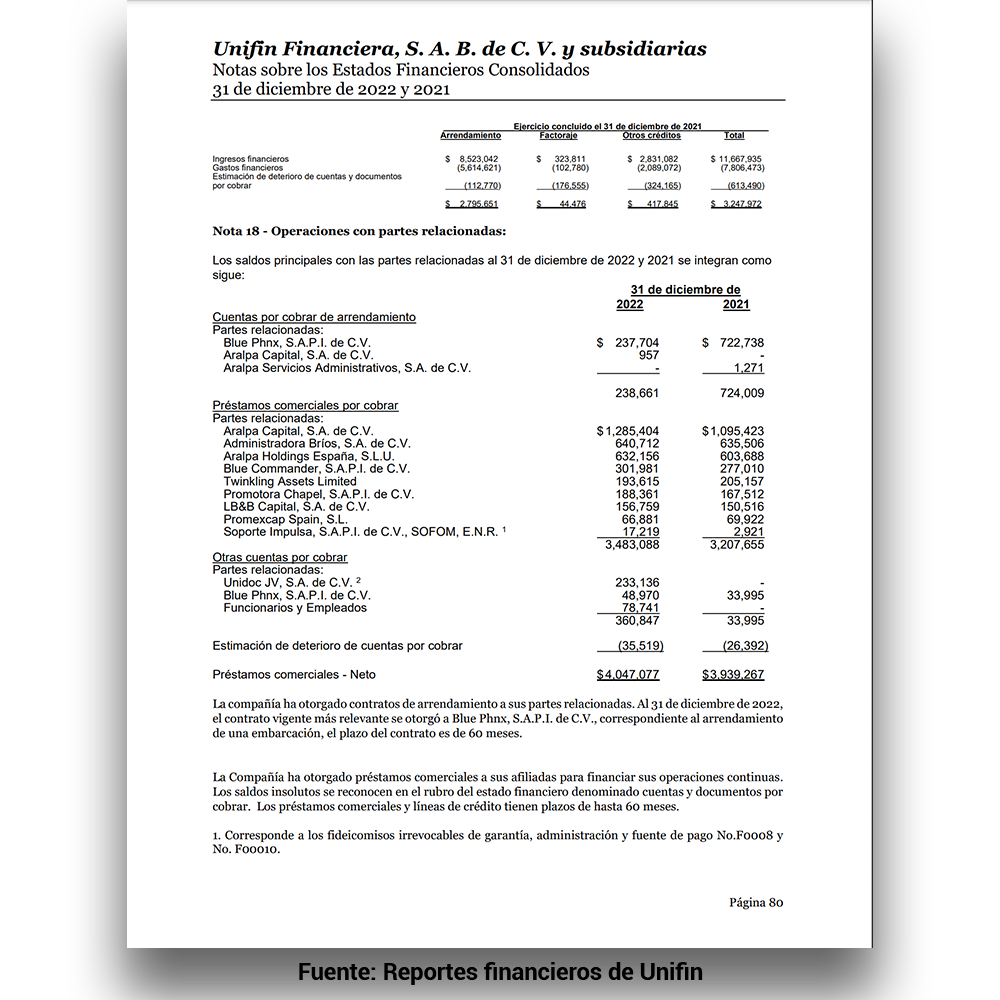

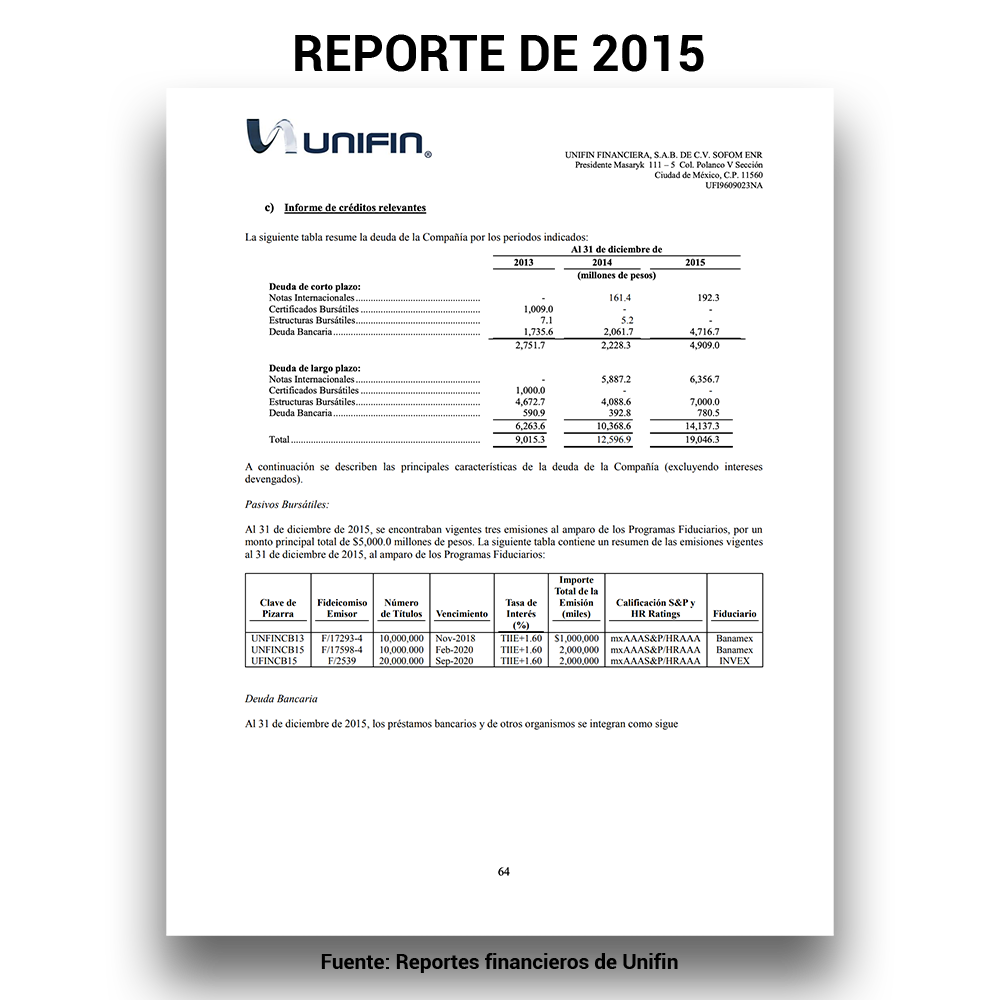

Los préstamos y arrendamientos que otorgó Unifin a sociedades de Lebois y su círculo, desglosados en los anexos de los reportes financieros de la empresa como “saldos de cuentas por cobrar con partes relacionadas”, pasaron de 167.6 millones de pesos en 2013 a más de 4,000 millones de pesos en 2022.

Dichos saldos crecieron –particularmente– cuando Sergio Camacho se convirtió en el CEO de Unifin en 2018.

Pero lejos de encender las alarmas que vaticinaban el inminente colapso de la arrendadora, las operaciones de Unifin con estas empresas pasaron por los filtros de la auditora PriceWaterhouseCoopers (PwC) sin ningún tipo de cuestionamiento.

Personas familiarizadas con el asunto señalaron que el auditor debió solicitar detalles específicos de cada préstamo otorgado o arrendamiento desglosado en las “operaciones con partes relacionadas” para verificar la autenticidad de la información proporcionada por la empresa.

La génesis del engaño de Unifin: ¿de dónde obtuvieron los recursos?

Los inicios de Lebois Mateos en el negocio del arrendamiento financiero se remontan a 1993, cuando constituyó Arrendadora Axis, una pequeña financiera enfocada en préstamos a pymes. Antes, el empresario ocupó cargos directivos en empresas concesionarias automotrices, como Grupo Ford Satélite, Nissan, Sicrea y Arrendadora Nimex.

Según el propio relato de Lebois, un año después de arrancar operaciones, Arrendadora Axis estuvo al borde de la quiebra por la crisis económica de 1994, pero la empresa subsistió de créditos bancarios hasta que en 1999 nació oficialmente Unifin Financiera.

Con abultadas deudas encima, los primeros años de Unifin fueron difíciles para Lebois Mateos. En aquél momento, el empresario aún estaba fuera del radar de las élites empresariales mexicanas.

Pero su suerte cambió tras la polémica victoria de Felipe Calderón Hinojosa en las elecciones presidenciales de 2006. Entonces, Gerardo Ruiz Mateos –primo de Lebois Mateos, emparentado por la hermandad de sus madres– se convirtió en uno de los hombres más cercanos y de mayor confianza del presidente, en cuya administración ocupó la Oficina de la Presidencia y la Secretaría de Economía.

A partir de entonces, el ascenso de Lebois Mateos y Unifin no se detuvo

- En 2006, la Comisión Nacional Bancaria y de Valores (CNBV) le autorizó a la compañía operar bajo la licencia de una Sociedad Financiera de Objeto Múltiple (Sofom);

- Así Unifin marcó un hito al convertirse en la primera Sofom que acudió a los mercados financieros con una bursatilización de cartera, esquema que solo unos años después emplearía en el quebranto a sus inversionistas, acreedores y clientes;

- Lebois Mateos tejió nexos con los hombres de negocios más importantes del país, principalmente con Fernando Chico Pardo, quien le cedió un asiento en el consejo de administración de su fondo de inversión Promecap, también fue llamado a ocupar un lugar en el consejo de otras empresas como Maxcom Telecomunicaciones;

- Unifin amplió sus líneas de negocios para brindar servicios de factoraje financiero, crédito automotriz y arrendamiento. A la par, Lebois constituyó una serie de empresas paralelas a Unifin;

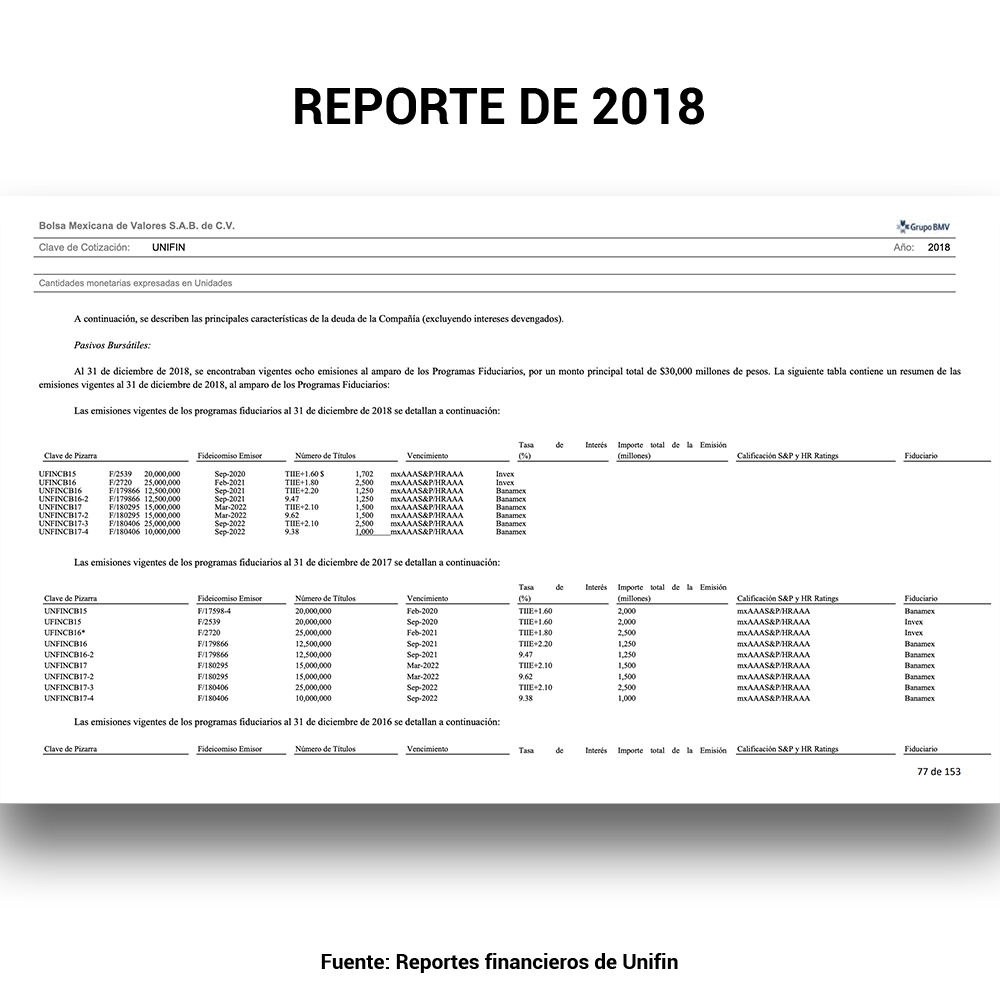

- La empresa aceleró las emisiones de deuda y las bursatilizaciones de cartera en los mercados financieros, y en 2015 anunció con bombo y platillo una Oferta Pública Inicial (OPI) de acciones en la Bolsa Mexicana de Valores (BMV) que contó con gran participación de inversionistas nacionales y extranjeros.

¿Nadie vio venir la tormenta?

El 8 de agosto de 2022, Unifin avisó que entraría en default crediticio, al igual que lo hicieran previamente sus competidores Crédito Real y AlphaCredit. Los escándalos permitieron ocultar –temporalmente– el esquema empleado por Lebois, pues el colapso de las Sofomes parecía provenir de una crisis sistémica.

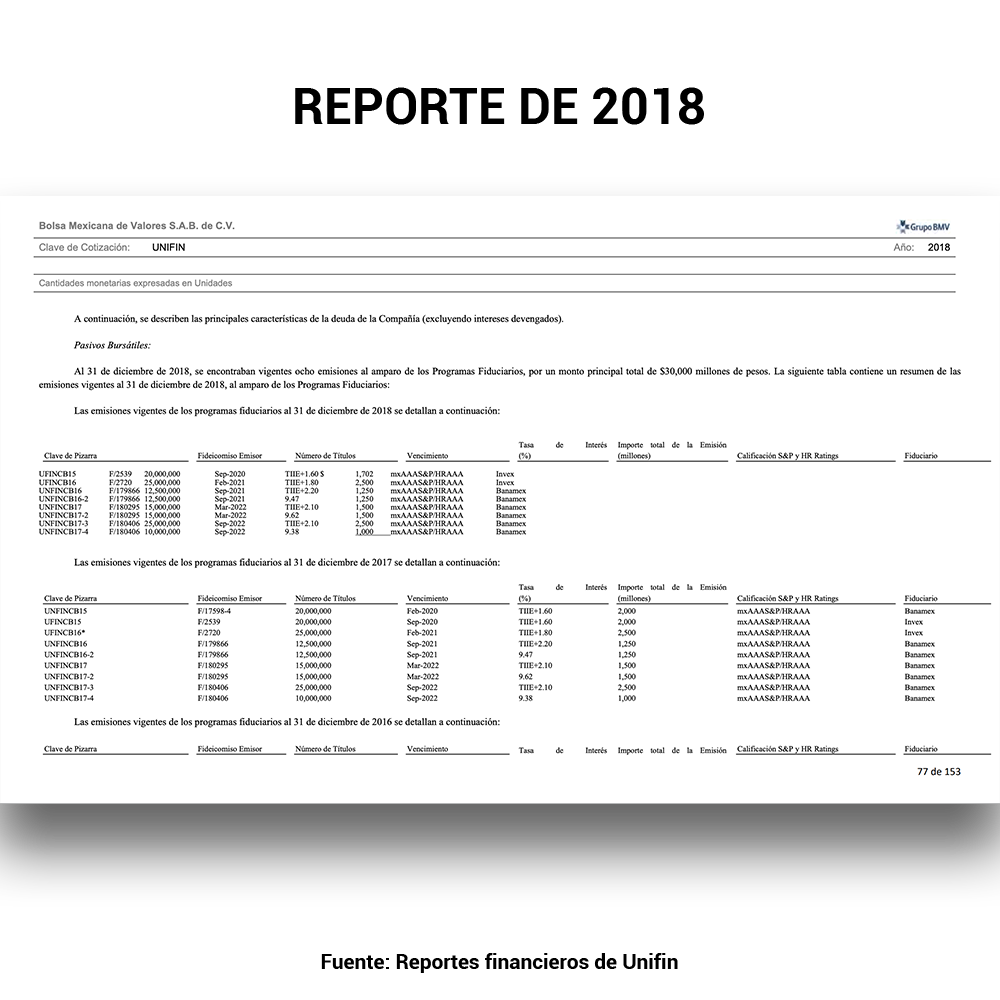

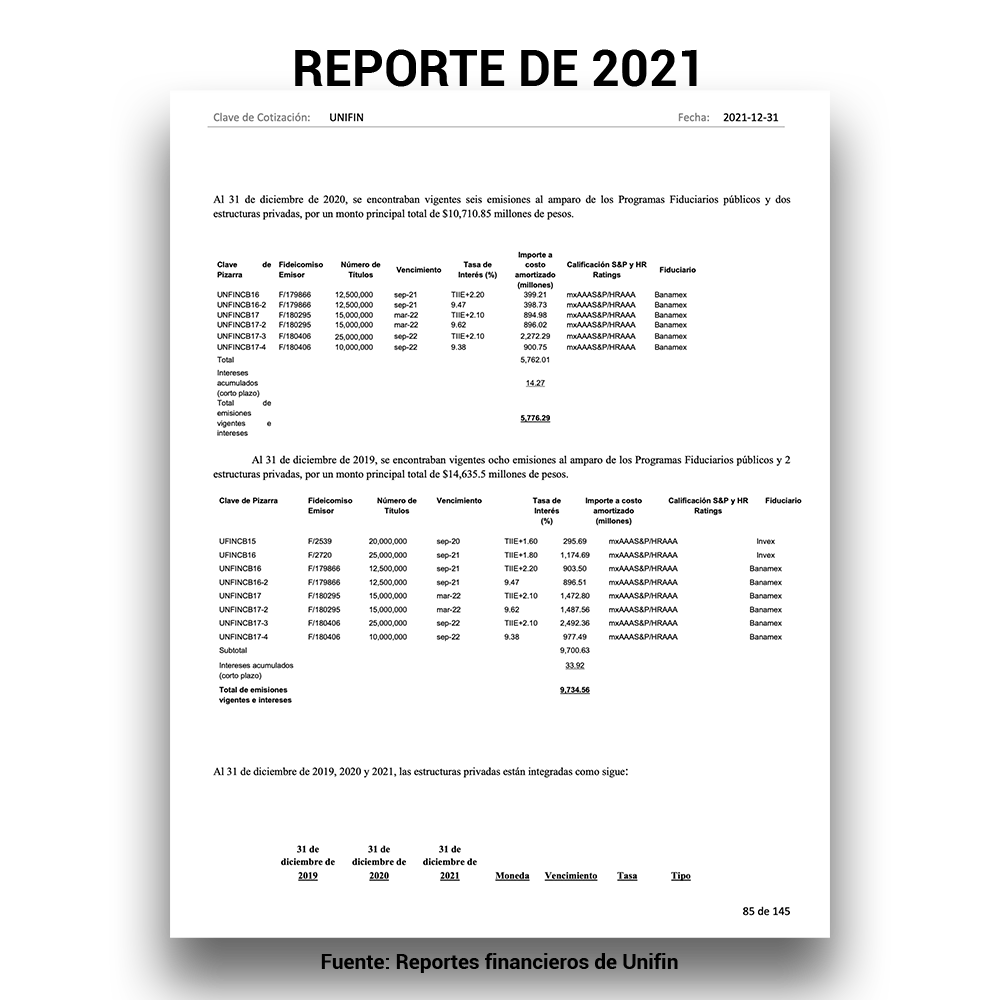

Durante los años de la expansión de Unifin, las agencias Standard & Poor’s, Fitch Ratings, HR Ratings y Verum, ‘palomearon’ las bursatilizaciones de Unifin, señal de que, aparentemente, los activos que arrendaba la empresa eran de buena calidad.

Con el aval de calificaciones ‘AAA’, Unifin consiguió recursos de bancos y fondos nacionales y extranjeros a tasas de interés bajas. No obstante, detrás de dichas opiniones se ocultaba otra realidad: gran parte de los contratos de arrendamiento eran simulados, e incluso, en muchos casos los activos simplemente no existían, señalan fuentes involucradas en las operaciones.

En esos años, algunos ejecutivos de Unifin ya advertían “incongruencias” en los estados financieros; sin embargo, Lebois hizo caso omiso a las alertas y varios de aquellos directivos abandonaron la compañía.

¿Cuáles fueron las peligrosas señales que tanto el auditor, las calificadoras, inversionistas y autoridades omitieron ver?

- Entre 2013 y 2018, Unifin reportó cartera vencida cercana a cero, lo que convenció a jugadores como Banamex, Santander, Nacional Financiera (Nafin), el Banco Nacional de Comercio Exterior (Bancomext) –entre otros–, de que le siguieran prestando dinero con bajas tasas de interés.

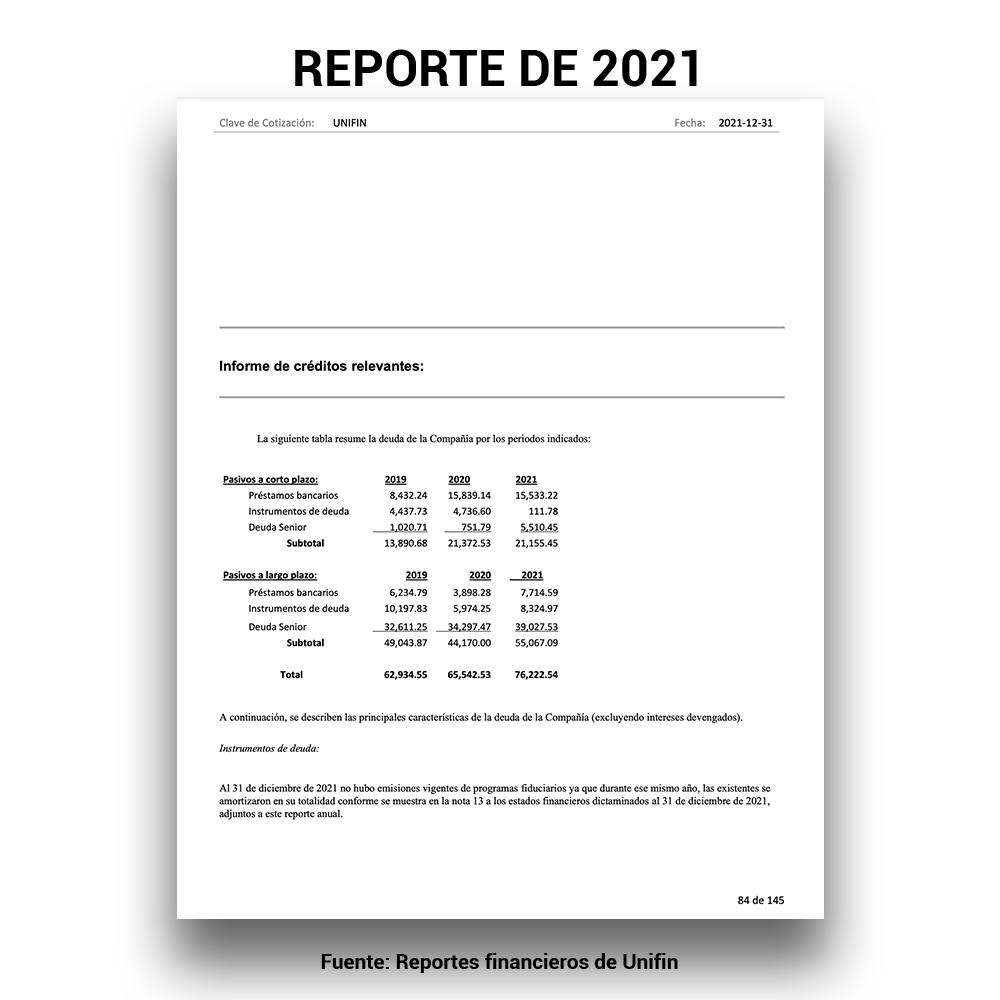

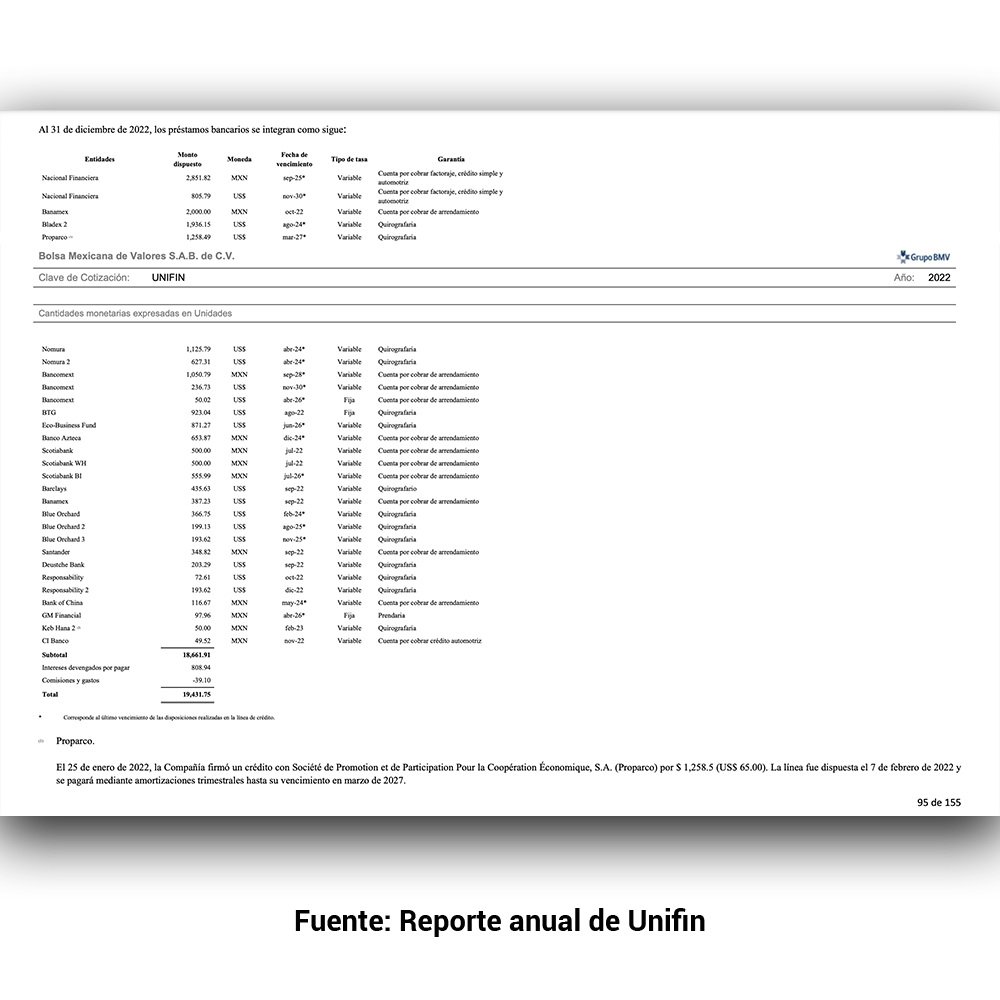

- Al mismo tiempo, la deuda de la compañía incrementó exponencialmente, al grado de que, cuando Unifin cayó en default crediticio en agosto de 2022, los pasivos habían llegado a 81,837 millones de pesos, un incremento de 735% respecto al 2013 cuando apenas reportaba 9,806 millones de pesos.

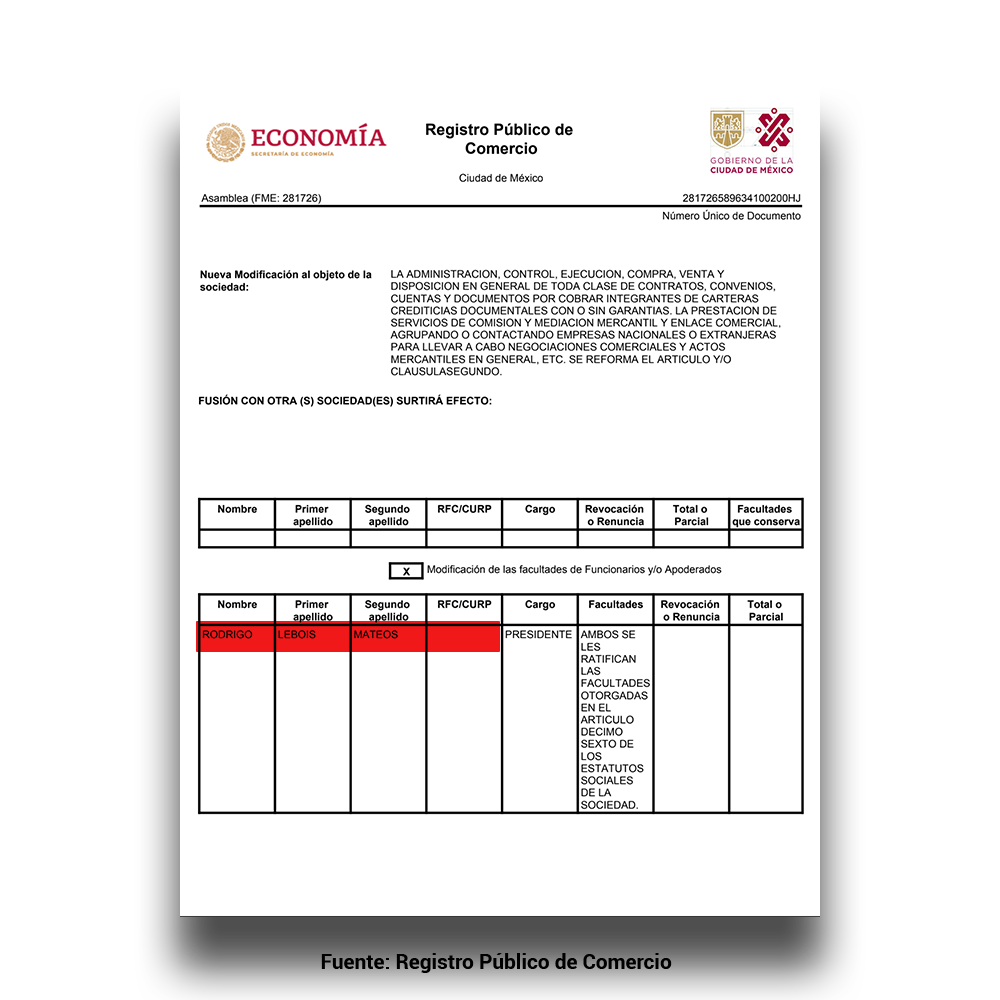

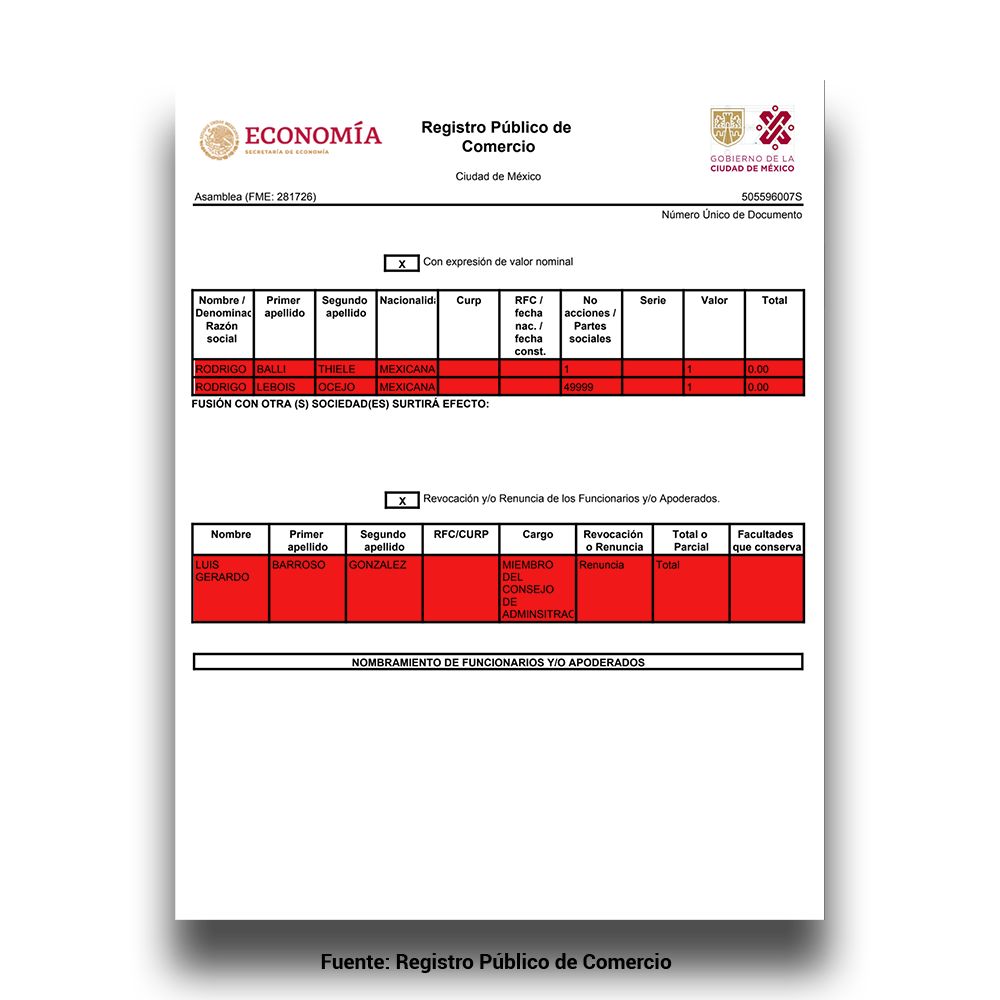

- En 2018, fecha en que Sergio Camacho reemplazó como director general a Luis Gerardo Barroso González, Unifin comenzó a otorgar incentivos a sus empleados por cada contrato de arrendamiento que consiguieran sin importar que fueran peligrosos o de mala calidad.

- Unifin adquirió la plataforma semisumergible “Frida 1” por 80 millones de dólares en octubre de 2019; transacción que fue ampliamente cuestionada por los altos costos de traslado, mantenimiento y operación. La compañía contrató los servicios de la firma Pareto Offshore para hacer una valuación de dicho activo, y según los resultados de la auditoría, “Frida 1” habría tenido un valor de 255 millones de dólares; no obstante en 2023, Unifin vendió el activo por la cantidad reportada de entre 60 y 65 millones de dólares, en medio de su escandaloso concurso mercantil.

Un naufragio inminente, ante los ojos de la SHCP

Una persona que participó en la estructura de las colocaciones revela a EL CEO que, tan solo entre 2018 y 2019, Unifin gastó aproximadamente 2,700 millones de pesos para “maquillar” las bursatilizaciones de cartera y continuar levantando recursos en los mercados financieros.

En el momento de anunciar los incumplimientos en agosto de 2022, la prestamista no bancaria reconocía a más de una veintena de acreedores, entre prestamistas bancarios, Nafin y Bancomext, así como tenedores de bonos quirografarios internacionales.

A la fecha, Unifin no ha admitido haber encontrado errores contables en los estados financieros que presentó, como sí lo hicieran Crédito Real, AlphaCredit y Tangelo (antes Mexarrend).

Por su parte, la Comisión Nacional Bancaria y de Valores (CNBV) solamente ha publicado tres multas –todas en 2024– contra Unifin relacionadas al default de la compañía.

Para evitar las sanciones del regulador financiero, fue fundamental la intervención de Leonel Ramírez Farías, quien actualmente se desempeña como jefe de asesores del secretario Ramírez de la O, señalado como “jefe de facto” en la CNBV y quien ocupó la titularidad de la Unidad de Banca de Desarrollo de la SHCP.

¿De qué otra forma Lebois pudo operar este esquema? Vale la pena recapitular dos casos.

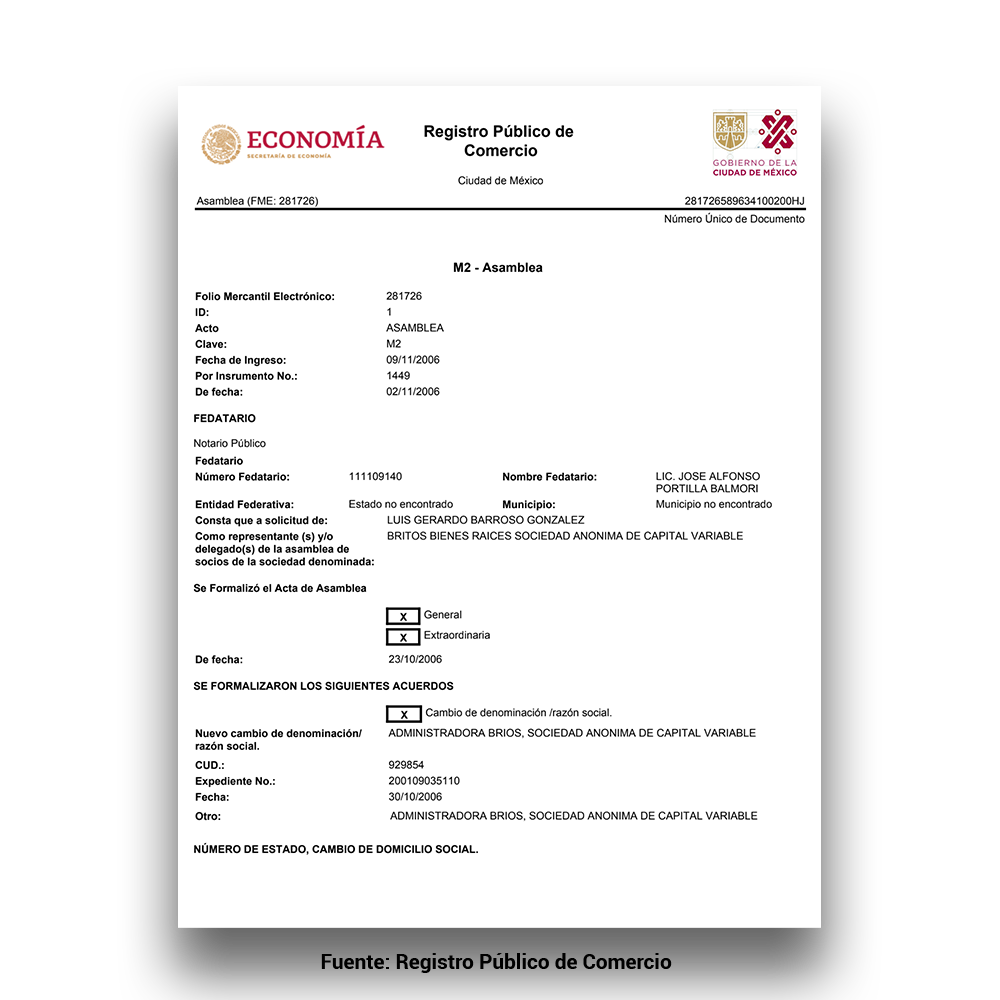

Administradora Brios, la “caja fuerte” de Lebois

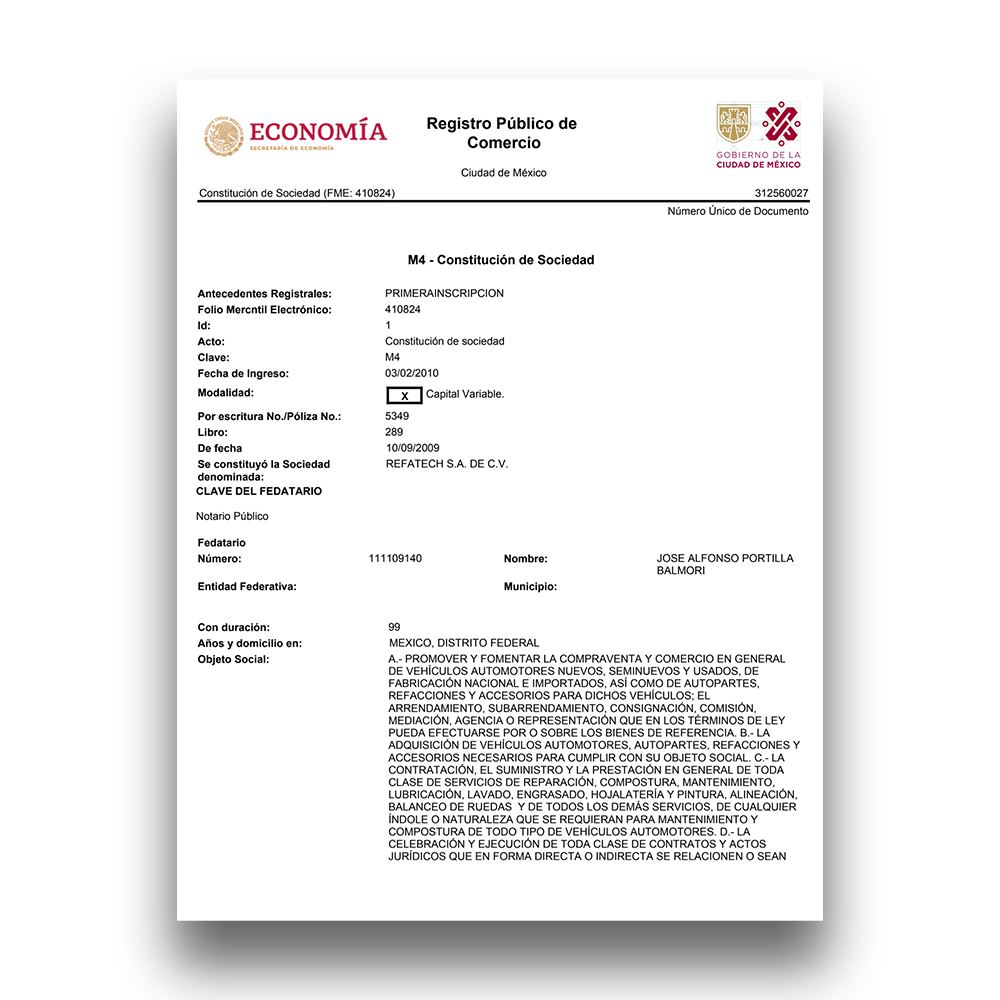

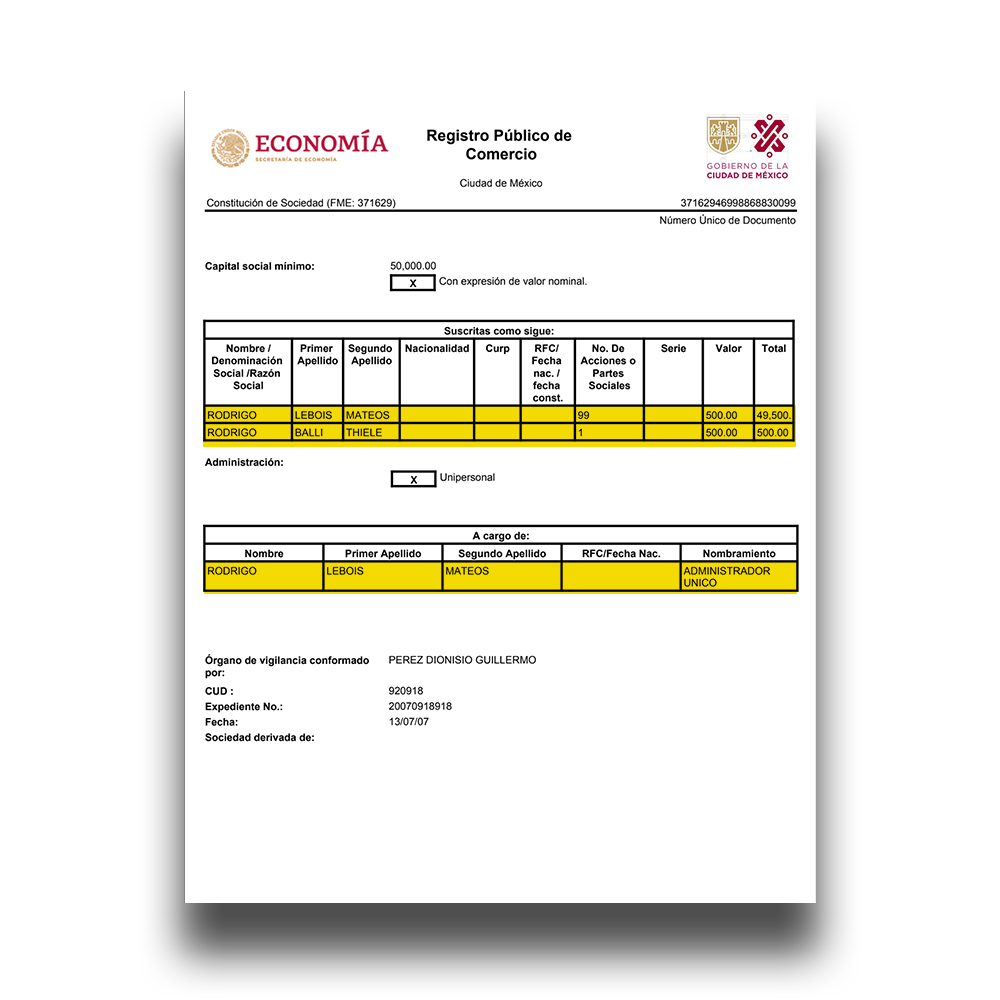

Unifin contrató los “servicios de asesoría administrativa” de Administradora Brios S.A. de C.V., propiedad de la familia Lebois, según el acta constitutiva obtenida por EL CEO. Lebois Mateos y su familia utilizaron dicha sociedad para “cobrar” su sueldo por los supuestos servicios de asesoría que daban a su propia arrendadora.

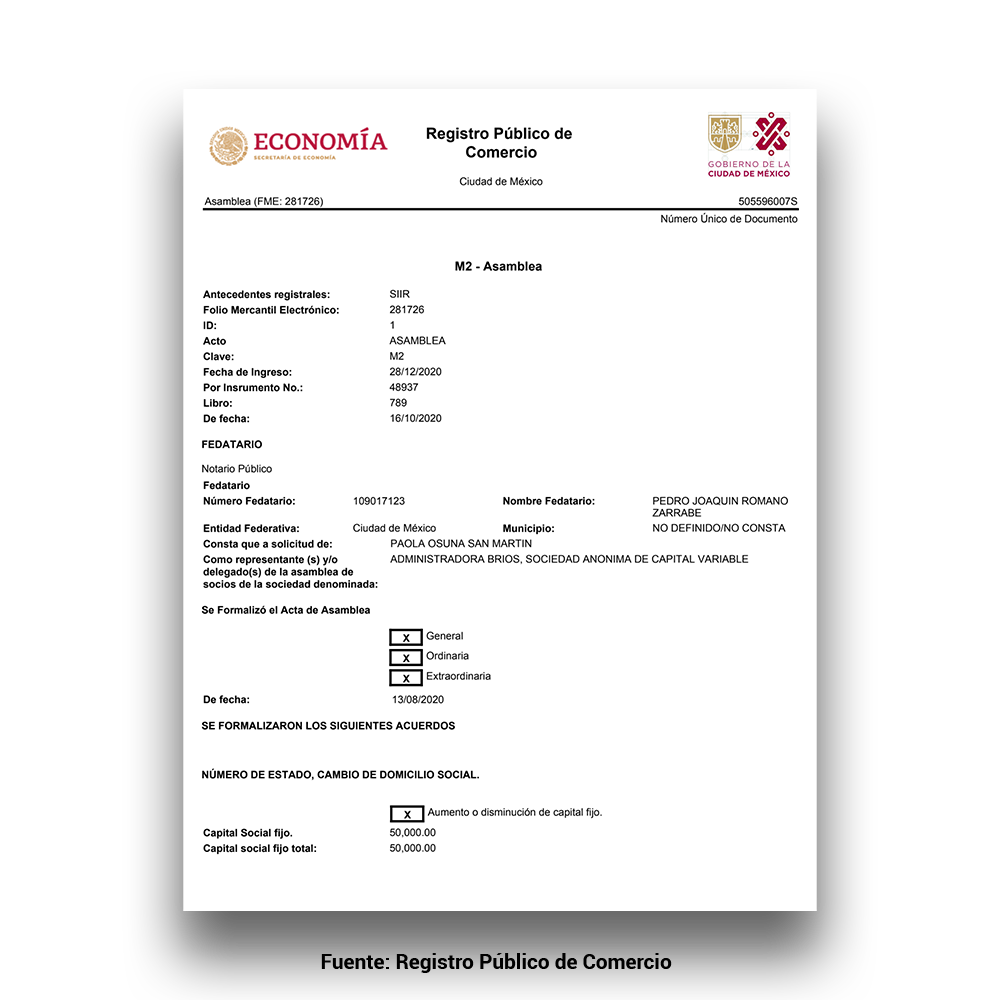

En esa empresa también participaban exdirectivos y consejeros de Unifin: Rodrigo Balli Thiele (exconsejero), Paola Osuna San Martín (exdirectora jurídica), y anteriormente, Luis Gerardo Barroso González (ex-CEO).

Los préstamos por cobrar a la empresa Administradora Bríos, según los propios estados financieros de Unifin, alcanzaron 640.7 millones de pesos al cierre de 2022 (año del default); no obstante, en 2015, el saldo reportado oficialmente por Unifin era mucho menor, 75.6 millones de pesos.

Hoy, dicha razón social tiene como principal accionista a su hijo, Rodrigo Lebois Ocejo.

Pero no era la única empresa con la que Lebois Mateos hizo este tipo de “operaciones” que derivaron en el colapso de la compañía.

Aralpa, el negocio inmobiliario de Lebois

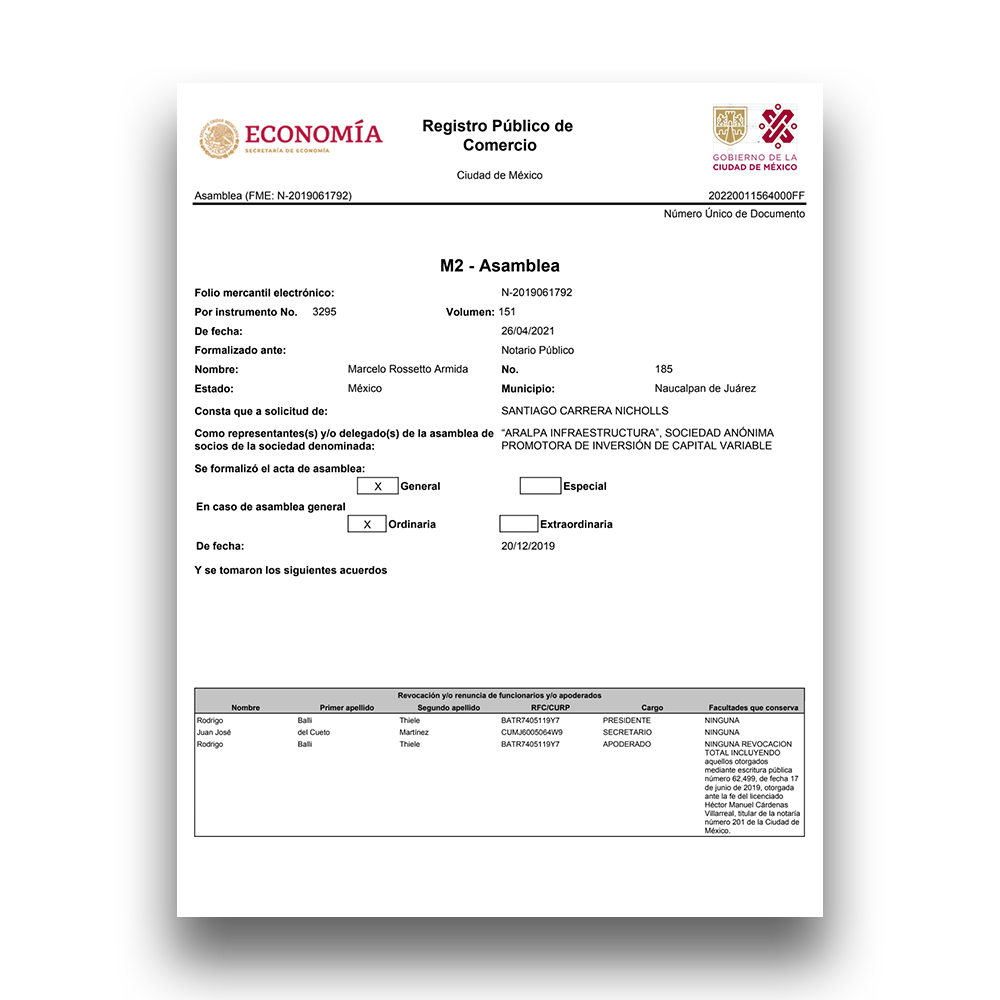

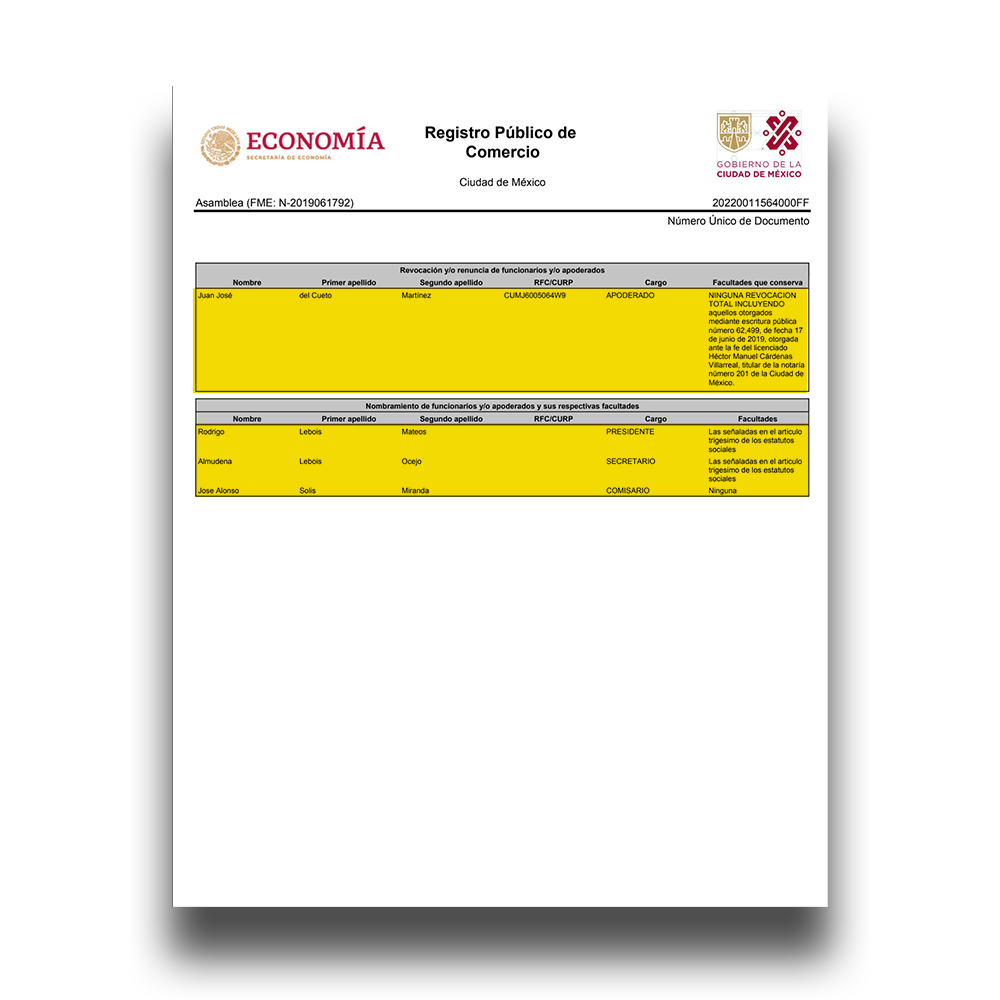

Unifin también suscribió contratos con cuatro empresas de la familia Lebois –constituidas en México y España– que operan con el mismo nombre comercial, pero distinta razón social: Aralpa, S.A. de C.V., Aralpa Servicios Administrativos, S.A. de C.V., Aralpa Holdings España, S.L.U. y Aralpa Inversiones SL.

A través de dichas sociedades, Lebois y su familia incursionaron en el negocio inmobiliario, y según personas familiarizadas con el modus operandi, sirvieron para que Lebois Mateos pudiera adquirir propiedades en el país y el extranjero.

Por ejemplo, la empresa Aralpa Holdings Limited Partnership –también propiedad de Lebois Mateos, pero que no aparece como empresa relacionada en los reportes de Unifin– enfrenta un juicio promovido por CitiBank, que acusa al empresario mexicano de utilizar garantías de ciertos préstamos, a fin de satisfacer fines personales.

Por otra parte, las operaciones registradas entre Unifin y estas sociedades –en las que también tenían participación los exdirectivos de Unifin Luis Gerardo Barroso, Rodrigo Balli Thiele y Juan José del Cueto Martínez– sumaron 2,874.5 millones de pesos; es decir, más de la mitad del monto total que Unifin suscribió.

Con Aralpa Capital, S.A. de C.V., Unifin firmó contratos por 1,285.4 millones de pesos, a decir de datos al cierre de 2022. Esta sociedad fue la primera que Lebois constituyó bajo el nombre “Aralpa”, en el año 2007, justo cuando Lebois comenzaba a figurar en las élites empresariales.

Como consejeros de la sociedad también aparecen sus hijos Almudena, Rodrigo y Álvaro Lebois Ocejo, este último también ha sido vinculado como accionista del club de fútbol Atlas F.C.

En tanto, en España, donde se identifica que Lebois Mateos actualmente radica, el empresario constituyó dos empresas entre 2016 y 2017: Aralpa Holdings España, S.L.U. y Arapla Inversiones SL, en las que también poseen una participación sus hijos.

Otras empresas relacionadas con Unifin

La prestamista no bancaria, además, otorgó “préstamos comerciales” a LB&B Capital, S.A. DE C.V, también propiedad de la familia Lebois, por un monto que alcanzó 156.7 millones de pesos, según el último reporte anual.

En algunas de estas sociedades participan, además del patriarca de la familia, sus hijos Rodrigo, Álvaro y Almudena Lebois Ocejo, quienes a menudo exhiben lujos en redes sociales.

Según la revisión de las actas constitutivas en el Registro Público de Comercio (RPC), también los acompañan otros “socios” como Rodrigo Balli Thiele, quien hasta este julio año fue consejero de Unifin; Juan José del Cueto Martínez, director general adjunto de la empresa; Sergio Cancino, director de finanzas, y Sandra Molina, quien formaba parte parte del equipo contable.

Otro caso que resalta es el de Soporte Impulsa, S.A.P.I. de C.V., SOFOM, E.N.R. cuyo dueño, Luis Armando Álvarez, es amigo de Lebois Mateos. El empresario participó en varias de las colocaciones de Unifin durante su paso como director de banca de inversión en Actinver.

A Álvarez también se le identifica en el círculo cercano de Vanessa Ramírez, hija del secretario de Hacienda Rogelio Ramírez de la O.

El inexplicable rescate de Rogelio Ramírez de la O

El rescate de Unifin que preparan Nafin y Bancomext también ha sido facilitado por dos funcionarios clave Hacienda, después de que la arrendadora saliera de un arduo proceso de reestructura mediante la figura de concurso mercantil, en enero de 2024.

Ambas instituciones de la banca de desarrollo, actualmente preparan un crédito de más de 4,600 millones de pesos para sacar a Unifin del quebranto de su exdueño, a pesar de que la empresa ya no es sujeta a un crédito de la banca de desarrollo, y de que ambas instituciones figuran como acreedores relevantes de la compañía.

Un rescate a todas luces –refieren diversas fuentes consultadas para este reportaje– en el que ayudaron dos funcionarios de confianza de Ramírez de la O: Luis Antonio Ramírez Pineda, director general de Nafin y Bancomext, y Miguel Sergio Siliceo Valdespino, jefe de la Unidad de Inversiones de la SHCP.

Este financiamiento de Nafin y Bancomext tiene como finalidad dar liquidez a Unifin para que pueda realizar pagos de las cantidades reconocidas a cada uno de sus acreedores

añade José Alberto López Torres, socio de la firma GLZ Abogados, que representa a uno de los acreedores reconocidos en el convenio concursal.

En dicho convenio, también se estableció que Nafin y Bancomext darán flexibilidad a la arrendadora para que cumpla con los pagos correspondientes.

Al mismo tiempo, el convenio concursal estipula que Unifin pagará menos dinero del que le prestaron a sus acreedores: el acuerdo estipula una quita del 70% respecto a cada crédito reconocido.

¿Dónde está Rodrigo Lebois?

Pero el rescate orquestado desde Hacienda, aún enfrenta dificultades.

La sentencia dictada por la juez Borja Cárdenas recibió las impugnaciones de Credit Suisse, GM Financial, Banco Azteca, el banco Keb Hana y ciertos tenedores de certificados bursátiles, quienes acusan que no se cumplieton ciertas condiciones para que pudiera celebrarse el convenio concursal.

Todavía no se resuelve en definitiva si efectivamente el convenio concursal cumple dentro de los parámetros legales establecidos para que continúe surtiendo efectos. Al día de hoy, la sentencia es válida para todos, hasta en tanto sea revocada por el tribunal

mencionó la sentencia del abogado López Torres.

En julio pasado, Rodrigo Lebois renunció a la presidencia del consejo de administración de Unifin, con el aval de la nueva asamblea de accionistas y de la propia Comisión Nacional Bancaria y de Valores (CNBV).

Personas que conocen al empresario aseguran que actualmente vive en Serrano, una de las zonas más exclusivas de Madrid, donde permanecerá hasta que el escándalo que provocó el colapso de la financiera que creó en 1993 se diluya con el tiempo.

En medio de tribunales y la mirada pública, Lebois apuesta a que el olvido haga la otra parte del proceso: la conquista de la paz próspera, lejos de México y de los escombros de Unifin.

Lee otras otras investigaciones especiales: