Sigma, la empresa que controla marcas como Fud, La Villita, Noche Buena, San Rafael o Yoplait, fue la división más resiliente del conglomerado de Alfa frente a los estragos de la pandemia en el segundo trimestre del año.

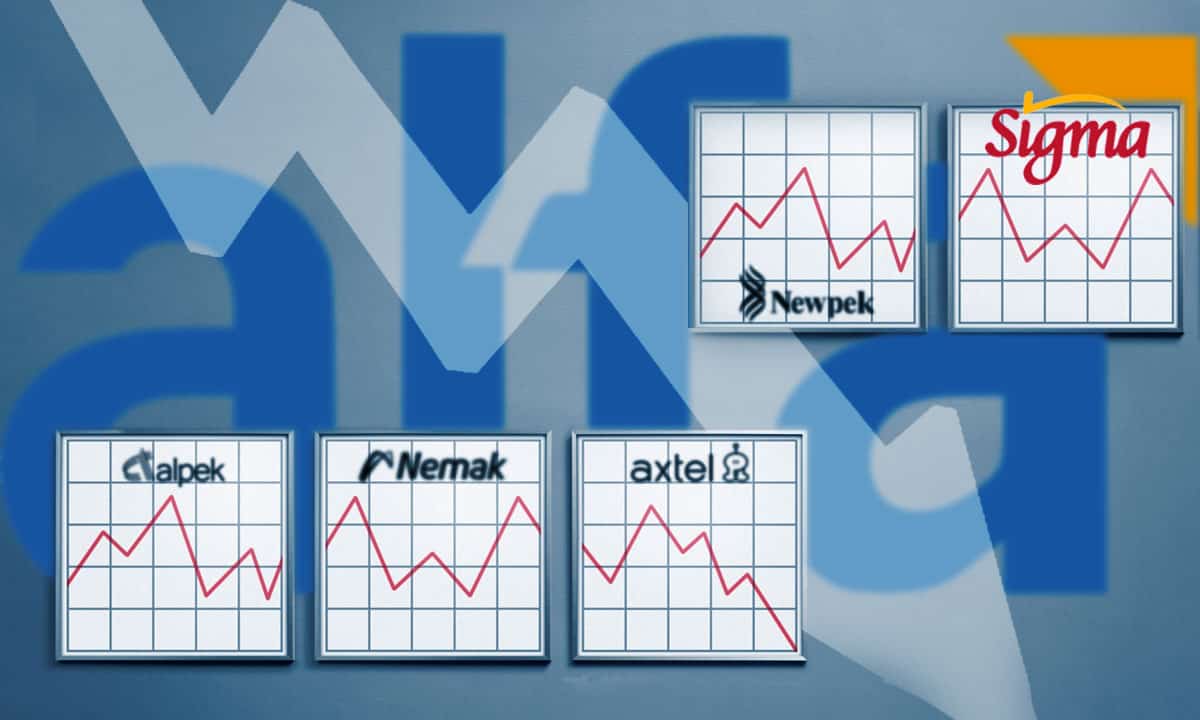

Los ingresos de la empresa de alimentos retrocedieron 8.6% entre abril y junio, frente al mismo lapso de 2019. En tanto, Alfa, registró una caída de 28.6% en el mismo periodo, mientras que para sus otras cuatro subsidiarias el retorceos fue entre el 20.5% y hasta el 65%, de acuerdo a su último reporte financiero.

El flujo operativo (EBITDA, por sus siglas en inglés) de Sigma descendió 12.8% entre abril y junio de este año, mientras que a nivel consolidado la disminución fue de 61.2%.

Para la petroquímica Alpek la caída fue de 54%; la empresa dedicada a tecnologías de la información Axtel, sufrió una baja de 45.4%; para la fabricante de autopartes Nemak pasó de contar con 174 millones de dólares el segundo trimestre de 2019 a un terreno negativo de 37 millones, mientras que la dedicada a la industria de hidrocarburos Newpek agudizó su flujo negativo que pasó de seis a ocho millones de dólares.

La afectación que tuvo Sigma en el trimestre provino de dos factores: la baja en el volumen de ventas en su división de Foodservice -debido al cierre de restaurantes y hoteles en México y Europa- y por la depreciación de 22% del peso frente al dólar en el segundo trimestre de 2020, frente al inmediato anterior.

Son alentadores los resultados para Sigma correspondientes para el primer trimestre, al ser la división de consumo del conglomerado. El cierre de restaurantes y hoteles les pegó, además de la distorsión que presentó el tipo de cambio

dijo Alik Garcia, analista en Intercam casa de Bolsa.

Si se eliminan estos dos factores, las ventas consolidadas de Sigma repuntaron 7% año contra año y el flujo aumentó 12%, de acuerdo a la empresa.

Los ingresos en monedas locales y excluyendo los resultados de Foodservice, en comparación con el segundo trimestre de 2019, aumentaron 8% en México, 3% en Europa, 13% en Estados Unidos y 10% Latinoamérica

detalló Banco Ve por Más en un análisis.

Efectos similares sufrieron las cuatro otras divisiones del holding. En el caso de Alpek se vio afectado por la caída en los precios del petróleo, así como el tipo de cambio al igual que Newpek y Axtel. Para Nemak fue la más afectada por la caída en la demanda de autopartes a nivel global y al cierre de sus plantas.

OPI de Sigma, en pausa

La Oferta Pública Inicial (OPI) de Sigma seguirá en el congelador un tiempo más. La esperada salida al mercado de la empresa tendrá que posponerse de nuevo, pues las condiciones actuales del mercado no son propicias.

Como hemos dicho anteriormente, queremos que cada empresa sea una entidad pública y que sea independiente. Pensamos que no es el momento adecuado para llevar adelante la OPI de Sigma

dijo Ramón Leal, CFO de Alfa en llamada con inversionistas.

En 2017 Alfa canceló la OPI de Sigma por tercera vez, en la que esperaba recaudar 18,500 millones de pesos al considerar la venta del 15% de las acciones del capital social de la compañía regiomontana en México y Estados Unidos.

La firma argumentó en esa ocasión que el precio de salida que le ofrecían estaba por debajo del rango ya ajustado que había establecido -entre 23 y 29 pesos-, aun cuando la oferta había sido sobresuscrita.

“La oferta de acciones fue sobresuscrita, pero a un precio que no estaba en línea con el rango de precios establecido”, compartió Alfa en un comunicado de septiembre de 2017.

Axtel, clave para reducir deuda de Alfa

Uno de los principales planes que tiene Alfa es la desinversión de los activos no estratégicos del conglomerado y la división de infraestructura de Axtel, parece ser su siguiente venta.

“En el tema de la deuda, hemos mencionado antes que, no estamos cómodos con el nivel de deuda de la compañía y planeamos usar la venta de activos, en especial la división de infraestructura de Axtel para reducir la deuda del holding”, comentó Leal.

Para García este movimiento sería una buena oportunidad para Alfa, donde vendería una porción de Axtel a buen precio.

Los múltiplos de valuación para esta transacción son de doble dígito y es un negocio que sí representa una proporción importante para los ingresos de Axtel (…) y luce atractivo para los interesados en adquirirla

dijo.

La división infraestructura incluye accesos de última milla, tránsito IP, espectro, fibra óptica a la torre y fibra al centro de datos, entre otros.

Otra venta en la mira de Alfa sería de algunos activos de Newpek en Estados Unidos, movimiento que ayudaría a “alinear su negocio al portafolio existente”, según Leal.

Alfa poseía una deuda neta de 6,640 millones de dólares al cierre de junio y un nivel de apalancamiento de 3.4 veces su deuda neta sobre su flujo. El objetivo de estas ventas es bajar su nivel de endeudamiento a 2.5 veces.