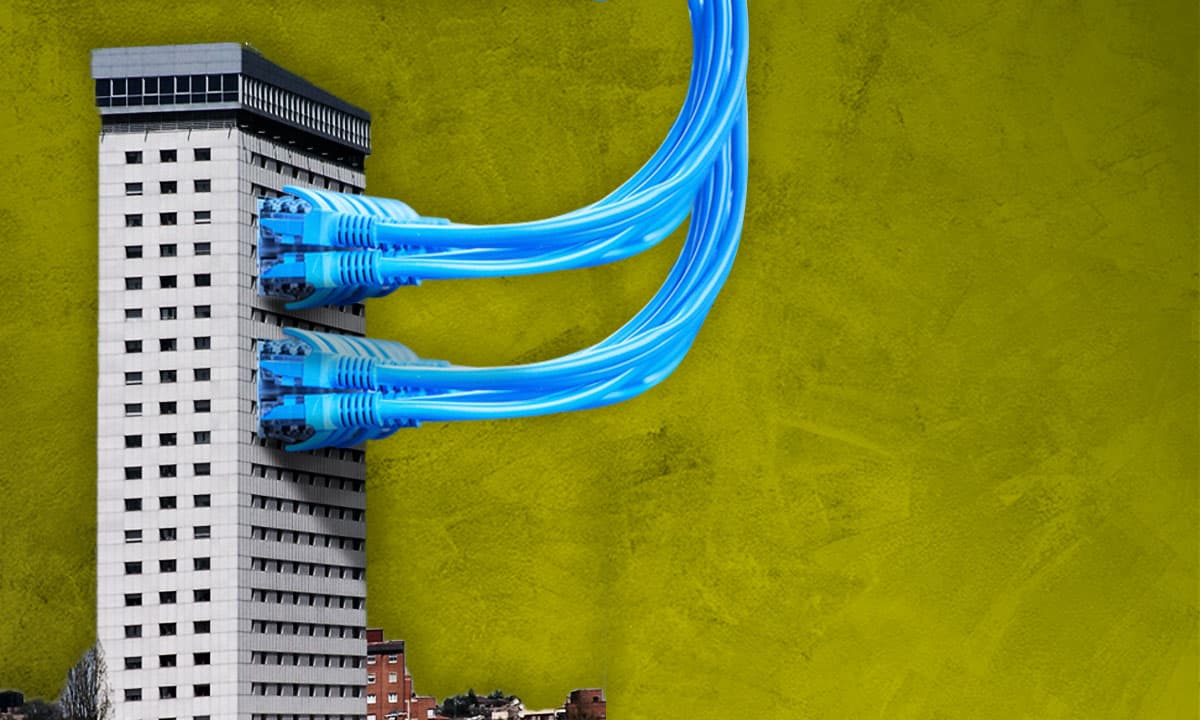

Axtel pactó un acuerdo con Equinix Inc. para que la empresa estadounidense adquiera una nueva entidad que albergue la operación y activos de tres Centros de Datos de la firma regiomontana.

La transacción, valuada en 175 millones de dólares y pendiente de la aprobación regulatoria, se da luego de que el año pasado la firma mexicana se desprendiera de su negocio de fibra óptica al hogar en algunas ciudades del país.

Este nuevo acuerdo de comercialización conjunta le permitirá a Axtel vender servicios de coubicación e interconexión de Equinix a nivel global, con un enfoque en complementar servicios de coubicación con las soluciones TIC de Alestra, su unidad de negocio de servicios empresariales.

A través de un comunicado enviado a la Bolsa Mexicana de Valores este viernes, Axtel detalló que la operación contempla que la compañía liderada por Rolando Zubirán Shetler mantenga una participación minoritaria en la nueva entidad.

Del total de Centros de Datos que operará Equinix, dos están ubicados en Querétaro y otro más en el área metropolitana de Monterrey, con una capacidad total de aproximadamente 5,300 metros cuadrados de piso blanco, los cuales durante 2018 generaron ingresos por alrededor de 21 millones de dólares.

Con esta operación, la compañía norteamericana dedicada al negocio de infraestructura y ‘data center’ busca fortalecer su oferta de soluciones en la nube y de Tecnologías de la Información (TI).

La formalización definitiva de este acuerdo está sujeto a la aprobación del Instituto Federal de Telecomunicaciones (IFT) que, de dar ‘luz verde’, dará paso a concretar la operación, lo que permitirá que Axtel destine los recursos netos obtenidos para fortalecer su estructura financiera.

Mantenemos el compromiso de continuar ofreciendo servicios como componentes estratégicos de soluciones multinube y TIC administradas, no sólo en México, sino ahora a nivel mundial,

dijo el director de Axtel.

En ese sentido, el empresario agregó que a través del acuerdo con Equinix, la firma se mantiene alineada a su estrategia de fortalecer su portafolio de soluciones TIC y mejorar su estructura de capital.

Los clientes empresariales y de gobierno que actualmente tienen servicios hospedados en estos centros de datos continuarán siendo atendidos por Alestra, bajo las mismas condiciones, niveles de servicio y acuerdos establecidos en los respectivos contratos.

Asimismo, Axtel mantendrá la operación de los tres centros de datos que no forman parte de esta transacción y que están ubicados en Monterrey, Guadalajara y Ciudad de México.

El impacto

Grupo Financiero Monex estimó que la operación se estaría llevando a cabo por un Múltiplo FV/EBITDA cercano a 12.5 veces (x), por encima de las 4.9x a las que cotiza actualmente Axtel, además de que los 175 millones de dólares representan el 22.9% de la deuda neta de la emisora al segundo trimestre o cerca de 40.4% de su valor de capitalización al 3 de octubre.

Si bien Monex indicó que la transacción es positiva para Axtel, consideró importante observar el impacto que tendrá el acuerdo en sus estados financieros, sobre todo al tomar en cuenta las nuevas normas contables (NIIF16) aplicables desde este año.