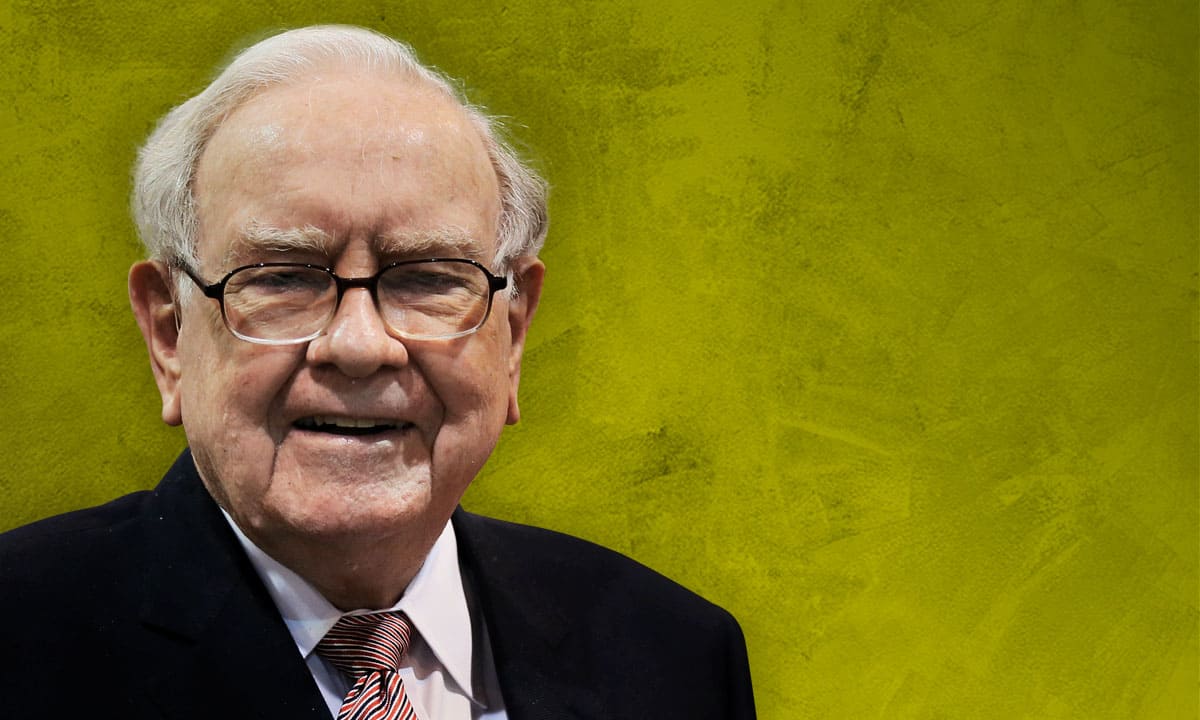

Berkshire Hathaway, del multimillonario Warren Buffett dio a conocer el fin de semana su carta anual a inversionistas, una de las más esperadas en los mercados año con año.

Pese a la desaparición el año pasado de más de 31,000 puestos de trabajo en las empresas en las que Berkshire tiene participación, Buffett mantuvo su optimismo característico, recomprando un récord de 24,700 millones de dólares de sus acciones en 2020, mientras que en lo que va de 2021 ha adquirido más de 4,000 millones de dólares de sus propias acciones.

También elogió la capacidad de la economía para soportar interrupciones severas y disfrutar de un progreso que calificó como “impresionante”.

“Nuestra conclusión inquebrantable: nunca apuestes contra Estados Unidos”, dijo. La carta rompe un silencio inusualmente largo para Buffett, de 90 años, quien ha estado alejado del público desde la reunión anual de Berkshire en mayo pasado.

Lo que faltó en la carta de Buffett

Pero mientras tocó temas familiares, incluida la avaricia de los banqueros de Wall Street por tarifas de negociación que los benefician más a ellos que a las empresas que representan, Buffett no habló del impacto de la pandemia.

La omisión del tema provocó las críticas de analistas e inversionistas, quienes usualmente recurren a las cartas anuales de Berkshire para conocer las perspectivas del ‘Oráculo de Omaha’ sobre los mercados financieros.

La carta anual de 15 páginas publicada el sábado menciona la pandemia una sola vez, en la página nueve, en la que detalla que una de sus empresas de muebles tuvo que cerrar temporalmente debido al virus.

Ha habido muchos comentarios sobre la pandemia y el impacto en las empresas, pero al no decir nada en la carta, creo que es solo una forma de tratar de evitar decir algo que podría percibirse como una declaración política

dijo Jim Shanahan, de Edward D. Jones, citado por Bloomberg

Tampoco abordó los recientes disturbios sociales o el ambiente político divisivo que algunas empresas ahora plantean de manera más directa. Desde el año pasado, las protestas en Estados Unidos cobraron fuerza en medio del movimiento ‘Black Lives Matter’.

Uno de los acontecimientos más recientes fue la irrupción en el Capitolio de simpatizantes del expresidente Donald Trump a inicios de enero, evento en el cual cinco personas perdieron la vida.

Otro de los temas que tampoco se tocó en la carta es el ambiente de los mercados, que en 2020 tuvieron un año tumultuoso, con caídas profundas en marzo -cuando se desataron los contagios por COVID-19- pero que cerraron con fuertes avances en diciembre.

En lo que va de 2021, las acciones globales experimentan una alta volatilidad ante un alza de los rendimientos de los bonos del Tesoro provocada por expectativas de tasas de interés bajas por un largo tiempo y una aceleración de la inflación.

Salir de los bonos

En cuanto a las recomendaciones de inversión, Buffett mencionó que no es el momento adecuado para recurrir a los retornos de la deuda gubernamental.

Los bonos no son el lugar para estar en estos días. Los inversionistas de renta fija de todo el mundo, ya sean fondos de pensiones, compañías de seguros o jubilados, se enfrentan a un futuro sombrío

advirtió

Buffet, quien posee el título como la séptima persona más rica del mundo según el índice de multimillonarios de Bloomberg, recordó que los rendimientos han descendido en los últimos 40 años y un aumento acelerado conlleva riesgos.

Apple, la inversión favorita

Buffett reafirmó su compromiso de largo plazo con Apple. Berkshire finalizó 2020 con 120,400 millones de dólares en acciones a pesar de vender recientemente parte de su posición en la empresa.

Reconoció que Apple y el ferrocarril BNSF son los activos más valiosos de Berkshire, aparte de sus operaciones de seguros, y por delante de Berkshire Hathaway Energy. Llamó a esas cuatro inversiones como “las joyas de la familia”.

Verizon y Chevron, las nuevas apuestas de Buffett

Berkshire reportó ingresos netos de 35,840 millones de dólares en el cuarto trimestre y 42,520 millones de dólares para el año, ambos reflejando grandes ganancias de sus acciones.

Los ingresos operacionales, que Buffett considera una medida más precisa del desempeño, cayeron 9% durante el año, a 21,920 millones de dólares.

La empresa terminó el 2020 con 138,300 millones de dólares en efectivo.

Con información de Reuters